M&Aにおける税理士の役割とは?報酬相場から選び方まで徹底解説

着手金・中間金無料 完全成功報酬型

M&Aの成功には税理士の専門的なサポートが欠かせません。税務のプロである税理士は、M&Aの複雑な手続きや税務リスクの軽減において重要な役割を果たします。しかし、具体的な業務内容について疑問を抱える経営者も多いのではないでしょうか?

本記事では、M&Aにおける税理士の役割や報酬の相場、信頼できる税理士の選び方を解説します。また、会計士や弁護士との役割の違いや依頼する際の費用相場についても触れています。この記事を読むことで、税理士選びのポイントがわかり、M&Aを成功に導くための貴重なヒントが得られるでしょう。

目次

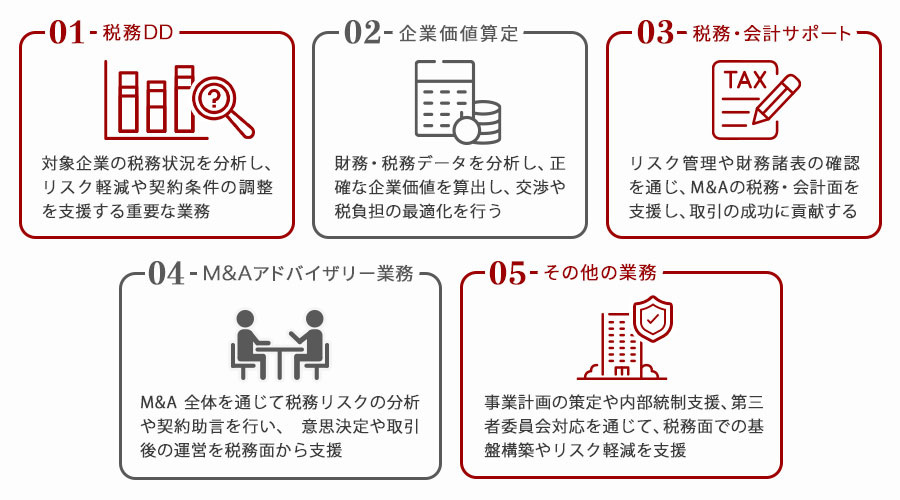

M&Aにおける税理士の役割と業務内容

M&Aにおいて税理士は、企業の財務・税務面での分析とアドバイスを行い、取引が適切かつ効率的に進行するようサポートする重要な役割を担っています。M&A実務における税理士の主な役割として以下が挙げられます。

- 税務デューデリジェンス

- 企業価値算定(バリュエーション)

- 税務・会計サポート

- M&Aアドバイザリー業務

- その他の業務

それぞれについて解説します。

税務デューデリジェンス

M&Aプロセスにおいて、税理士が行う税務デューデリジェンスは重要な役割を果たします。税務デューデリジェンスとは、対象企業の税務状況を詳細に分析し、潜在的な税務リスクや問題点を洗い出すプロセスです。これにより、買収側企業は、M&A後に予期せぬ税務問題が発生するリスクを軽減できます。

税務デューデリジェンスでは、対象企業の過去の税務申告の正確性や税法に対する適合性を確認します。具体的には、未払いの税金や税務調査の可能性、税務上の優遇措置の有無、繰越欠損金の適用可能性などを評価します。これにより、買収後に発生する可能性のある追加コストを事前に把握し、対応策を講じることが可能となります。

また、税務デューデリジェンスの結果は、買収価格の調整や契約条項の策定にも影響を与えます。例えば、税務リスクが発見された場合、売り手がそのリスクを負担する補償条項を契約に盛り込む、または買収価格を引き下げるといった対応が取られることがあります。これにより、買収側はより有利な条件での取引を実現し、将来的なリスクを軽減することができます。

企業価値算定(バリュエーション)

税理士は、M&Aプロセスにおける企業価値算定(バリュエーション)でも重要な役割を担います。企業価値算定は、売却価格や買収価格を決定するための基礎となるものであり、極めて高い精度が求められます。税理士は財務データの分析に精通しており、過去の業績や資産状況、税務データを詳細に評価します。これにより、企業の税務負債やリスク要因を洗い出し、M&Aのバリュエーションに反映させることが可能です。

バリュエーションにはさまざまな手法があり、税理士は企業の特性や業界の動向に応じて最適な方法を選択します。例えば、ディスカウントキャッシュフロー法(DCF法)や市場比較法、収益還元法などが一般的に用いられます。これにより、客観的かつ説得力のある企業価値を算出することが可能となり、売り手と買い手の双方にとって納得のいく交渉材料を提供します。

さらに、税理士は税務の専門知識を活用し、取引による税金の影響を予測し、最適なストラクチャーを提案します。これにより、取引後の税負担を最小限に抑えることができ、企業の財務状況を健全に保つ手助けをします。税理士の関与により、企業価値の算定がより正確かつ効率的に行われ、M&Aプロセス全体の成功に貢献します。

税務・会計サポート

税理士はM&Aのプロセスにおいて、税務・会計サポートも行います。税理士の主な責任は、税務上のリスクを適切に管理し、企業間の取引をスムーズに進行させることです。具体的には、税務戦略の立案や税務上の優遇措置の活用、取引における税務影響の分析を行います。これにより、買収後の企業が税務上の問題を最小限に抑え、効率的な運営を続けられるようサポートします。

また、税理士は財務諸表の正確性を確認し、企業の財務状況を透明にすることで、買い手と売り手の信頼関係を構築します。これには、会計基準の適用や整合性の確認が含まれ、各国の税制に精通した税理士が必要とされます。さらに、税理士は買収後の統合プロセスにおいても、財務報告の整備や税務申告の最適化を支援します。

このように、税理士はM&Aプロセス全体を通じて、専門的な税務・会計アドバイスを提供し、取引の成功に貢献します。税理士によるアドバイザリー業務は、短期的な税務コストの削減だけでなく、長期的な財務戦略の構築にも役立ちます。税理士の専門知識と経験は、企業が法令遵守を確保しつつ、経済的な利益を最大化するための重要な要素です。

M&Aアドバイザリー業務

税理士がM&Aプロセス全体のアドバイザリー業務を行うケースもあります。買収対象企業の財務データを精査し、潜在的な税務リスクやメリットを洗い出す作業は、取引の成否を左右する重要なステップです。この情報に基づいて、クライアントが適切な意思決定を行うための助言を提供します。

また、税理士は契約書の税務条項に関しても助言を行い、法令に適合する形での契約締結を支援します。特に国際的なM&Aにおいては、各国の税制を考慮した複雑な税務計画が必要となります。税理士はその豊富な知識を活かし、クロスボーダー取引における税務リスクの軽減に貢献します。

さらに、税務申告や財務報告の調整、節税策の提案などが含まれ、取引後の企業運営を税務面から支援します。こうした包括的なアドバイザリー業務により、税理士はM&Aにおける不可欠なパートナーとしての役割を果たします。

その他サポート業務

税理士は、事務所によっては上記のサポート業務以外にも幅広い支援を行う場合があります。例えば、事業計画の策定では、過去の財務データや税務リスクを分析し、税務面で最適な資金調達方法や投資計画を提案します。このプロセスは、持続可能な成長を実現するための基盤構築に役立ちます。

また、内部統制支援では、買収後の組織統合をスムーズに進めるための税務アドバイスを提供します。税務面でのシナジー効果を最大化し、税務コンプライアンス体制を整備することで、統合後のリスクを最小化します。

さらに、第三者委員会対応では、税理士が公正かつ独立した立場で税務上の問題点を洗い出し、取引の透明性を高めます。この役割は特に利害関係者への説明責任を果たす場面で重要となります。ただし、これらの対応には弁護士や公認会計士など他の専門家との連携が不可欠です。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

M&Aにおける税理士と他の士業やコンサルタントとの違い

M&Aのサポートの依頼先として、税理士の他に会計士、弁護士、FA、M&A仲介会社が選択肢として挙げられます。それぞれの特徴と役割について見ていきましょう。

税理士と公認会計士の役割の違い

M&Aにおいて、税理士と公認会計士はそれぞれ独自の役割を持ち、企業の買収や合併プロセスを支援します。税理士は主に税務デューデリジェンスを担当し、対象企業の税務コンプライアンスを確認し、潜在的な税務リスクを明らかにします。また、取引形態に応じた税務アドバイスを提供し、税務影響を最小限に抑える最適な税務戦略を策定します。

一方、公認会計士は、財務デューデリジェンスを通じて企業の財務状況を評価し、財務諸表の信頼性を確認します。彼らは企業価値の算定や財務リスクの分析を行い、会計基準に基づく財務報告の適正性を検証します。必要に応じて、財務諸表の修正を企業に勧告し、取引の透明性を高めます。

このように、税理士と公認会計士はM&Aプロセスにおいて相互補完的な役割を果たします。税理士が税務の専門家として税法に基づく分析を提供するのに対し、公認会計士は会計基準に基づく財務分析を通じて企業の価値を把握することに貢献します。両者の協力により、M&A取引はより透明性が高く、リスクが軽減された形で進行することが期待されます。

| 職業 | M&Aにおける役割 | 専門分野 |

|---|---|---|

| 税理士 | M&A税務のアドバイス、税務デューデリジェンス、税務戦略の策定 | 税務、税制の適用、税務コンプライアンス |

| 公認会計士 | 財務アドバイザリー、財務デューデリジェンス、財務リスクの分析 | 会計、財務報告、監査、企業価値算定 |

税理士と弁護士の役割の違い

M&Aにおいて、税理士と弁護士は異なる専門分野からプロジェクトを支援します。税理士の主な役割は、税務デューデリジェンスや税務・会計アドバイザリーなど、財務的な側面に焦点を当てています。特に税務デューデリジェンスでは、対象企業の過去の税務申告や税務リスクを洗い出し、M&A後の予期しない税務問題を防ぐことを目的としています。また、企業価値算定においては、税務面での調整やリスク評価を通じて、FAや公認会計士が行うバリュエーションを補完的に支援します。

一方、弁護士は法的な側面でのサポートを行います。M&Aにおいては、契約書の作成・レビュー、法的デューデリジェンス、コンプライアンスチェックなどが中心的な役割です。法務デューデリジェンスでは、対象企業の訴訟リスクや法的遵守状況を調査し、取引の法的安全性を確保します。また、契約書作成においては、取引条件を法的に整合性のある形で文書化し、リスクの分担を明確にすることで、当事者間の合意を法的に保証します。

このように、税理士と弁護士は、それぞれ異なる専門知識を活かし、M&Aが円滑かつ安全に行われるよう互いに補完し合いながら支援しています。例えば、税理士が税務デューデリジェンスで特定した税務リスク(過去の税務申告の不備や潜在的な税務負債など)を、弁護士が契約条項に反映させることで、買収後のリスクを最小限に抑えることができます。税理士と弁護士の連携により、税務面と法務面の双方からリスクを軽減し、成功するM&Aを実現することが可能です。

| 職業 | M&Aにおける役割 | 専門分野 |

|---|---|---|

| 税理士 | 税務デューデリジェンス、税務アドバイス、税務戦略の策定 | 税務、会計 |

| 弁護士 | 法務デューデリジェンス、契約書作成、コンプライアンスチェック | 法律、コンプライアンス |

税理士とFAの役割の違い

M&Aにおける税理士とファイナンシャルアドバイザー(FA)の役割は、それぞれの専門性に基づいて異なります。税理士は、税務リスクの分析や税務デューデリジェンスを通じて、対象企業の税務状況を評価します。また、バリュエーションにおいては、税務上の調整やリスク評価を行い、価格設定を補完的に支援します。

一方、FAは、M&A全体の戦略立案や実行支援を担い、買収候補の選定や交渉、資金調達の提案を行います。また、税理士や弁護士など他の専門家と連携し、取引を円滑に進めるためのプロジェクトマネジメントを担当します。

このように、税理士とFAは異なる視点からM&Aを支援しますが、両者の協力が取引の成功を左右します。例えば、税理士が洗い出した税務リスクをFAがM&A戦略に反映させることで、リスクを最小化した取引が実現します。それぞれの専門知識を活かした協調体制を構築することで、より効果的で信頼性の高いM&Aが実現します。

| 職業 | M&Aにおける役割 | 専門分野 |

|---|---|---|

| 税理士 | 税務リスクの分析・評価、税務デューデリジェンス、税務面でのバリュエーション支援 | 税務、会計 |

| ファイナンシャルアドバイザー(FA) | M&A戦略立案、買収候補の選定・交渉、資金調達提案、プロジェクトマネジメント | M&A取引全般、投資銀行業務 |

税理士とM&A仲介会社の役割の違い

M&Aにおいて、税理士とM&A仲介会社は異なる視点からプロセスをサポートします。税理士は、財務・税務の専門知識を活かして、取引の税務デューデリジェンスや税務リスクの分析、税務上の調整といった業務を担当します。これにより、買収企業や売却企業が適正な税務処理を行い、税務リスクを最小限に抑えることができます。また、企業価値算定においては、税務面での調整やリスク評価を通じて、バリュエーションを補完的に支援します。

一方、M&A仲介会社は、買い手と売り手の間に立ち、取引全体を円滑に進める役割を持っています。具体的には、市場調査を通じて潜在的な買い手や売り手を発掘し、双方の条件交渉をサポートします。また、取引の戦略策定や交渉プロセスの管理、契約の締結支援など、M&Aの実行そのものを支援します。

税理士とM&A仲介会社は、互いの専門領域を補完し合う存在です。例えば、税理士が税務デューデリジェンスで特定した税務リスクを、仲介会社が交渉プロセスに反映させることで、取引の安全性を高めることができます。税理士が財務・税務のリスクを管理する一方で、仲介会社が取引の全体調整を担うことで、取引を法的、税務的に適正かつ効率的に進行させることが可能です。両者の連携は、成功するM&Aの重要な要素であり、企業にとっては両方の専門家を活用することで最適な結果を生むことにつながります。

| 職業 | M&Aにおける役割 | 専門分野 |

|---|---|---|

| 税理士 | 税務アドバイス、税務デューデリジェンス、財務諸表の分析 | 税務、会計 |

| M&A仲介会社 | M&Aプロセスの仲介、取引の交渉支援、契約締結のサポート | M&A取引全般 |

税理士に依頼するメリット

M&Aにおいて税理士に依頼するメリットは複数あります。主なメリットとして以下の点があります。

- 適正な取引価格の算出

- 税務リスクの発見

- 税務申告と節税対策

- 他の専門家を紹介してもらえる可能性

それぞれについて解説します。

適正な取引価格の算出

税理士に依頼することで、取引価格の算定において税務面での適切な調整が可能になります。税理士は財務や税務に精通しており、企業の財務諸表や過去の納税状況を詳細に分析します。これにより、企業の実態に基づいた税務リスクの洗い出しや、税務上の調整を通じてバリュエーションを補完的に支援します。

特に、利益やキャッシュフローの見積もりに対する適正な税効果の反映は、取引価格を大きく左右します。例えば、繰越欠損金の利用可能性や税務上の優遇措置が取引価格に影響を与えるケースがあります。このように、税理士の専門的なアドバイスにより、税務リスクを最小限に抑えた適正な価格設定が可能となります。

税務リスクの発見

M&Aプロセスにおいて、税務リスクの発見は非常に重要な要素です。税理士に依頼することで、潜在的な税務リスクを早期に特定し、適切な対策を講じることが可能になります。例えば、過去の税務申告における未払い法人税や計算の誤り、税務優遇措置の誤用、さらには税制の変更に伴う影響を見逃すことがなくなります。税理士は深い専門知識を活かし、取引完了後に発生し得る税務問題を未然に防ぐことで、買収後の不意の出費を避ける助けとなります。

また、税務リスクの発見は企業の財務健全性を確保するためにも欠かせません。税理士は、買収対象企業の過去の税務調査履歴や税務コンプライアンスの状況を精査し、取引に伴うリスクを明確にします。これにより、買い手は将来的な潜在リスクを考慮したうえで、キャッシュフローや利益見積もりに基づいたより正確な企業価値を判断できます。この情報は、買い手が交渉の場で有利な立場を築くための重要な材料となります。

税務申告と節税対策

M&A時に税理士を依頼することで得られるメリットの一つが、税務申告と節税対策のサポートです。M&Aは複雑な取引であり、様々な税務上の問題が発生する可能性があります。税理士は、取引の税務面を詳細に分析し、適切な税務申告を行うことで、税務コンプライアンスを遵守しながら税負担を最小限に抑えるための節税対策を提案します。

具体的には、M&Aに伴う譲渡所得税や法人税の申告を正確に行うことはもちろん、税制上の特例や減税措置を活用するためのアドバイスを提供します。これにより、企業のキャッシュフローを最適化することが可能になります。また、税理士はクロージング後の税務申告書の作成や税務調査への対応、税務監査に備えた適切な書類の準備をサポートします。

さらに、税理士はM&A取引に伴う資産の評価や損金算入に関するアドバイスを通じて、企業の財務健全性を維持しながら税務上の最適化を図ります。例えば、固定資産や無形資産の評価額の見直し、または買収費用の損金算入の適用に関する指導を行います。これにより、M&A後の税務リスクを軽減し、持続可能な成長を促進することができます。

他の専門家を紹介してもらえる可能性

M&Aは多岐にわたる専門知識を要する複雑なプロセスであり、税務の視点だけではなく、法務や財務、さらには組織再編や人事面での専門的な知見が求められることが多々あります。税理士によっては、信頼できる弁護士や財務アドバイザー、M&A仲介会社などを紹介してもらえる場合があります。このようなネットワークを活用することで、法務や財務などに関するサポートを迅速に受けることが可能です。

税理士が紹介する専門家は、通常、税理士自身が過去に協力して成果を上げた信頼性の高いプロフェッショナルです。そのため、企業は安心してこれらの専門家と連携し、M&Aプロセスを進めることができます。ただし、紹介された専門家が必ずしも企業のニーズに一致するとは限りません。そのため、契約前に専門家の実績や対応力を十分に確認することが重要です。

税理士報酬の相場とケース別費用

税理士報酬は提供されるサービスの内容や案件の規模、クライアントの業種によって大きく異なります。一般的に、M&Aに関連する税理士の業務は専門性が高く、報酬もそれに応じた価格設定となります。

デューデリジェンス費用相場

税理士に税務デューデリジェンスを依頼した場合の費用は、中小企業では50万円程が目安です。ただし、デューデリジェンスにかかる費用は業務の複雑さや企業規模によって異なります。小規模であれば30万円ほど、大規模であれば100万円を超える場合もあります。税務デューデリジェンスでは税務申告書の確認、未払い税金の特定、税務上の優遇措置の適用状況の確認、将来的な税務リスクの洗い出しが主な業務内容です。

バリュエーション費用相場

バリュエーションは企業価値を正確に算定するための重要なプロセスであり、税理士は税務的な調整やリスク評価を通じて、適正な取引価格の算定を補完的に支援します。費用相場は約50万円程度ですが、案件の規模や複雑さによっては相場を超えることもあります。ただし、中小企業を対象としたシンプルなバリュエーション業務では、費用が100万円以内に収まるケースが多いです。バリュエーション業務には、財務諸表の分析、将来キャッシュフローの予測、類似企業の比較分析などが含まれます。

アドバイザリー業務の費用相場

税務・会計アドバイザリー業務の費用は、一般的には1時間あたり1万円~2万円が相場であり、プロジェクト全体では50万円~150万円程が目安です。ただし、依頼内容や企業規模によって異なります。税務分析や節税戦略の提案、税務申告書の作成支援、税制改正の影響分析、税務リスクを考慮した契約交渉の支援、クロージング後の税務監査対応などが主な業務内容です。また、税理士によっては成功報酬としてレーマン方式を採用しているケースもあります。

確定申告の代行の費用相場

M&A後の確定申告や税務に関する依頼をする場合、年間で10万円~20万円ほどが必要です。継続的なサポートを依頼する場合、月3万円~5万円ほどの費用がかかることが一般的です。

税理士に依頼する際には、見積もりをしっかりと確認し、サービスが具体的にどの範囲をカバーしているのか、追加費用が発生する条件が明確に示されているかを確認することが重要です。また、成功報酬が適用される場合、その計算方法を確認する必要があります。特に、長期的なパートナーシップを構築する場合は、費用の透明性やサービス内容の明確化が信頼関係の構築に寄与します。

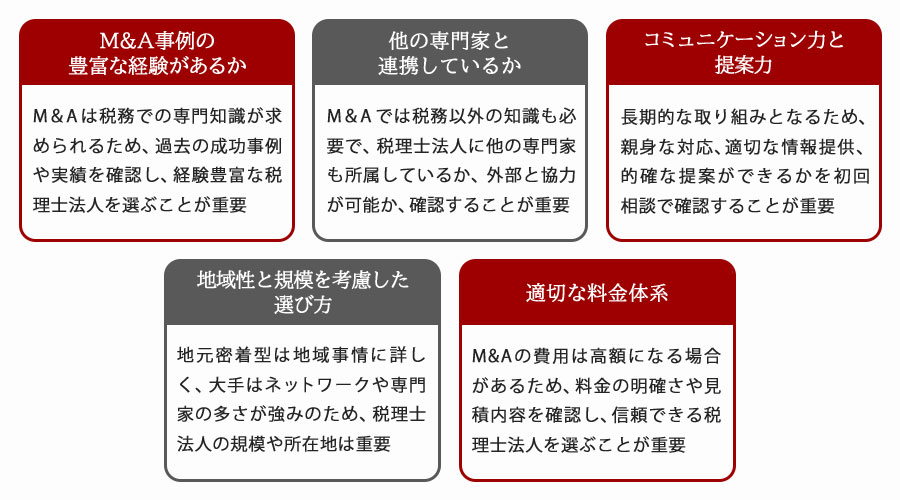

M&Aにおける税理士の選び方

M&Aの成功には専門家の適切なサポートが欠かせません。特に、税務や財務の観点からのアドバイスを得るためには、信頼できる税理士法人の存在が不可欠です。ここでは、M&Aにおいて税理士法人にサポートを依頼する場合の選定ポイントをご紹介します。

M&A事例の豊富な経験があるか

M&Aには税務業務面でも専門知識が必要です。例えば、M&Aにおいては株式譲渡益課税の最適化や企業価値の適切な算定、税務リスクの把握など、いくつもの課題があります。そのため、過去にどれだけ多くのM&A案件を手掛けてきたか、成功事例がどれくらいあるかを確認するのが望ましいでしょう。

具体的には、税理士法人に依頼する前に「これまでサポートしたM&A案件の規模や業種、成功事例」を尋ねます。経験豊富な税理士法人であれば、依頼企業の状況に合わせた柔軟なサポートが可能です。

他の専門家と連携しているか

M&Aは税務以外にも、財務や法務、経営戦略に関する知識が必要になります。そのため、依頼先の税理士法人がどれだけの専門性に対応できるかを確認することが大切です。例えば、税理士のほかに公認会計士や弁護士など、M&Aに関わるさまざまな分野の専門家が在籍しているか、または外部の専門家と連携できるかを確認しましょう。それぞれの分野の専門家がスムーズに協力できる体制が不可欠です。

コミュニケーション力と提案力

M&Aは通常、数カ月から1年以上にわたる長期的な取り組みになることが多く、その間は依頼企業と税理士法人の間でやり取りが頻繁に発生します。こういう状況で、税理士法人の担当者がどれだけ分かりやすく情報を伝え、的確な提案を行えるかが重要になります。まずは、初回の相談や打ち合わせの段階で、どれだけ親身になって話を聞き、柔軟に対応してくれるかを確認するとよいでしょう。

地域性と規模を考慮した選び方

税理士法人の規模や所在地も、実は考慮すべきポイントです。例えば、地方の中小企業がM&Aを検討している場合、地域の市場や業界事情に詳しい地元密着型の税理士法人に任せる方がよい場合があります。一方で、全国展開を目指す企業や大規模なM&Aを行う場合、広域ネットワークを持つ大手の税理士法人の方が、幅広いサポートを受けられる傾向があります。

また、大手の税理士法人は多くの専門家が在籍している点が強みです。逆に小規模な税理士法人は、柔軟に対応できるところが多いでしょう。

適切な料金体系

M&Aはサポートにかかる費用が高額になる場合があります。しかし、料金が高いからといって必ずしも優れたサービスが提供されるわけではありません。

重要なのは、料金が明確であること、事前に見積もりを提示してもらえること、そしてその料金が具体的にどのようなサービスを含むかを確認することです。しっかり把握しておくことで、予想外の支出を防ぐことができます。

以上、M&Aを成功させるためには、信頼できる税理士法人に依頼するのが理想的です。上記5つのポイントを押さえ、自社に最適なパートナーを見つけることが、M&A成功への第一歩となります。

税理士よりM&A仲介会社がおすすめの理由

M&Aを成功させるためには、各専門家の役割を理解し、その特性を活かすことが重要です。税理士は主に税務や会計に関連する業務を担当し、専門的な税務デューデリジェンスや企業価値算定を通じて、税務リスクの発見や節税対策を提供します。しかし、M&A全体のプロセスを円滑に進めるためには、税務以外の要素にも対応する必要があります。

M&A仲介会社は、買い手と売り手をつなぐ役割を果たし、取引の全体的な進行をサポートします。彼らは幅広いネットワークを持ち、取引先のマッチングを効率よく行い、市場での適正価格の設定や交渉戦略の立案において大きな力を発揮します。また、M&Aのプロセス全体を俯瞰できるため、税務以外の法務、経営戦略、組織再編など多岐にわたる側面を総合的にアドバイス可能です。

さらに、M&A仲介会社は多様な業界の案件を手掛ける経験があり、業種特有の課題にも精通しています。これにより、企業のニーズに合わせた柔軟な対応が可能であり、取引の成功率を高めることができます。特に、初めてM&Aを行う企業にとっては、複雑で不安の多いプロセスをプロフェッショナルがサポートすることで、安心感を得られるのも大きなメリットです。

このように、税理士の専門性を活かしつつ、M&A仲介会社の総合的なサポートを受けることで、より効果的で成功率の高いM&Aを実現することができます。したがって、M&Aを検討する際には、税理士との連携を保ちつつ、M&A仲介会社の活用を視野に入れることをおすすめします。

まとめ

M&Aを進めるにあたり、税理士の役割は非常に重要です。税理士は企業価値の算定や税務デューデリジェンスを通じて、適正な取引価格の決定や税務リスクの発見をサポートします。また、税務申告や節税対策を行うことで、取引後のスムーズな経営を実現します。

税理士選びでは、経験豊富で信頼できるパートナーを選ぶことが肝心です。報酬相場を理解し、自社のニーズに合った税理士を選ぶことで、M&Aの成功をより確実なものにすることができるでしょう。M&Aをご検討の際にはぜひ一度、M&Aロイヤルアドバイザリーにご相談ください。貴社のニーズに合わせた最適なご提案をいたします。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。