PERとは?目安と計算式からPBRとの違いまでわかりやすく解説

着手金・中間金無料 完全成功報酬型

PERとは「株価収益率」を意味し、企業の株価が1株当たりの利益の何倍になっているかを示す指標です。PERは、企業の株価が割高か割安かを判断するための重要な材料の一つとして、投資判断において広く活用されています。本記事では、PERの基本から計算方法、業界別の目安、メリットやリスク、評価ポイントまでわかりやすく解説します。

目次

PERとは|株価収益率の意味や定義をわかりやすく解説

PERとは、「Price Earnings Ratio」の略称であり、日本語で「株価収益率」を意味します。PERは企業の株価が1株当たりの利益(EPS)の何倍になっているかを示すため、M&Aや投資判断において重要な役割を果たし、特に企業価値を評価する際の基本的なツールとして広く活用されています。

PERは企業の収益性と株価の関係を簡潔に表現できる指標として役立ち、一般的にはPERの数値が低いほど割安、高いほど割高と判断されます。ただし、PERの解釈には業界特性や成長性、リスク要因など様々な要因を考慮する必要があります。

PERの基本的な意味と重要性

PERとは、企業の株式が1株当たりの利益の何倍で取引されているかを示し、投資家が1円の利益に対していくらの株価を支払う意思があるかを表します。例えば、PERが20倍の企業の場合、1株当たりの利益の20倍の金額で株価が形成されていることを意味します。つまり、投資家はその企業の1円の利益に対して20円を支払う意思があると解釈できます。このため、PERは企業の収益性や成長性に対する投資家の期待値を示していると言えます。

PERの重要性は、以下の理由から理解できます。

- 企業の成長性や将来性を反映する指標として機能します。

- 同業他社との比較が容易で、相対的な割安感や割高感を判断できます。

- 投資判断の基準として広く活用されています。

PERはM&Aの場面でも重要な役割を果たします。ただし、PERだけで企業価値を判断するのではなく、他の指標と組み合わせて総合的に評価することが肝心です。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

PERの計算式と目安

PERとは、投資家が企業の株価が利益に対してどの程度割安または割高であるかを判断する際に使用される指標であり、PERの計算は「株価 ÷ 1株当たり利益(EPS)」で求められます。ここでの株価は、通常、現在の市場価格を指し、1株当たり利益は企業が発表する純利益を発行済み株式数で割って算出します。この計算式により、株価が利益に対して何倍で取引されているかが明確になります。

PERの計算式をまとめると以下のようになります。

| PER=株価÷1株当たりの純利益(EPS) EPS=当期純利益÷発行済み株式数 |

- 株価:現在の市場価格を指します。通常、直近の終値を使用します。

- 1株当たりの純利益(EPS):企業の当期純利益を発行済み株式数で割った値です。

一般的に、PERが高いほど株価が割高と考えられますが、成長性の高い企業では高いPERが正当化される場合もあります。逆に、PERが低い場合は割安と判断される可能性がありますが、企業の将来性や財務状況などを総合的に判断する必要があります。

PERの計算と解釈には、以下のポイントに留意することが重要です。

1. 最新の財務データを使用すること

2. 同業他社や業界平均との比較を行うこと

3. 企業の成長性や市場環境を考慮すること

4. 他の財務指標と併せて総合的に判断すること

PERは企業価値評価の重要なツールですが、PER単独で投資判断を行うのではなく、他の指標や情報と組み合わせて活用することが望ましいです。

PERの具体的な計算例

PERの計算例を具体的な数値を用いて説明します。PERは株価を1株当たり利益(EPS)で割って算出されます。この計算方法を理解することで、企業の株価が適正かどうかを判断する際の重要な指標となります。

具体的な計算例として、A社の場合を考えてみましょう。A社の株価が1,000円、1株当たり利益(EPS)が50円だとします。この場合、PERは以下のように計算されます。

PER = 1,000円 ÷ 50円 = 20倍

つまり、A社のPERは20倍となります。この数値が意味するところは、投資家がA社の1年分の利益の20倍の金額を株価として支払う意思があるということです。

PERの計算例をさらに理解するために、別の企業B社との比較を行ってみましょう。

| 企業 | 株価 | EPS | PER |

| A社 | 1,000円 | 50円 | 20倍 |

| B社 | 800円 | 40円 | 20倍 |

この表から、A社とB社のPERは同じ20倍であることがわかります。しかし、株価とEPSは異なっています。このように、PERは企業間の相対的な評価を可能にする重要な指標です。

PERの計算例を通じて、以下のポイントを理解することが重要です。

- PERは株価とEPSの関係を示す指標であること

- 同じPERでも、株価とEPSの絶対値は異なる可能性があること

- PERを用いて異なる企業間の比較が可能であること

ただし、PERだけで企業価値を判断するのは危険です。業界の特性や企業の成長性など、他の要因も考慮する必要があります。PERは投資判断の一つの材料であり、総合的な分析の一部として活用すべきです。

PERの計算例を理解することで、M&Aや投資判断において企業価値を適切に評価する能力が向上します。しかし、PERは過去の実績に基づく指標であるため、将来の成長性を考慮する際には他の指標や情報も併せて検討することが重要です。

割高・割安の判定方法

PERを用いて企業の割高・割安を判定する方法は、投資家にとって重要なスキルです。基本的には、同業他社や業界平均と比較することで判断します。

PERが業界平均よりも低い場合、その企業は割安である可能性が高いと考えられます。逆に、PERが業界平均よりも高い場合は割高である可能性があります。ただし、この判断は単純ではありません。

具体的な判定方法としては、以下のステップが挙げられます。

1. 対象企業のPERを計算する

2. 同業他社のPERを調べる

3. 業界平均のPERを確認する

4. 対象企業のPERを同業他社や業界平均と比較する

例えば、ある製造業の企業AのPERが15倍、同業他社の平均PERが20倍だとします。この場合、企業Aは相対的に割安であると判断できる可能性があります。

しかし、PERだけで割高・割安を判断することは危険です。企業の成長性や財務状況、市場環境など、他の要因も考慮する必要があります。

PERの目安と解釈は、企業価値評価において重要な指標です。一般的に、PERの値が15倍程度が適正とされていますが、これは業界や企業の成長段階によって大きく異なります。

業界別のPERの平均値を比較することで、より正確な企業価値の把握が可能になります。例えば、成長産業では高いPERが許容される一方、成熟産業では低いPERが一般的です。PERの適切な解釈には、業界特性や企業の成長性を考慮することが不可欠です。

PERの一般的な目安

PER(株価収益率)の一般的な目安値として、15倍が広く知られています。この数値は、投資家が企業価値を判断する際の基準点として重要です。

PERが15倍という数値が目安となる理由は、主に以下の2点です。

- 企業の収益性と成長性のバランスを示す: PERは企業の株価がその企業の1株あたりの利益に対してどれだけの倍率であるかを示すため、企業の収益性と成長性のバランスを評価する上での指標となります。

- 投資回収期間の目安として適切: PERが15倍である場合、理論的に企業の利益が毎年一定であれば、15年で元の投資額を回収できる計算になります。この期間は、多くの投資家にとって受け入れやすいとされます。

ただし、PERの解釈は業界や市場環境によって異なるため、投資判断を行う際には他の指標や要因と併せて総合的に分析することが重要です。

以下の表は、一般的なPERの目安を示しています。

| PERの値 | 評価 |

| 10倍以下 | 割安 |

| 10〜20倍 | 適正 |

| 20倍以上 | 割高 |

重要なのは、PERの目安値は絶対的なものではなく、あくまで参考値だということです。企業の成長性や業界の特性、市場全体の動向なども考慮して総合的に判断する必要があります。 また、PERの目安値は時代とともに変化することもあります。例えば、低金利環境下では、投資家がより高いPERを許容する傾向があります。

投資判断の際は、PERの目安値を参考にしつつ、他の財務指標や企業の将来性も含めて総合的に評価することが重要です。PERだけでなく、PBRやROEなどの指標も併せて分析することで、より正確な企業価値評価が可能になります。

業界別のPERの平均値比較

PERの業界別平均値比較は、企業価値評価において重要な指標となります。業種によってPERの適正値が異なるため、同業他社との比較や業界平均との比較が不可欠です。

その理由は、業界ごとに成長性や収益性、リスク要因が異なるためです。例えば、成長期待の高いIT業界では一般的にPERが高くなる傾向がありますが、安定した収益が見込める公益事業では比較的低いPERが多く見られます。

具体的な業界別PERの平均値を見てみましょう。以下は2025年8月の日本のプライム市場における主要業界のPER平均値の例です。

| 業界 | PER平均値 |

| 総合 | 16.8倍 |

| 水産・農林業 | 10.4倍 |

| 建設業 | 15.4倍 |

| 食料品 | 19.6倍 |

| 医薬品 | 17.2倍 |

| ガラス・土石製品 | 20.7倍 |

| 電気・ガス業 | 8.7倍 |

| 情報・通信業 | 26.2倍 |

| 銀行業 | 11.8倍 |

| 小売業 | 22.5倍 |

| 不動産業 | 13.4倍 |

| サービス業 | 20.4倍 |

これらの数値は、各業界の特性を反映しています。例えば、医薬品業界は研究開発に多額の投資が必要で、新薬の成功に対する期待が高いため、高いPERとなっています。一方、銀行業界は景気変動の影響を受けやすく、成長期待が低いため、PERは比較的低くなっています。

業界別のPER平均値を比較する際は、以下の点に注意が必要です。

- 同じ業界内でも企業規模や事業内容によってPERが大きく異なる場合がある

- 景気動向や市場環境によってPERの平均値は変動する

- 新興企業や特殊な事業モデルを持つ企業は、業界平均から外れる可能性がある

また、PERの解釈には業界動向や個別企業の成長戦略についての理解が欠かせません。例えば、IT業界では技術革新のスピードが速いため、高いPERでも将来の成長を織り込んでいる可能性があります。

業界別のPER平均値比較は、M&Aにおける企業価値評価の重要な視点となります。しかし、PERだけでなく他の財務指標や定性的な要素も含めて総合的に判断することが、より精度の高い企業価値評価につながります。

PERを活用した投資戦略のメリット・デメリット

PERを活用するメリットとデメリットについても触れていきます。

PERのメリット

PERを投資判断に活用するメリットとして主に以下があげられます。

- シンプルさと有効性:PERは、企業の株価がその収益力と比べてどの程度割安または割高であるかを示す指標であり、投資判断を下すためのシンプルで有効なツールです。

- 業界内比較の有用性:同じ業界内の企業を比較する際に、PERは非常に有用です。PERの低い企業は割安とされ、成長のポテンシャルが見込まれることが多いです。PERの高い企業は、既に市場から高い評価を受けており、その成長期待が株価に反映されていると考えられます。

- 予想PERによる将来評価:過去の業績だけでなく、将来の収益予測を含めた予想PERを用いることで、企業の将来の成長性を評価することができます。

- 長期的な投資視点の提供:PERを用いることで、短期的な市場の変動に左右されず、長期的な視点での投資が可能になります。また、PERを他の指標、例えばEPS(1株当たり利益)と組み合わせて分析することで、企業の収益性や成長性を総合的に評価し、より精度の高い投資判断が可能となります。

このように、PERを活用した投資戦略は、投資家にとってリスクを抑えつつ、効率的に資産を増やすための強力なツールとなります。

PERのデメリット

一方でPERのデメリットとして以下の点があげられます。

- 収益が安定していない企業への適用が難しい:PERは企業の収益性に基づいて株価を評価する指標ですが、収益が安定していない企業や成長初期段階の企業では、適切な評価が難しいことがあります。特に新興企業では、PERが異常に高くなることがあり、投資家に誤解を与える可能性があります。

- 将来の業績予測に不十分:PERは過去の業績に基づいて計算されることが多く、将来の業績を予測するには不十分です。市場の変動や経済状況の変化に迅速に対応できない場合があります。

- 業種や市場による適正値の違い:PERは業種や市場によって適正値が異なるため、他の企業や市場との比較が難しいことがあります。これにより、誤った投資判断につながるリスクがあります。

- 他の指標との併用が必要:PERを使用する際は、他の財務指標と組み合わせて総合的に分析することが重要です。例えば、成長性を見るためにはPEGレシオを併用するなど、複数の指標を使った評価が求められます。これにより、PER単独での判断の誤りを防ぐことができます。

投資家は、PERが示す情報を過信せず、企業の収益性や成長性を多角的に検討することで、より正確な投資判断を行うことが可能です。

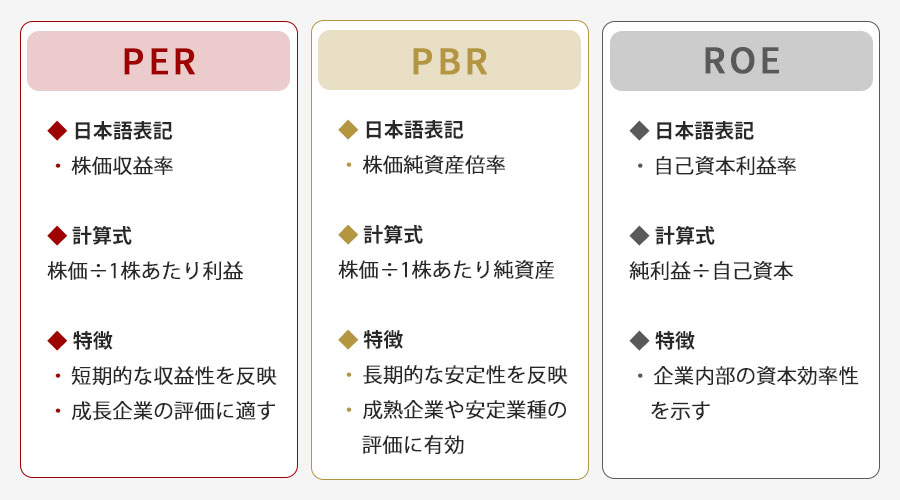

PERと他の指標との比較

PERは企業価値評価の重要な指標ですが、他の指標と比較することで、より多角的な分析が可能になります。PBRやROEなどの指標と組み合わせることで、企業の財務状況や収益性をより深く理解できます。

これらの指標はそれぞれ異なる側面を評価するため、PERだけでなく複数の指標を総合的に見ることが重要です。例えば、PBRは純資産に対する株価の割合を示し、ROEは自己資本に対する利益率を表します。これらを併せて分析することで、企業の真の価値をより正確に把握できるのです。

PERとPBRの違い

PER(株価収益率)とPBR(株価純資産倍率)は、投資家が企業の価値を評価するために使用する重要な指標ですが、それぞれ異なる側面を分析します。PERは、企業がどれだけ利益を上げているかに焦点を当て、株価がその利益に対してどの程度の価値を持つかを示します。具体的には、株価を1株当たりの利益(EPS)で割ったものです。高いPERは、将来的な成長期待が高い一方で、過大評価されている可能性も示唆します。

一方、PBRは企業の純資産に対する株価の評価を示し、株価を1株当たり純資産(BPS)で割ることで計算されます。PBRが1を下回る場合、その企業の市場評価が純資産を下回っていることを意味し、割安とされることが多いです。逆に、1を超える場合は、市場がその企業の将来性に期待していると考えられます。

これらの指標は、異なる視点から企業を評価するため、組み合わせて使用することで、より包括的な分析が可能です。PERは利益に対する評価を重視し、短期的な収益性を反映しますが、PBRは企業の資産価値に焦点を当て、長期的な安定性や資産の質を示します。したがって、PERは成長企業の評価に適しているのに対し、PBRは資産価値が重要な成熟企業や安定した業種の評価に有効です。

このように、PERとPBRはそれぞれ異なる情報を提供するため、投資判断を行う際には、企業の成長性、収益性、資産の質を総合的に評価するために両方の指標を活用することが重要です。適切な指標を選び、企業の特性や市場環境を考慮した上で、投資戦略を立てることが成功への鍵となります。

PERとROEの違い

PER(株価収益率)とROE(自己資本利益率)は、どちらも企業の財務状況や業績を評価するために用いられる重要な指標ですが、それぞれ異なる視点を提供します。PERは、株価が企業の利益に対してどれだけ割高または割安かを示す指標です。具体的には、株価を1株当たり利益(EPS)で割ることで計算され、投資家はこの数値を用いて市場がその企業に対してどの程度の期待を持っているかを判断します。一方、ROEは企業が株主からの投資をどれだけ効率的に利益に変えているかを示す指標で、純利益を自己資本で割ることで算出されます。ROEが高いほど、企業が資本を効率的に使っていると評価される傾向があります。

このように、PERは主に株価に基づく市場評価を示すのに対し、ROEは企業内部の資本効率性を示します。このため、両指標を組み合わせて分析することにより、市場の期待と企業の実際の収益力を総合的に理解することが可能です。たとえば、高いPERと高いROEを持つ企業は、投資家から高い期待を受けつつ、その期待に応えるだけの収益力も備えている可能性があります。

一方で、PERが低くROEが高い企業は、市場から過小評価されている可能性があり、投資チャンスとして検討する価値があるかもしれません。反対に、PERが高くROEが低い場合は、市場が過剰に期待している可能性があり、慎重な評価が求められます。したがって、投資判断を下す際には、PERとROEの双方をバランスよく検討することが重要です。

| 指標 | 特徴 |

|---|---|

| PER (株価収益率) | 企業の収益性を評価する指標。株価が1株当たり純利益の何倍であるかを示す。 |

| PBR (株価純資産倍率) | 企業の資産価値に対する株価の評価を示す指標。株価が1株当たり純資産の何倍であるかを示す。 |

| ROE (自己資本利益率) | 企業の収益力を示す指標。自己資本に対する純利益の割合を示す。 |

PERを活用する際のポイント・注意点

PERは、企業の収益力を測るための重要な指標であり、株価がその会社の利益とどの程度釣り合っているかを示します。しかし、PER単独ではなく、市場全体や企業の特性、他の指標と組み合わせて評価することが必要です。投資リスクを最小限に抑え、より適切な判断を下すことを可能とするためにPERを活用する際のポイントや注意点について解説します。

PERだけで判断しない

PERは、株価が収益に対してどれだけ割高または割安であるかを示す指標として広く利用されていますが、これだけで投資の判断をするのは危険です。まず、PERは企業の将来の収益予測や成長性を考慮していないため、成長企業や景気循環型の業種では誤った評価を下す可能性があります。例えば、利益が一時的に低下している企業や、成長が見込まれる企業のPERが高くても、それが必ずしも割高であるとは限りません。

また、PERは会計基準や税制の影響を受けやすく、異なる国や地域の企業を単純に比較する際には注意が必要です。さらに、PERは利益が赤字の場合には計算できないため、マイナスの状況下では他の指標と併用する必要があります。加えて、PERは一時的な要因で変動することがあり、短期的な市場の動きや投資家心理も影響を与えるため、瞬間的な数値に振り回されないようにすることが重要です。

このような理由から、投資判断においてはPERだけでなく、PBR(株価純資産倍率)やROE(自己資本利益率)など他の財務指標と組み合わせて総合的に分析することが求められます。また、同業種内での比較や過去の推移を確認することで、より正確な判断が可能になります。これにより、企業の実態をより深く理解し、長期的な視点での投資判断を下すことができるでしょう。PERは有用なツールの一つですが、投資の成功には多角的な視点が欠かせません。

マイナスのPERが出る場合がある

PERは、企業の利益に対して株価がどれだけ割高かを示す指標ですが、特定の状況下でマイナスの値になることがあります。これは通常、企業が赤字を計上した場合に発生します。PERの計算式は「株価 ÷ 1株当たり利益(EPS)」ですので、EPSがマイナスになると、PERもマイナスとなります。こうした状況は、企業が経営困難に陥っている可能性を示唆するため、投資家にとっては注意が必要です。

しかし、マイナスのPERが必ずしも企業の将来性を否定するわけではありません。例えば、一時的な要因で赤字になっている場合や、成長投資のための一時的な損失である場合もあります。したがって、マイナスのPERを評価する際には、企業の財務状況や業界の動向、将来の成長性を総合的に分析することが重要です。単に数字のみで判断せず、企業の収益構造や市場環境を考慮することで、より正確な投資判断が可能となります。また、同業他社との比較や過去の業績を踏まえた分析により、企業の実力を見極めることができ、投資リスクを適切に管理する助けとなるでしょう。

マイナスのPERの背景を理解し、適切な投資戦略を構築することが、リスクを低減しながら投資利益を最大化する鍵となります。

同業種・過去推移での比較が重要

PERを活用する際には、同業種との比較や過去の推移を考慮することが重要です。PERは株価を企業の収益で割ったものであるため、同じ業界内での比較が有効です。例えば、製造業とサービス業では利益構造や成長率が異なるため、異なる業種間でPERを比較しても正確な評価は困難です。同業種内でPERを比較することで、その企業が業界内でどの程度の評価を受けているかを把握できます。

また、過去のPERの推移を確認することも重要です。企業の成長性や市場環境の変化を反映するため、時系列での分析は、企業の安定性や将来の見通しを理解する手助けとなります。例えば、過去に比べてPERが大幅に変動している場合、業績の改善や市場の期待値が変化している可能性があります。これにより、投資判断の精度を高めることができます。

さらに、市場全体や特定の業界が景気の影響を受けている場合、PERが一時的に高騰または低下することもあります。このような状況では、業界全体のトレンドを見極めるために、複数の企業のPERを比較することが有効です。これにより、市場の過剰反応を避け、より安定した投資判断が可能となります。

このように、同業種や過去推移でPERを比較することは、企業の株価の適正評価を行う上で不可欠です。適切な比較を行うことで、投資判断の質を向上させ、長期的な投資成果を最大化することが期待できます。

まとめ

PER(株価収益率)は、株式投資を考える上で重要な指標です。PERは株価と企業の利益を比較することで、その企業の株価が高いのか低いのかを判断する助けになります。株価が割安か割高かを見極めることで、投資判断に役立てることができます。ただし、PERは単独での判断材料としては不十分であり、他の指標や業界の動向などと組み合わせて分析することが大切です。また、企業の利益が赤字の場合、PERがマイナスになることもあるため、注意が必要です。

PERについての理解を深めたら、実際に投資候補の企業のPERを調べてみましょう。同業種や過去の推移と比較することで、より明確な投資判断ができるようになります。PERは株式投資を始める際の基礎知識として非常に有用ですので、ぜひ活用してください。

M&Aや経営課題に関するお悩みはM&Aロイヤルアドバイザリーにご相談ください。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。