MBIとは?MBOとの違いやメリット、M&Aでの効果的な活用法

着手金・中間金無料 完全成功報酬型

MBIとは、「Management Buy In(マネジメント・バイ・イン)」の略であり、外部から経営者を招き入れることを意味します。MBIによって新しい視点を取り入れることは経営力強化にも繋がるため、MBIとは企業の再建や企業価値の向上を図るM&Aの手法の一つとして用いられます。本記事では、MBIの定義や実施手法、メリットとデメリットについて詳しく解説します。また、MBIとMBO・LBO・TOBなど間違えやすい用語との違いについても触れています。MBIとは何かを深く理解することで、より良い経営戦略の策定に役立てることができるでしょう。

目次

MBIとは ?意味や定義をわかりやすく解説

MBIとは、「Management Buy In(マネジメント・バイ・イン)」の頭文字を取った略語であり、「経営(Management)」と「取得や買い付け(Buy in)」が合わさった用語で、企業の経営権を外部の経営者が取得する手法です。この戦略は、企業価値の向上や事業再生を目的として実施されます。

MBIでは、新たな経営陣が自己資金や金融機関からの借入を活用して対象企業の株式を取得し、経営に参画します。MBIにより外部から経営陣を招くことで経経営の刷新や専門知識の導入が行われ、企業の成長や業績改善が期待されます。

MBIの定義と背景

MBIとは、企業買収の一形態であり、外部の経営者が投資家や金融機関と協力して、対象企業の株式を取得し、経営権を獲得する方法です。MBIを実施することにより、新たな経営陣が企業の再建や成長を図ることが可能となります。

MBIが注目されるようになった背景には、以下のような要因があります。

- 経済のグローバル化による競争激化

- 企業の事業再編ニーズの増加

- 後継者問題を抱える中小企業の増加

MBIはこれらの要因を解決する有効な手段として認識されています。

MBIの特徴

MBIは、企業の再生や成長戦略の一環として活用されることが多く、特に中小企業や後継者問題を抱える企業にとって有効な選択肢となっています。MBIの特徴として、以下の点が挙げられます。

1. 外部の経営者が主導する

2. 投資家や金融機関との協力が不可欠

3. 対象企業の株式取得を通じて経営権を獲得する

4. 企業価値の向上を目指す

また、MBIは単なる企業買収にとどまらず、経営者の能力と資金力を組み合わせることで、シナジー効果を生み出す可能性があります。これにより、企業の競争力強化や業績向上につながることが期待されています。ただし、MBIの実施にあたっては、対象企業の現状分析や将来性の評価、資金調達、法的手続きなど、多岐にわたる準備が必要です。そのため、専門家のアドバイスを受けながら慎重に進めることが重要です。

MBIと外部招聘

第三者を招く手法として「外部招聘」という方法もあります。MBIは買い手が経営に必要な人材を送り込むことで経営の立て直しを行うのに対し、外部招聘は企業側が専門家を雇用し、パフォーマンスを向上させる方法です。外部招聘は、既存の経営陣に対するサポートや専門的な知識の提供に重点を置くため、企業文化を大きく変えることなく、徐々に改善を図ることができます。

また、MBIは通常、企業の財務状況の改善や成長戦略の実行を目的としていますが、外部招聘は特定の業務やプロジェクトにおいて即戦力として期待されるため、比較的短期的な視点での成果が求められることが多いです。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

MBIとMBO・EBOの違い

MBIとは、第三者が企業経営に関与することで企業価値を高める方法ですが、混合されやすい手法としてMBOやEBOがあります。これらはいずれも企業買収の手段として注目されていますが、その主体と目的に違いがあります。

MBOとは「Management Buy Out(マネジメント・バイ・アウト)」の略語で、「By Out」は買い取りや買収を意味します。MBIとMBOの大きな違いは、経営権を握る主体とその目的にあります。MBIは外部の経営者が主導し、企業の再建や企業価値の向上を目指すのに対し、MBOは現経営陣が自社株を取得して経営権を握る手法です。

EBOは「Employee Buy Out(エンプロイー・バイ・アウト)」の略語で、従業員による企業買収を意味します。いずれも経営権の移転を伴いますが、MBIは新たな経営視点を導入すること、MBO・EBOは経営の自由度を向上させることが主な狙いとなります。この違いにより、実施される状況や期待される効果も異なります。それぞれの違いについて詳しく解説します。

MBIとMBOの違い

MBIでは、外部の経営者や投資家が企業を買収し、経営権を取得します。この手法は、企業の成長や再生を目的としており、外部の専門家による新しい視点やノウハウを導入することで、企業価値の向上を図ることが主な狙いです。

一方、MBOでは、既存の経営陣や従業員が自らの企業を買い取り、経営権を握ります。この場合、企業の文化や価値観を維持しつつ、経営陣が主体的に経営に関与することで、組織の一体感やモチベーションの向上を目指します。MBOは特に中小企業や家族経営の企業において、事業承継や経営者の引退に伴う後継者問題の解決策として利用されることが多いです。

具体例を挙げると以下のようになります。

MBIの場合:

- 業績不振の企業に外部から経営再建のプロを招聘

- 後継者不在の企業に外部から新しい経営者を迎え入れる

MBOの場合:

- 上場企業の経営陣が自社を非公開化

- 子会社の経営陣が親会社から独立

このように、MBIとMBOは経営権を握る主体が外部か内部かという点で明確に区別されます。MBIは外部の経営者やマネージャーが企業を買収し、経営に参画することで企業の変革や成長を図る手法として、近年注目を集めています。一方、MBOは経営の自由度を高めるための手法として従来から活用されてきました。

それぞれの手法には独自のメリットとリスクがあります。MBIでは新しい視点がもたらされ、迅速な変革が可能となる一方で、外部経営者が企業文化に適応できない場合、摩擦が生じるリスクがあります。MBOでは、経営陣が企業の文化や戦略を引き継ぐことができるため、組織の安定性が保たれやすいですが、内部の視点にとどまりすぎることで革新が遅れる可能性もあります。

MBIとMBOの違いを理解するいことで、企業の状況や目的に応じた適切なM&A戦略を選択することができます。

MBIとEBOの違い

MBIとEBOは、企業の所有権移転に関する手法ですが、MBOと同じく経営権を握る主体や目的において明確な違いがあります。MBIでは外部からの経営者や投資家が企業を買収し、新たにその企業の運営に関与します。この手法は企業の成長や再生を目的としており、外部の専門家による新しい視点やノウハウを導入することで、企業価値の向上を図ることが主な狙いです。

一方、EBOは既存の社員が自らの力で企業を買収し、経営権を握ります。この場合、企業の文化や価値観を維持しつつ、社員が主体的に経営に関与することで、組織の一体感やモチベーションの向上を目指します。EBOは特に中小企業や家族経営の企業において、事業承継や経営者の引退に伴う後継者問題の解決策として利用されることが多いです。

このように、MBIとEBOは異なる背景や目的の下で選択される手法であり、企業の状況や目指す方向性に応じた適切な選択が求められます。

MBIとMBO・EBOの違い

| 項目 | MBI(Management Buy In) | MBO(Management Buy Out) | EBO(Employee Buy Out) |

|---|---|---|---|

| 定義 | 外部からの経営陣が企業を買収 | 現経営陣が企業を買収 | 従業員が企業を買収 |

| 経営権を握る主体 | 外部の経営者 | 内部の現経営陣 | 内部の従業員 |

| 目的 | 経営改善、新しい視点の導入 | 独立、自立経営 | 従業員の安定、企業文化の維持 |

| リスク | 外部者による企業文化の不一致 | 資金調達の困難、経営陣の負担増 | 従業員の経営スキル不足、資金調達 |

MBIとLBO・TOBの違い

MBIとはM&Aの一手法に含まれますが、混合しやすい用語にLBOやTOBも存在します。それぞれの違いについて触れていきます。

MBIとLBOの違い

LBOは「Leveraged BuyOut(レバレッジド・バイ・アウト)」の頭文字であり、M&Aでしばしば活用される手段です。MBIとLBOはいずれも企業買収の手法ですが、それぞれ異なる特性と目的を持っています。

MBIは、外部の経営者や投資家が企業を買収して経営権を取得する手法です。企業の成長や再生を目的としており、外部の専門家が新しい視点やノウハウを持ち込むことで、企業価値の向上を図ることが主な狙いとなります。外部の経営者が参入することで、企業は新たな戦略を導入することが期待されます。

一方、LBOは、企業の買収に際して、買収対象の企業の資産を担保に借入を行う手法です。この場合、通常は金融機関やファンドが関与し、特別目的会社(SPC)を設立することが特徴的です。LBOでは、買収後のキャッシュフローを利用して借入金を返済することが戦略の一部となり、資本効率を高めることに重点が置かれます。

MBIとLBOの大きな違いは、MBIが外部の経営陣の参入を通じて新しい視点と戦略を導入することを目的とするのに対し、LBOは財務的な手法を駆使して企業価値を高め、レバレッジを最大化することです。また、資金調達の方法も異なり、MBIでは自己資金やエクイティファイナンスが一般的ですが、LBOでは借入金を多用します。このため、MBIは新たな経営リソースの導入を重視し、LBOは資本構造の最適化を通じた企業価値の向上を目指すと言えるでしょう。

このように、MBIとLBOはそれぞれ異なる特性と目的を持ち、企業の状況や目指す方向性に応じた適切な選択が求められます。

MBIとTOBの違い

MBIとTOBは、企業買収における異なる手法を表しています。MBIは、外部の経営者や投資家が自らの資本を投じて企業の経営権を取得し、経営に参画する手法です。この手法は、企業の成長や再生を目的としており、外部の専門家による新しい視点やノウハウを導入することで、企業価値の向上を図ることが主な狙いです。

一方、TOBは「Take Over Bid」の略であり、株式公開買付を意味します。これは企業の株式を市場外で買い集めることで、経営権を取得する手法です。株主に対して特定の価格で株式を売却するよう呼びかけることで、迅速に大量の株式を取得できるため、特定の企業に対する支配権を確保するのに効果的です。

MBIとTOBの大きな違いは、買収の主体と目的です。MBIは新たな経営陣を導入し、企業の再構築や成長を目指すのに対し、TOBは支配権を確保することが主な目的となります。また、MBIは通常、中小企業やスタートアップ企業で用いられることが多く、外部の経営者が企業を買収して経営に参画する手法ですが、TOBは主に上場企業で用いられる手法です。

このように、MBIとTOBはそれぞれ異なる目的と手法を持ち、企業の状況や買収の意図に応じて使い分けられることが一般的です。

| 項目 | MBI | LBO | TOB |

|---|---|---|---|

| 定義 | 経営者や外部の専門家が企業を買収する手法 | 買収先の資産を担保に資金を借り入れて買収する手法 | 公開株式を市場外で買い集める手法 |

| 目的 | 企業の経営を刷新する | 少ない自己資金で企業を買収する | 経営権の取得や企業の非公開化 |

| 対象 | 中小企業やベンチャー企業 | 大企業や中堅企業 | 上場企業 |

| メリット | 専門的な知識を持つ新しい経営陣の導入 | レバレッジを利用した効率的な資金調達 | 迅速な経営権の取得が可能 |

MBIが実施される場面

MBIとは企業の再建や経営陣の強化、事業承継など、多岐にわたる場面で活用されています。

特に、業績不振の企業や後継者問題を抱える企業にとって、MBIは有効な選択肢となります。外部から経験豊富な経営者を招き入れることで、新たな視点や専門知識を導入し、企業価値の向上を図ることができます。また、ファンドとの共同出資により、資金面でのサポートも得られる点が魅力です。

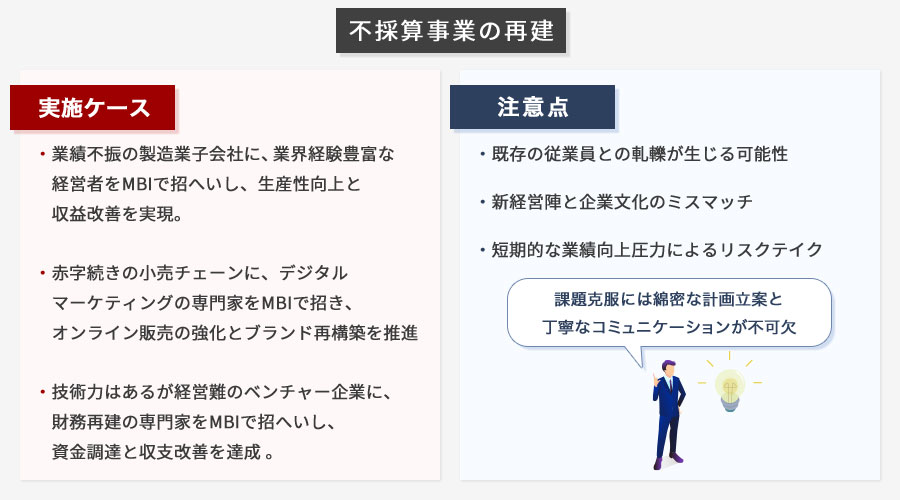

不採算事業の再建

MBIが実施される主要な場面の一つが不採算事業の再建です。企業価値向上を目指すMBI戦略において、この局面は重要な役割を果たします。

不採算事業の再建においてMBIが効果的である理由は、外部から新たな経営陣を迎え入れることで、事業の立て直しに必要な新しい視点や専門知識を導入できるからです。従来の経営陣では解決が困難だった問題に対して、斬新なアプローチや革新的な戦略を展開することが可能になります。

具体例として、以下のようなケースが挙げられます。

- 業績不振に陥った製造業の子会社に、当該業界で豊富な経験を持つ経営者をMBIで招聘し、生産性向上と収益改善を実現

- 赤字続きの小売チェーンに、デジタルマーケティングの専門家をMBIで招き、オンライン販売の強化とブランド再構築を推進

- 技術力はあるが経営難に陥ったベンチャー企業に、財務再建のエキスパートをMBIで招へいし、資金調達と収支改善を達成

これらの事例から分かるように、MBIは不採算事業に新たな息吹を吹き込む有効な手段となります。外部の経営者が持つ専門知識や経験、ネットワークを活用することで、事業の再構築と収益性の回復が期待できます。

ただし、MBIによる不採算事業の再建には注意点もあります。

1. 既存の従業員との軋轢が生じる可能性

2. 新経営陣と企業文化のミスマッチ

3. 短期的な業績向上圧力によるリスクテイク

これらの課題を克服するためには、綿密な計画立案と丁寧なコミュニケーションが不可欠です。また、MBIを実施する際は、単なる人材の入れ替えではなく、事業全体の抜本的な見直しと再構築を行うという認識を持つことが重要です。

このように、MBIは不採算事業の再建において有効な戦略となり得ますが、その実施には慎重な検討と適切な実行が求められます。企業価値向上を実現するためには、MBIの特性を十分に理解し、適切に活用することが重要です。

経営陣の不足

MBIが実施される場面の一つとして、経営陣の不足が挙げられます。企業が成長や変革を遂げるためには、適切な経営能力を持つ人材が不可欠です。しかし、内部で適任者が見つからない場合、外部から経営人材を招き入れるMBIが有効な選択肢となります。

経営陣の不足が生じる理由には、以下のようなものがあります。

- 急速な事業拡大に伴う経営人材の不足

- 新規事業への進出による専門知識を持つ経営者の必要性

- 現経営陣の高齢化や引退による後継者不在

このような状況下で、MBIは企業に新たな経営視点と専門知識をもたらします。外部から招聘された経営者は、業界の最新トレンドや革新的な経営手法を導入することで、企業の競争力向上に貢献します。

具体例として、日本のある中堅製造業企業がMBIを実施した事例があります。この企業は、海外展開を加速させるために、グローバルビジネスの経験豊富な外部経営者を招聘しました。その結果、海外売上高比率が3年間で20%から40%に上昇し、企業価値の大幅な向上を実現しました。

MBIによる経営陣の補強は、単に人材不足を解消するだけでなく、企業の成長戦略を加速させる重要な手段となります。外部の経営者が持つ新しい視点や専門知識は、既存の組織に刺激を与え、イノベーションを促進する効果があります。

ただし、MBIの成功には慎重な人選と、既存の社員との融和が不可欠です。外部から招いた経営者と内部の従業員との間にコミュニケーションギャップが生じると、組織の分断や業績悪化につながる可能性があります。そのため、MBIを実施する際は、経営者の選定プロセスや就任後のフォローアップにも十分な注意を払う必要があります。

このように、経営陣の不足に対するMBIの活用は、企業の成長と価値向上を実現する有効な戦略の一つといえます。適切に実施することで、企業は新たな成長ステージへと飛躍することができるのです。

事業承継と後継者問題の解決

MBIは事業承継と後継者問題の解決手段として有効です。多くの中小企業が直面する後継者不足の課題に対して、外部の経営者を招くことで新たな道を開きます。

この手法が有効な理由は、以下の点にあります。

- 適切な後継者が見つからない場合でも、事業を継続できる

- 外部の経営者が新しい視点や経験をもたらし、企業の活性化につながる

- 創業者一族の利害関係から離れた、客観的な経営判断が可能になる

具体例として、老舗の和菓子店のケースが挙げられます。この店では、3代目の店主に子供がおらず、後継者が見つからずに廃業の危機に直面していました。しかし、MBIを活用して外部から和菓子業界での経験豊富な経営者を招聘することで、伝統的な技術を守りつつ、新しい商品開発や販路拡大を実現し、事業を継続することができました。

MBIは、単なる事業承継の手段ではなく、企業の新たな成長機会を創出する可能性を秘めています。後継者問題に悩む企業にとって、MBIは重要な選択肢の一つとなり得るでしょう。ただし、外部経営者の選定や従業員との関係構築など、慎重に進める必要があります。

MBIを成功させるためには、以下の点に注意が必要です。

- 外部経営者と企業文化のマッチングを十分に検討する

- 従業員とのコミュニケーションを密に取り、信頼関係を構築する

- 技術やノウハウの継承を確実に行う体制を整える

これらの点に留意しながらMBIを実施することで、事業承継の問題を解決しつつ、企業の持続的な発展を実現することが可能となります。

MBIの具体的な手法

MBIの具体的な手法には、主に3つの方法があります。外部から経営者を招聘する方法、ファンドと経営者が共同で出資する方法、そして買収企業が新たな経営陣を迎え入れる方法です。これらの手法は、企業の状況や目的に応じて選択されます。

各手法には特徴があり、例えば外部経営者の招聘は、新しい視点や専門知識を導入できる利点があります。一方、ファンドとの共同出資は、資金力と経営ノウハウを組み合わせることができます。買収企業による経営陣の受け入れは、スムーズな事業統合を図れる可能性があります。

外部の経営者を送る

MBIの具体的な手法の一つとして、外部の経営者を送り込むことが挙げられます。この方法は、企業の経営改革や再建を目指す上で効果的な戦略です。

外部の経営者を送り込むことで、新たな視点や専門知識を導入し、企業の成長を促進することができます。この手法は、以下の理由から有効とされています。

- 業界に精通した経験豊富な人材の活用

- 客観的な視点での経営分析と改革

- 新たなネットワークや取引先の開拓

具体例として、日本の製造業界では、外部から経営者を招聘し、成功を収めた事例が多く存在します。例えば、日産自動車が1999年にカルロス・ゴーン氏を招聘し、経営再建を果たしたケースが有名です。ゴーン氏は、コスト削減や生産効率の向上などを通じて、日産の業績回復に貢献しました。

外部経営者の送り込みは、企業の組織文化や既存の体制に大きな変革をもたらす可能性があるため、慎重に進める必要があります。以下の点に注意が必要です。

1. 外部経営者の選定基準の明確化

2. 既存の従業員との融和

3. 新旧の経営方針の調整

このように、外部の経営者を送り込むMBIの手法は、企業の価値向上と経営改革を実現する上で効果的な戦略と言えます。ただし、その実施にあたっては、綿密な計画と準備が不可欠です。

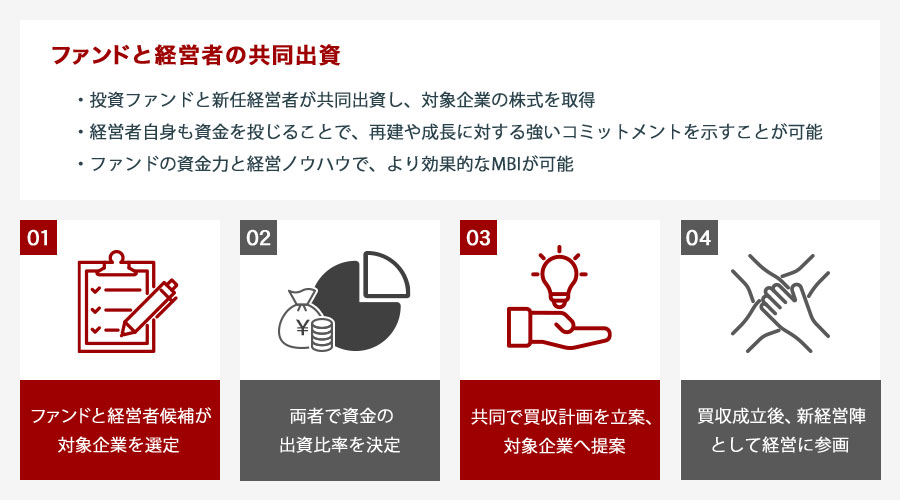

ファンドと経営者の共同出資

ファンドと経営者の共同出資は、MBI(マネジメント・バイ・イン)を実施する際の重要な手法の一つです。この方法では、投資ファンドと新たに就任する経営者が共同で資金を出し合い、対象企業の株式を取得します。

この手法の最大の特徴は、経営者自身も資金を投じることで、企業の再建や成長に対する強いコミットメントを示すことができる点です。同時に、ファンドの資金力と経営ノウハウを活用することで、より効果的なMBIの実施が可能となります。

具体的には、以下のようなプロセスで進められます。

- ファンドと経営者候補が対象企業を選定

- 両者で資金の出資比率を決定

- 共同で買収計画を立案し、対象企業へ提案

- 買収成立後、新経営陣として企業の経営に参画

この手法のメリットとして、以下の点が挙げられます。

1. 経営者の責任感の向上:自己資金を投じることで、経営に対する責任感が高まります。

2. ファンドの専門知識の活用:ファンドの持つM&Aや企業再生のノウハウを活かせます。

3. 資金調達の容易さ:ファンドの資金力により、大規模な買収も可能になります。

一方で、経営者とファンドの利害が対立する可能性もあるため、事前に十分な協議と合意形成が必要です。また、出資比率によっては経営の主導権争いが起こる可能性もあります。

このようなリスクを軽減するために、以下のような対策が重要です。

- 明確な役割分担と意思決定プロセスの確立

- 定期的な情報共有と進捗確認の場の設定

- 出口戦略(投資回収方法)の事前合意

ファンドと経営者の共同出資によるMBIは、企業の再生や成長を加速させる効果的な手法ですが、慎重な準備と運営が求められます。

買収企業が経営陣を迎え入れる

MBIの具体的な手法の一つとして、買収企業が経営陣を迎え入れる方法があります。この手法は、企業の買収後に外部から新たな経営者を招聘し、企業価値の向上を図る戦略です。

この方法が選択される主な理由は、買収企業が対象企業の事業領域や業界に精通した経営者を必要としているからです。特に、買収企業が新規事業に参入する際や、異なる業界の企業を買収する場合に有効です。

具体例としては、以下のようなケースが挙げられます。

- IT企業が製造業を買収し、製造業に精通した経営者を招聘する

- 大手企業がベンチャー企業を買収し、スタートアップ経験豊富な経営者を迎え入れる

- 海外企業が日本企業を買収し、日本市場に詳しい経営者を採用する

この手法の重要なポイントは、適切な経営者の選定です。買収企業は、対象企業の事業を理解し、新たな成長戦略を立案できる人材を慎重に選ぶ必要があります。また、既存の従業員とのコミュニケーションも重要で、スムーズな経営移行を実現するためには、新経営陣と従業員の信頼関係構築が不可欠です。

結論として、買収企業が経営陣を迎え入れるMBIの手法は、適切に実施されれば企業価値の向上と事業の成長を加速させる効果的な戦略となります。ただし、その成功には綿密な計画と人選が求められます。

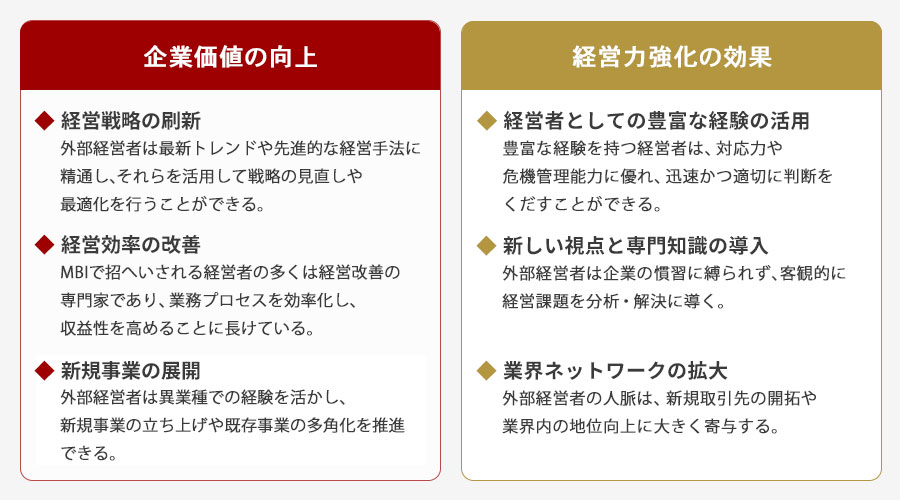

MBIのメリット

MBIは企業価値の向上と経営力強化という大きなメリットをもたらします。外部から優秀な経営者を招くことで、新たな視点や専門知識が導入され、企業の成長戦略が刷新されます。これにより、停滞していた事業の再生や、新規事業の展開が促進されるのです。

また、MBIは経営陣の若返りや多様化にも貢献します。異なる業界経験を持つ経営者が参画することで、組織に新たな活力が生まれ、イノベーションが加速します。結果として、企業の競争力が高まり、持続的な成長が期待できるのです。

企業価値の向上

MBIの最大のメリットは企業価値の向上です。外部から経験豊富な経営者を招聘することで、新たな視点や専門知識が導入され、企業の成長が加速します。

これには主に3つの理由があります。

1. 経営戦略の刷新:外部経営者は、業界の最新トレンドや先進的な経営手法に精通していることが多く、それらを活用して企業の戦略を見直し、最適化することができます。

2. 経営効率の改善:MBIによって導入される経営者は、多くの場合、経営改善のスペシャリストです。彼らは組織の無駄を省き、業務プロセスを効率化することで、収益性を高めます。

3. 新規事業の展開:外部からの経営者は、異なる業界での経験を持っていることがあり、それを活かして新規事業の立ち上げや、既存事業の多角化を推進することができます。

具体例として、日本のある中堅製造業では、MBIによって招聘された経営者が、デジタル化戦略を推進し、生産性を30%向上させました。また、別の事例では、MBIによって新たに就任したCEOが、海外展開を加速させ、3年間で売上高を2倍に伸ばすことに成功しています。

これらの事例が示すように、MBIは企業に新たな成長エンジンをもたらす可能性があります。適切に実施されれば、MBIは単なる経営陣の交代以上の効果をもたらし、企業全体の価値を大きく向上させる強力なツールとなります。

ただし、MBIの成功には綿密な計画と適切な人選が不可欠です。外部から招聘する経営者は、その企業の文化や特性を理解し、既存の従業員との良好な関係を構築できる人物である必要があります。また、MBIの実施にあたっては、株主や従業員とのコミュニケーションを十分に行い、全社的な理解と協力を得ることが重要です。

このように、MBIは企業価値向上の有効な手段ですが、その実施には慎重な検討と準備が必要です。適切に行われれば、企業に新たな活力をもたらし、持続的な成長を実現する強力な経営ツールとなります。

経営力強化の効果

MBIによる経営力強化の効果は非常に大きいです。外部から優秀な経営者を迎え入れることで、企業の経営力が飛躍的に向上します。その理由は主に以下の3点です。

1. 新しい視点と専門知識の導入

2. 経営者としての豊富な経験の活用

3. 業界ネットワークの拡大

まず、新しい視点と専門知識の導入により、企業は従来の枠にとらわれない革新的なアイデアを得ることができます。外部から来た経営者は、その企業特有の慣習や固定観念にとらわれることなく、客観的な視点で経営課題を分析し、解決策を提示できます。

例えば、ある製造業の企業がMBIを実施し、ITに精通した経営者を迎え入れた場合、デジタル化による業務効率化や新しいビジネスモデルの構築など、これまでにない方向性を打ち出すことができるでしょう。

次に、経営者としての豊富な経験は、企業の意思決定プロセスや組織運営の質を向上させます。過去に複数の企業で経営に携わった経験を持つ人材は、様々な状況下での対応力や危機管理能力に長けています。これにより、企業は迅速かつ的確な判断を下すことができ、競争力の強化につながります。

最後に、業界ネットワークの拡大は、ビジネスチャンスの創出や戦略的提携の機会を増やします。外部から迎え入れた経営者が持つ人脈や関係性は、新規取引先の開拓や業界内での地位向上に大きく寄与します。

以下の表は、MBIによる経営力強化の効果をまとめたものです。

| 効果 | 具体的な内容 |

| 新しい視点と専門知識 | 革新的なアイデアの創出 客観的な経営課題の分析 |

| 豊富な経験 | 意思決定プロセスの改善 危機管理能力の向上 |

| 業界ネットワーク | 新規取引先の開拓 戦略的提携の促進 |

このように、MBIによる経営力強化は、企業の競争力を高め、持続的な成長を実現するための重要な手段となります。外部の優秀な人材を経営に参画させることで、企業は新たな成長のステージに進むことができるのです。

MBIのデメリット

MBIには企業価値向上や経営力強化といったメリットがある一方で、デメリットも存在します。最も大きな課題は、外部から経営者を招聘することによるリスクです。新たな経営陣が企業文化や既存の事業構造を十分に理解できず、統合に失敗する可能性があります。

また、MBIの実施には多額の資金が必要となるため、財務面での負担も無視できません。買収資金の調達や返済が企業の財務状況を圧迫し、経営の自由度を制限する可能性があります。これらのリスクを十分に検討し、慎重に進める必要があります。

実施時のリスクと課題

MBIの実施時には、いくつかの重要なリスクと課題が存在します。これらは企業価値の向上を目指すMBI戦略の成功を左右する要因となります。

主なリスクと課題として、以下が挙げられます。

- 経営陣と従業員の軋轢

- 企業文化の衝突

- 財務リスク

- 情報の非対称性

まず、経営陣と従業員の軋轢は、MBIによって新しい経営陣が参入することで生じる可能性があります。既存の従業員は新しい経営スタイルや方針に適応するのに時間がかかることがあり、これが組織内の摩擦につながる恐れがあります。

次に、企業文化の衝突も重要な課題です。外部から参入した経営陣が持ち込む新しい企業文化と、既存の企業文化との間に齟齬が生じる可能性があります。これは組織の一体感を損なう要因となり得ます。

財務リスクも見過ごせません。MBIの実施には多額の資金が必要となることが多く、この資金調達が企業に大きな負担をかける可能性があります。特に、過度のレバレッジを利用した場合、返済負担が企業の成長を阻害する恐れがあります。

最後に、情報の非対称性も重要な課題です。外部から参入する経営陣は、対象企業の詳細な情報を十分に把握していない可能性があります。このため、想定外の問題に直面するリスクが高まります。

これらのリスクと課題に対処するためには、綿密なデューデリジェンスの実施や、従業員とのコミュニケーション強化、段階的な変革の実施など、慎重なアプローチが必要となります。MBIを成功させるためには、これらのリスクと課題を事前に認識し、適切な対策を講じることが不可欠です。

MBIの実施においては、これらのリスクと課題を十分に考慮し、適切な戦略を立てることが企業価値向上につながります。慎重な準備と実行が、MBIの成功を左右する重要な要素となるのです。

まとめ

MBI(マネジメント・バイ・イン)は、企業価値向上を実現するM&A戦略の一つとして重要な役割を果たしています。本記事では、MBIの定義や背景、MBOとの違い、実施される場面、具体的な手法、メリットとデメリットについて解説しました。

MBIは外部の経営者が企業を買収し、経営権を獲得する手法であり、不採算事業の再建や経営陣の不足、事業承継問題の解決などに活用されます。企業価値の向上や経営力強化といったメリットがある一方で、実施時のリスクや課題も存在します。

これらの知識は、企業経営者や投資家、M&Aに関心のある方々にとって有益です。MBIを含むM&A戦略を理解することで、企業の成長戦略立案や投資判断に活用できるでしょう。また、事業承継を検討している経営者にとっても、MBIは有効な選択肢の一つとなる可能性があります。

M&A・事業承継のご相談はM&Aロイヤルアドバイザリーへ

M&Aロイヤルアドバイザリーでは、M&Aや事業承継の初期的な関心でもご相談いただけます。事業承継には時間がかかるものなので、早い段階で情報収集を行い、M&Aを含めた最適な解決策を検討することが重要です。今後のプランを考えるためにも、ぜひM&Aロイヤルアドバイザリーにご相談ください。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。