益金とは?参入・不算入制度や収益との違いをわかりやすく解説

着手金・中間金無料 完全成功報酬型

益金(えききん)は、法人税法が課税対象と定める収益の総称です。企業活動によって得られる多彩な収入を含みますが、企業会計で用いる「収益」とは目的も判定基準も異なります。

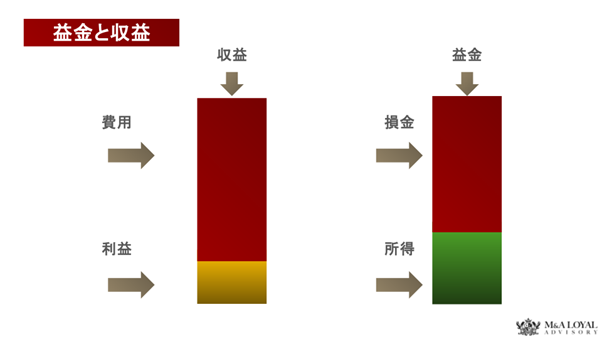

法人税の計算では、公平な税負担を図るため、会計上の収益に税法独自の調整を施した金額を用いて「所得(益金-損金)」を算出します。

本記事では、益金に当たる範囲と代表的な具体例、会計上の収益との相違点、さらに損金との関係をわかりやすく整理しました。

目次

益金(えききん)とは?法人税計算上の収益

益金(えききん)とは、法人税法上の課税対象となる収益を指す言葉です。

企業が活動を通じて得た収入全般を意味しますが、企業会計上の収益とは目的と適用されるルールが異なります。

法人税の計算では、会社の所得を算出するために、会計上の収益に税法特有の調整を加えることで益金を算出可能です。

法人税法第22条2項では、以下の5つを益金として規定しています。

- 資産の販売による収益

- 有償・無償による資産譲渡の収益

- 有償・無償による役務提供の収益

- 無償による資産譲受けの収益

- その他資本等取引以外による収益

企業会計が投資家への情報提供を目的とするのに対し、法人税法は公平な税負担の実現を目的とするため、両者には差異が生じます。

法人税の計算式は、「所得=益金-損金」です。

会計上の収益との違いをわかりやすく整理

益金と会計上の収益の主な違いは、税務調整にあります。

企業会計が投資家への情報提供を目的とするのに対し、法人税法は公平な課税を目的とするため、同じ取引でも処理が異なります。

益金不算入は、会計上は収益となるものの、二重課税防止や税法上の配慮により益金としない項目です。たとえば、受取配当金や法人税の還付金などが該当します。

益金算入は、会計上は収益ではないものの、「本来受け取るべき対価があった」とみなして益金とする項目です。たとえば、資産の無償譲渡などが該当します。

税務調整により、「利益=収益-費用」で算出される会計利益と、「所得=益金-損金」で算出される課税所得には差異が生じます。

法人税申告には、両者の違いを理解することが重要です。

益金に該当する取引(益金算入)

益金に該当する主な取引は、以下のとおりです。

- 資産の販売による収益

- 資産・役務の有償/無償譲渡による収益

- 無償で受けた資産の譲受益

- その他「資本等取引以外」の取引による収益

法人税法第22条2項では、益金に該当する取引として5つの収益を規定しています。

規定は会社の資産を増加させる経済的効果があるため、法人税の課税対象となる所得の要素です。

どのような形であれ会社に経済的な利益をもたらすものは、益金として扱われます。

無償の取引でも、当事者間の意図的な利益調整や税逃れを防ぎ、公平な課税を担保するために益金算入されます。

資産の販売による収益

資産の販売による収益には、会社が製造した商品や仕入れた製品を顧客に販売することで得られる売上高が該当します。

製たとえば、衣料品店が洋服を販売して得る売上高や、レストランが料理を提供して得る売り上げなどがあります。企業会計上も「売上高」として計上され、益金と収益が一致するケースといえます。法人税の計算では、継続的・反復的に発生する収入として重要です。

資産・役務の有償/無償譲渡による収益

資産の譲渡と役務の提供による収益には、それぞれに有償と無償のケースがあります。

資産の有償譲渡では、土地、建物、有価証券、車両などの売却収入が該当し、会計上も固定資産売却益として計上されます。資産の無償譲渡では、会計上は収益が発生しませんが、税法上は資産の時価相当額の益金算入が必要です。

役務の有償提供では、コンサルティング料、運送費、システム開発費用、不動産賃貸収入などのサービス提供による収入が該当します。役務の無償提供でも、資産の無償譲渡と同様に時価相当額が益金算入されます。

無償取引への課税は、特定の関係者間での不当な利益移転を防ぎ、公平な課税を実現するための重要な仕組みです。

無償で受けた資産の譲受益

無償で受けた資産の譲受益は、他者から資産を無償で受け取った場合に生じる利益です。

具体的には、親会社から土地を無償で受け取った場合の土地の時価、補助金や助成金の受領などが該当します。

会計上は、「受贈益」や「債務免除益」などとして計上され、法人税法上も原則として全額が益金です。債務免除益(借金が棒引きになった場合の利益)も該当します。無償で経済的利益を享受したことにより会社の資産が増加するため、課税対象となる所得です。

ただし、国や地方公共団体からの補助金は、要圧縮記帳などの特例措置により、課税の繰延べが認められる場合もあります。

特例措置は、特定の政策目的を達成するために設けられた制度であり、一定の要件を満たす必要があります。

その他「資本等取引以外」の取引による収益

資本等取引以外の取引による収益は、会社の資産を増加させる取引のうち、資本等取引以外のすべてが該当します。

資本等取引とは、増資や減資、自己株式の取得・処分など、会社の元手の増減に関わる取引のことです。たとえば、以下のようなものです。

- 受取利息

- 受取配当金

- 有価証券の評価益

- デリバティブ取引による利益

- 為替差益

- 保険金収入など

ただし、受取配当金については二重課税排除の観点から、一定の要件を満たすものは益金不算入となる場合があります。事業活動やその他の活動から生じる収益として、法人税の課税対象になります。

事業以外の活動から生じる収入についても、益金として認識することが重要です。規定により、新しい形態の取引についても課税される仕組みになっています。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

益金と損金の関係や違いをわかりやすく解説

益金と損金の関係や違いを、以下の観点からわかりやすく解説します。

- 損金とは?費用との違い

- 益金-損金 = 課税所得(所得金額)の計算式

- 損金算入・損金不算入の具体例

会社の法人税額を計算する上で、「益金」と並んで重要なのが「損金」です。2つの関係を理解することが、法人税の仕組みをわかりやすくします。

法人税は、基本的に「益金-損金=課税所得(所得金額)」で計算可能です。課税所得に税率を掛けることで、会社が納めるべき法人税額が計算されます。

益金が大きければ大きいほど、損金が少なければ少ないほど、課税所得は大きくなり、結果として法人税額も高くなります。会計上の「収益-費用=利益」と似ているようですが、税法独自の調整により会計利益と課税所得には差異が生じることが多いです。

損金とは?費用との違い

損金とは、法人税法上の費用を指します。会社が事業活動をおこなう上で発生するコスト全般を意味しますが、会計上の「費用」とは異なります。

費用は会社の経営成績を把握するために、収益に応じて計上されるコストです。具体的には、以下のようなものです。

- 給与

- 仕入原価

- 減価償却費 など

一方、損金は所得を計算する際に益金から差し引かれるコストのことです。会計上の費用に税法特有の調整(損金算入や損金不算入)を加えることで算出されます。

会計上の費用がすべて損金になるわけではありません。たとえば、役員報酬の一部や寄付金には損金として認められる上限が設けられている場合があります。

法人税や住民税そのものは会計上は費用として計上されますが、税金そのものに課税することはできないため、損金不算入となります。

益金-損金 = 課税所得(所得金額)の計算式

法人税の計算は、基本的に「益金-損金=課税所得(所得金額)」という式で行われます。

課税所得に税率を掛けることで、会社が納めるべき法人税額が計算可能です。

益金が大きければ大きいほど、損金が少なければ少ないほど、課税所得は大きくなり、結果として法人税額も高くなります。この計算式は、企業会計の「収益-費用=利益」と似ていますが、税法独自の調整により実際の金額は異なることが多いです。

会計上の利益から出発し、益金不算入項目を減算し、益金算入項目を加算することで益金を算出します。同様に、会計上の費用から損金不算入項目を減算し、損金算入項目を加算することで損金を算出可能です。算出された課税所得が、法人税の課税対象となる所得となります。

税務申告をおこなうためには、この計算式と調整項目を理解することが重要です。税務調整を通じて、公平で適正な課税所得の算定が実現されます。

損金算入・損金不算入の具体例

損金算入とは、税務上の費用として認められる支出を指します。

たとえば、以下のような事業に必要な費用のことです。

- 売上原価

- 給与

- 家賃

- 消耗品費

- 旅費交通費

- 広告宣伝費など

上記は、事業活動に直接関連し、収益を得るために必要な支出です。

一方、損金不算入とは、会計上は費用として計上されるが、税務上は損金として認められないものを指します。交際費は全額が損金となるわけではなく、法人の規模や支出額に応じて損金算入が制限されます。

役員報酬についても、その金額が不相当に高額であると認められる部分は損金不算入です。寄付金も一定の計算式で求められる限度額を超えた部分は損金不算入です。

また、法人税・住民税そのものは、会計上は費用として計上されますが、税金そのものに課税することはできないため、損金不算入となります。

益金にならない取引(益金不算入)

益金にならない取引(益金不算入)は、以下のとおりです。

- 受取配当等の益金不算入取引

- 法人税・住民税・事業税の還付金等の益金不算入取引

- 工事負担金・補助金圧縮記帳に伴う益金不算入取引

益金不算入は、会計上は収益として計上されるものの、法人税法上は益金に算入されない取引のことです。二重課税の排除や特定の政策目的のために設けられています。

受取配当等の益金不算入取引

会社が他の法人から受け取る配当金は、一定の条件の下で益金不算入となります。理由は、配当金を支払う会社ですでに法人税が課されており、配当を受け取る会社で再び課税すると二重課税になってしまうためです。

ただし、株式の保有割合などによって、益金不算入となる割合が異なります。以下のように、保有割合に応じて控除率が設定されています。

- 完全子法人株式等(100%保有)

- 関連法人株式等(1/3超保有)

- その他の株式(5%超1/3以下保有)

- 非支配目的株式等(5%以下保有)

この制度により、企業グループ内での資金移動に対する過度な課税が回避され、企業の経営の自由度が確保されています。ただし、配当を受け取る側の会社の規模や保有割合によって取り扱いが複雑になるため、税務処理の際には注意が必要です。

法人税・住民税・事業税の還付金等の益金不算入取引

過去に納め過ぎた法人税・住民税・事業税が戻ってきた場合、その還付金は会計上「未収入金」や「雑収入」として処理しますが、税務上は益金不算入となります。

還付金は払い過ぎた税額の返金にすぎず、新たな所得ではないという考え方が根拠です。一方で、還付金に付いてくる還付加算金(利息相当分)は所得を生み出したものとみなされるため課税対象となり、益金に算入します。

還付金そのものは益金不算入、還付加算金は益金算入と区別して処理することが適正な税務対応になります。

工事負担金・補助金圧縮記帳に伴う益金不算入取引

国や地方公共団体から特定の資産の取得や改良のために受け取る補助金や工事負担金は、原則として益金となります。

しかし、補助金などを使って取得した資産については、その取得価額から補助金相当額を直接減額する「圧縮記帳」という処理をすることで、補助金に相当する部分の益金を繰り延べできます。この制度は、公共事業の促進や環境対策の推進など、特定の目的のために設けられた制度です。

圧縮記帳により、補助金受領時の税負担を軽減し、政策目的の達成を税制面で支援しています。ただし、圧縮記帳を適用する場合は、一定の要件を満たす必要があり、適用時期や処理方法についても厳格な規定があります。

正しい処理をおこなうためには、税務の専門知識が必要です。政策目的と税制上の配慮が組み合わされた複雑な制度であることを理解しましょう。

益金算入・益金不算入の注意点

益金算入・益金不算入の注意点は、以下のとおりです。

- 受取配当金は控除率(100%・50% など)を確認

- 還付金は益金外・還付加算金は益金内と区別

- 評価益・戻入益は原則「益金にしない」扱い

受取配当金の控除率、還付金と還付加算金の区別、評価益・戻入益の取り扱いなどは、実務上間違いやすいポイントです。これらの項目は、会計処理と税務処理で異なる取り扱いをされることが多く、税務調整をおこなうには詳細なルールの理解が必要です。

それぞれについて解説します。

受取配当金は控除率(100%・50% など)を確認

益金算入・益金不算入の注意点として、受取配当金の控除率を確認しましょう。

法人が受け取る配当金は、二重課税を防ぐため「受取配当等の益金不算入」制度が設けられています。配当金の益金不算入割合は、配当を支払う会社への持株比率によって異なるため、注意が必要です。

受取配当等の益金不算入の額は、以下のように持株の比率によって変わります。

- 完全子法人株式等(100%保有)

- 関連法人株式等(1/3超保有)

- その他の株式(5%超1/3以下保有)

- 非支配目的株式等(5%以下保有)

控除率は税法の改正によって変更されることもあるため、常に最新の情報を確認することが重要です。また、保有期間や取得時期によっても取り扱いが異なる場合があります。

配当金を受け取る際は、配当を支払う会社との関係性や保有株式の状況を正確に把握し、適切な控除率を適用する必要があります。間違った控除率を適用すると、税務調査で指摘される可能性があるため、注意が必要です。

還付金は益金外・還付加算金は益金内と区別

還付金は益金外、還付加算金は益金内と区別しましょう。

法人税や住民税などの税金が還付された場合、還付金自体は益金不算入(課税対象外)となります。税金の性質上、税金の還付を再び課税対象とすることが適切でないと考えられているためです。

還付金は、本来納めるべき税額を超えて納付した部分の返還であり、新たな所得の発生ではないという理論に基づいています。

ただし、還付に付随して支払われる「還付加算金」は益金算入(課税対象)となるため、区別して処理する必要があります。還付加算金が税金そのものではなく、金銭の運用益とみなされるためです。

還付金と還付加算金は、通常同じ振込で入金されることが多いため、会計処理の際に区別を忘れやすい傾向にあります。還付金の明細書や通知書で内訳を確認し、適切に分類することが重要です。この区別を怠ると、益金の計算に誤りが生じ、税務調査で指摘される可能性があります。

評価益・戻入益は原則「益金にしない」扱い

評価益や戻入益の税務上の取り扱いには注意が必要です。会計上で計上される評価益や戻入益は、税務上の扱いが異なる場合があり、正確な理解が求められます。

まず、評価益についてですが、保有する土地や有価証券の時価が上昇しても、実際に売却して利益が確定しない限り、税務上は原則として益金に算入されません。これは税務上の「実現主義」の考え方に基づいており、まだ実現していない利益を課税対象としないためです。

ただし、売買目的有価証券などの資産については、期末時点での時価評価益が益金に算入されることがあります。したがって、資産の種類によって税務上の取り扱いが異なる点に注意が必要です。

次に、引当金戻入益についてですが、過去に計上した引当金が不要となり取り崩された際に発生する戻入益は、税務上の扱いが引当金の性質によって異なります。具体的には、過去に損金算入された引当金が戻入された場合、その戻入益は益金に算入され課税対象となります。

一方、税務上損金不算入だった引当金が戻入された場合、戻入益も益金不算入となり課税対象外となります。このように、過去の引当金の税務処理によって戻入益の扱いが異なるため、適切な判断と処理が必要です。

益金算入・益金不算入でよくある質問!間違えやすい事例を紹介

益金算入・益金不算入でよくある質問、間違えやすい事例を紹介します。

仮想通貨や有価証券の含み益は益金算入されるか

仮想通貨や有価証券の含み益が益金(所得)に算入されるかどうかは、法人か個人か、そして資産の種類や保有目的によって取り扱いが異なります。

個人の場合は「実現主義」が原則で、仮想通貨も有価証券も含み益は課税対象になりません。売却や交換により利益が確定した時点で初めて課税されます。

法人の場合、原則として「発生主義」が適用され、一部の資産には「時価評価」が求められます。例えば、売買目的有価証券は期末に時価評価を行い、含み益が発生した場合には益金に算入され、課税対象となります。

一方、満期保有目的債券、子会社株式などのその他の有価証券の含み益は原則として益金算入されません。

仮想通貨については、2024年度税制改正により一定の要件を満たす場合は、含み益が課税対象外となる緩和措置が設けられました。

ただし、一般的な仮想通貨は引き続き、期末時価評価が原則です。税制改正が頻繁に行われるため、最新情報の確認が重要です。

個人は、原則として、仮想通貨の含み益は課税対象にはなりません。

補助金・助成金の益金処理とタイミング

国や地方公共団体から受け取る補助金や助成金は、原則として益金に算入されます。計上タイミングは、原則として支給決定通知を受けた事業年度に益金算入します。

ただし、交付条件が未確定の場合や、返還義務が生じる可能性がある場合は、実際の受取時まで計上の延期が必要です。

よくある間違い事例として、支給決定前の段階で収益計上し、後で修正が必要になるケースです。

圧縮記帳の適用を受けられる場合は、適用により益金の計上の繰り延べができます。圧縮記帳を適用する場合は、補助金を受領した事業年度において、資産の取得価額から補助金相当額を減額する処理を行います。

補助金の種類や目的によって税務上の取り扱いが異なるため、支給決定時期を厳密に確認し、計上漏れを防ぐことが重要です。

正しい処理をおこなうためには、専門家への相談が推奨されます。

まとめ

益金は、法人税法のルールに基づいて計算される収入です。会計上の「収益」と似ていますが、目的とルールが異なります。税務申告の際には「益金算入」や「益金不算入」といった税務調整が必要です。

法人税の計算は「益金-損金=課税所得」という式で行われ、この課税所得に税率を掛けることで法人税額が決まります。 受取配当金、補助金、評価益、還付金などは、会計処理と税務処理で異なる扱いをされることが多いため、注意が必要です。

法人税の計算は複雑な側面もあるため、不明な点があれば税務のプロに相談することをオススメします。M&Aや経営課題に関するお悩みはM&Aロイヤルアドバイザリーへご相談ください。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。