表明保証とは?M&Aで失敗しないための基本知識と条項例・保険まで徹底解説

着手金・中間金無料 完全成功報酬型

M&A(企業の合併・買収)では、契約書に多くの専門条項が含まれます。中でも「表明保証」は、取引の信頼性や安全性を左右する重要な条項です。

表明保証とは、売り手が買い手に対して「情報が正しい」と約束するもので、財務や税務、訴訟リスクの有無などを正確に伝える役割を持ちます。

この表面保証の内容を理解しないまま契約を進めると、「想定外の責任」や損害賠償に発展するおそれもあります。

本記事では、表明保証の意味から条項例、違反時の対応、表明保証保険の活用法までを解説します。M&Aを安全に進めたい方は、ぜひ最後までご覧ください。

【安心の完全成果報酬型!M&Aについての無料相談フォームはこちら】

目次

表明保証とは何か

M&A契約における「表明保証」とは、売り手・買い手が契約時点において特定の事実が真実かつ正確であることを相手方に保証する条項を指します。

主に株式譲渡契約書(SPA:Share Purchase Agreement)や事業譲渡契約書などに記載され、後のトラブルを防ぐための「安全装置」としての役割を果たします。

定義

表明保証は、「事実の表明(representation)」と「保証(warranty)」を合わせた概念です。

たとえば売り手が「現在、未払いの税金や訴訟はありません」と表明し、それが後に虚偽であった場合には、損害賠償や契約解除の対象となる可能性があります。

このように、契約締結時点での事実の正確性を買い手に保証することが目的であり、M&Aにおけるリスク管理の核心とも言える条項です。

目的と重要性

表明保証は、M&A契約における「情報の非対称性」を埋めるために極めて重要です。

売り手側は自社の情報を当然よく知っていますが、買い手は限られた時間と手段でしか調査できません。そのため、買い手は表明保証によって、一定の安心材料を得ることができるのです。

一方で、売り手にとっても、正確に開示・保証することにより、後からのトラブルや責任を限定的にすることが可能になります。

両者の信頼関係を担保し、公平な取引を実現するために不可欠な条項と言えるでしょう。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

表明保証に含まれる主な項目

表明保証は、契約の信頼性を高めるために、さまざまな項目について売り手(または買い手)が事実を保証するものです。

条項は取引の性質や企業の状況に応じて調整されますが、一定の「典型項目」が存在します。

典型的な表明事項

M&A契約でよく見られる表明事項には、以下のようなものがあります。

- 財務情報の正確性:直近の財務諸表が会計基準に則り作成されているか

- 納税状況:未納の税金や税務調査に関する事項

- 知的財産権の保有状況:商標・特許・ソフトウェア等の権利関係

- 契約関係:重要な取引先との契約が有効かつ継続中であるか

- 訴訟・紛争の有無:現在進行中または予見される訴訟の有無

- 労務・コンプライアンス状況:社会保険・労働法・法令遵守に関する状況

これらは、企業の健全性や将来のリスクを把握するうえで重要な観点となります。

売り手・買い手の視点から見るポイント

売り手にとって表明保証は将来の責任リスクを伴うセンシティブな項目であり、内容の広さや厳しさには十分な注意が必要です。

一方、買い手は取引後のリスクを回避するため、可能な限り網羅的かつ具体的な表明を求める傾向があります。

そのため、契約書作成時には、両者のバランスを取る交渉と設計が不可欠です。とくに中小企業M&Aでは、実態に合わない表明保証がトラブルの火種になることもあるため、慎重な検討が求められます。

表明保証条項の具体例

表明保証の重要性を理解するうえでは、実際の契約書でどのように記載されるかを知ることも大切です。

ここでは、M&A契約書で使われる表明保証条項の代表的な文言と、それに関連する免責の考え方について解説します。

よくある記載文言

以下は、M&A契約書で頻繁に使用される表明保証の一例です。

「売主は、本契約の締結日現在において、対象会社に未解決の訴訟、仲裁、またはその他の法的手続が存在しないことを表明し、保証する。」

このように、現在の状態についての事実確認と、それが真実であることの保証が明記されます。文言は専門的かつ定型的ですが、対象会社の特性に応じてカスタマイズされるのが一般的です。

また、以下のような表現も見られます。

「本契約に関するすべての情報は、正確かつ完全であり、重要な誤記または遺漏はないことを売主は保証する。」

このような包括的な条項は、買い手の立場を強く保護する一方で、売り手にとってのリスクが高まるため注意が必要です。

免責条項との関係

表明保証条項の中には、特定の項目について責任を負わないことを明記する「免責条項(例外条項)」も含まれることがあります。

たとえば、「2024年4月に開始された税務調査に関する責任は負わない」など、すでに開示済みの情報については責任を免除することで、売り手のリスクを限定します。

これらの例外は「Disclosure Schedule(開示スケジュール)」として契約書に添付されるケースも多く、表明保証と一体で設計されるべき重要な要素です。

表明保証違反時のリスクと対応策

表明保証は契約上の「信頼の前提」とも言える存在です。そのため、内容に虚偽や重大な見落としがあった場合には、法的な責任が発生するリスクが伴います。

ここでは、表明保証違反によって起こりうるトラブルと、それを未然に防ぐ工夫について解説します。

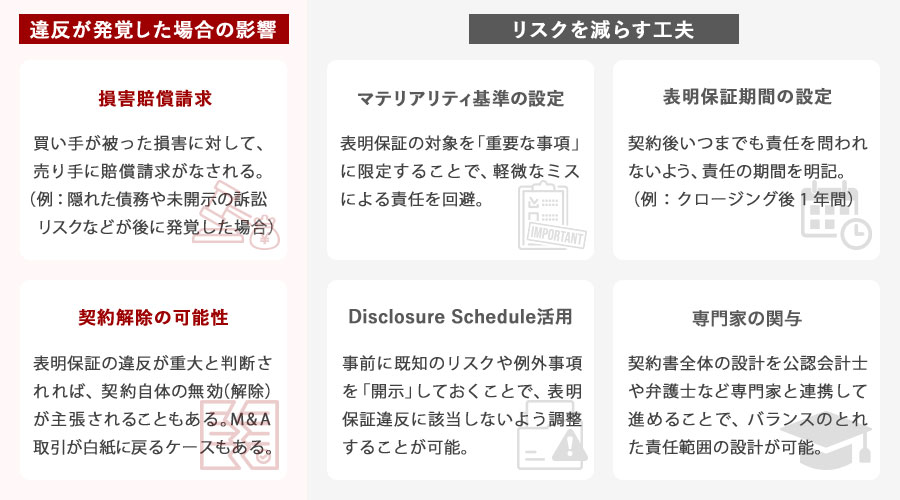

違反が発覚した場合の影響

契約後に表明保証が誤っていたことが判明した場合、主に以下のリスクが発生します。

- 損害賠償請求:

買い手が被った損害に対して、売り手に賠償請求がなされます。たとえば、隠れた債務や未開示の訴訟リスクなどが後に発覚した場合などです。

- 契約解除の可能性:

表明保証の違反が重大であると判断されれば、契約そのものの無効(解除)が主張されることもあります。これにより、M&A取引が白紙に戻るケースもあり得ます。

このように、表明保証違反はM&Aの安定性を大きく揺るがす重大なリスクです。

リスクを減らす工夫

表明保証のリスクは、契約段階での設計と交渉によってある程度コントロール可能です。

以下のような工夫が有効です。

- マテリアリティ基準の設定

表明保証の対象を「重要な事項」に限定することで、軽微なミスによる責任を回避。

- 表明保証期間の設定

契約後いつまでも責任を問われないよう、責任の期間(例:クロージング後1年間)を明記する。

- Disclosure Scheduleの活用

事前に既知のリスクや例外事項を「開示」しておくことで、表明保証違反に該当しないよう調整することが可能となる。

- 専門家の関与

契約書全体の設計を公認会計士や弁護士などの専門家と連携して進めることで、バランスのとれた責任範囲の設計が可能になります。

表明保証保険とは

M&Aにおける表明保証は非常に重要な条項である一方で、契約交渉の難所となることも少なくありません。売り手が表明できる範囲と、買い手が求める保証とのギャップが埋まらず、交渉が停滞するケースもあります。

こうした問題を緩和する手段として注目されているのが「表明保証保険」です。

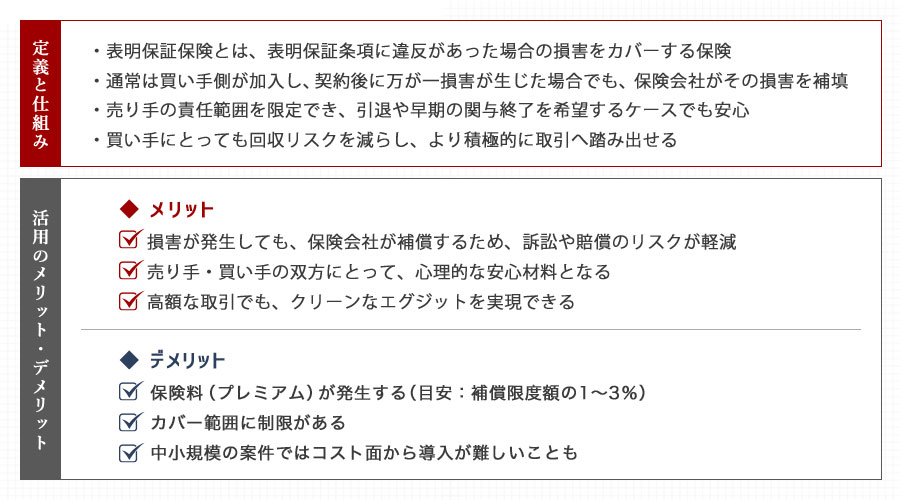

定義と仕組み

表明保証保険(Reps & Warranties Insurance)とは、表明保証条項に違反があった場合の損害をカバーする保険です。通常は買い手側が加入し、契約後に万が一損害が生じた場合でも、保険会社がその損害を補填します。

この保険を活用することで、以下のような効果が期待できます。

- 売り手の責任範囲を限定でき、引退や早期の関与終了を希望するケースでも安心

- 買い手にとっても回収リスクを減らし、より積極的に取引へ踏み出せる

- 表明保証の交渉そのものを円滑化し、契約締結のスピードを高める

活用のメリット・デメリット

メリット

- 損害が発生しても、保険会社が補償するため、訴訟や賠償のリスクが軽減

- 売り手・買い手の双方にとって、心理的な安心材料となる

- 高額な取引でも、クリーンなエグジットを実現できる

デメリット

- 保険料(プレミアム)が発生する(目安:補償限度額の1~3%)

- カバー範囲に制限がある

- 中小規模の案件ではコスト面から導入が難しいことも

表明保証保険は、大型案件での導入が進んでいますが、近年では中堅企業M&Aでも活用事例が増加中です。専門家に相談することで、案件に合った保険設計が可能になります。

中小企業M&Aでの表明保証の注意点

表明保証はM&Aの重要な要素の一つですが、中小企業におけるM&Aでは特有の注意点があります。

リソースや法務体制が十分でない企業が多いため、条項設計やリスク把握において慎重な対応が求められます。

必要以上の条項はトラブルのもと

買い手の立場としては、可能な限り多くのリスクを排除したいという意識から、包括的で広範な表明保証を要求することがあります。

しかし、売り手が中小企業である場合、そこまでの情報開示や内部統制が整っていないことも多く、過度な保証は売り手の心理的・法的負担につながる可能性があります。

結果として、交渉が難航するなど、売り手が交渉から撤退する事態にもつながりかねません。中小企業M&Aでは、現実的で実務に即した範囲での表明保証設計が重要になります。

専門家によるサポートの必要性

表明保証は単なる契約の一文ではなく、将来の責任の所在を明確にする重要な取り決めです。中小企業オーナーの多くは法務や契約に不慣れであり、独力で適切な対応を行うのは難しいのが実情です。

そのため、M&A実務に精通したアドバイザーや弁護士、公認会計士などの専門家と連携することが不可欠です。バランスの取れた条項設計と、企業の実情に即したアドバイスを受けることで、売り手・買い手の双方にとって納得度の高いM&Aを実現できます。

表明保証はM&A成功のカギ。専門家の支援で安心を

M&Aにおける契約条項の中でも、表明保証は取引の信頼性を担保する極めて重要な要素です。

特に中小企業M&Aにおいては、実態に合わない表明保証条項を盛り込むことで、不要なリスクを背負ってしまう可能性があります。

契約後に「こんなはずではなかった」とならないためにも、表明保証の理解と適切な設計は欠かせません。

表明保証の設計は、M&A成功の分かれ道

表明保証は、雛形に頼るだけで済ませてよい項目ではありません。

企業の実態やリスク、今後の経営体制を踏まえたうえで、どこまで保証するか、どこに責任を持たせないかを丁寧に設計することが、M&A成功の成否を左右します。

そのためには、M&A実務に精通したアドバイザーとともに、リスクを見極めながらフェアな契約構成を目指すことが不可欠です。 M&Aや事業承継に関するお悩みはM&Aロイヤルアドバイザリーへご相談ください。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。