PBR(株価純資産倍率)とは?目安や計算式をわかりやすく解説

着手金・中間金無料 完全成功報酬型

PBRとは「株価純資産倍率」のことで、企業の株価がその純資産と比べてどの程度の倍率で評価されているかを示す指標です。この指標は、株価を1株あたりの純資産で割ることで計算されます。PBRは、企業の資産価値と株価の関係を評価するために使われ、特に資産の価値が重視される業界でよく用いられます。この記事では、PBRの目安や計算式、メリット・デメリットからPERやROEなど他の指標との違いや関係などを通じて最適な投資判断をサポートします。

目次

PBR(株価純資産倍率)とは

PBR(株価純資産倍率)とは、株式投資や企業評価において基本中の基本とも言える重要な指標です。まずは、その意味や定義について整理しましょう。

PBRの意味と定義

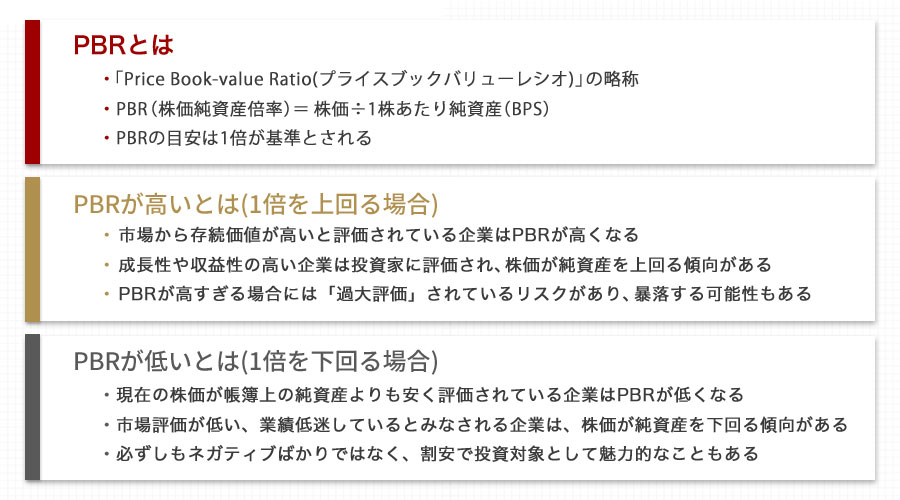

PBRとは「Price Book-value Ratio」の略称で、日本語では「株価純資産倍率」と訳されます。 これは、企業の純資産(自己資本)に対して、現在の株価がどれくらいの倍率で評価されているかを示す指標です。具体的には、企業が持つ純資産を1株当たりに換算した値と、現在の株価を比較することで算出されます。この指標は、投資家が企業の財務状態を評価するための重要なツールとなっています。

PBRの役割

PBRの役割は、企業の市場での評価が実際の資産価値に対して過大か過小かを判断する手助けをすることです。PBRが1より高い場合、投資家は企業の将来性を高く評価しているとされ、逆に1より低い場合は市場がその企業を低く評価していると考えられます。

例えば、企業の帳簿上の資産価値(純資産)が1株あたり1,000円で、現在の株価が2,000円であれば、PBRは「2.0倍」となります。 つまり、帳簿上の価値の2倍の価格で市場から評価されているということになります。 この情報は、投資戦略の策定においても有用であり、特に割安株を探す際には重要な指標となります。

さらに、PBRは企業の財務健全性を示す一つの指標ともなります。例えば、自己資本比率が高い企業は、一般的に財政的な安定性があると見なされ、その結果PBRが高くなる傾向があります。一方で、負債の多い企業はPBRが低くなることが多いため、投資家はその点を注意深く分析する必要があります。

また、PBRは他の指標とも組み合わせて使うことで、より深い洞察を得ることができます。例えば、PER(株価収益率)と併用することで、収益性と資産価値の両面から企業の評価を行うことが可能になります。このように、PBRは単独での使用だけでなく、他の指標と組み合わせた多角的な分析によって、企業の真の価値を見極めるための有効な手段となります。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

PBRの目安と計算式

PBR(株価純資産倍率)は、株価を1株当たり純資産で割ることで算出されます。この指標は、企業の市場価格がその純資産に対してどの程度の倍率で評価されているかを示すものです。具体的には、PBRは以下の式で計算されます。

| PBR(株価純資産倍率)= 株価 ÷ 1株あたり純資産(BPS) |

この計算式の分子である「株価」は通常市場での現在の株価を指します。一方、分母の「一株当たり純資産(BPS)」は企業の総資産から総負債を差し引いた純資産を発行済み株式数で割った値です。ここで使われる「1株あたり純資産(BPS)」とは、企業が持つ純資産を発行済み株式数で割ったものです。つまり、1株あたりの企業の簿価を示しています。

PBRの具体的な計算例と分析の際の注意点

PBRを例を用いて計算してみましょう。

■例1:A社の株価が1,000円、一株当たりの純資産が500円の場合

PBR=1000÷500=2.0倍

■例2:B社の株価が1,200円、一株当たりの純資産が800円の場合

PBR=1200÷800=1.5倍

この値は、投資家がその企業の純資産の2倍または1.5倍の価格を支払っていることを示します。

PBRは、企業の資産価値に対する市場の評価を理解するための有用な指標ですが、あくまで一つの視点に過ぎません。市場の状況や業種によってPBRの適正値は異なるため、他の指標と組み合わせて総合的に評価することが重要です。

また、PBRが1を下回る場合、企業の市場評価がその資産価値を下回っていることを示し、割安と判断されることもありますが、必ずしも投資に適しているとは限りません。したがって、PBRの計算と分析には慎重な判断が求められます。

PBRの目安と基準値

PBRの目安として、一般的には1倍が基準とされています。1倍を下回る場合、株価が純資産を下回っていることを意味し、市場で過小評価されている可能性があります。特に、業績が安定している企業で1倍未満のPBRは投資妙味があると考えられることが多いです。

一方で、PBRが1倍を大きく上回る場合は、企業の成長性が高く評価されていることを示します。特に新興企業や成長が期待される業種においては、高いPBRが許容されることもあります。ただし、極端に高いPBRは、投資家の期待が過剰である可能性もあり、慎重な評価が求められます。

業種によってもPBRの目安は異なります。例えば、資本集約型の重工業や製造業は通常、PBRが低くなる傾向があります。一方、サービス業やIT業界などは、無形資産が多いため、PBRが高くなることが一般的です。したがって、業種ごとの特性を踏まえてPBRを評価することが重要です。

また、PBRを単独で利用するのではなく、他の指標と組み合わせて分析することで、より正確な投資判断が可能となります。例えば、ROE(自己資本利益率)と組み合わせることで、企業の収益性と資本効率を同時に評価し、投資のリスクをより適切に見極めることができます。PBRはあくまで一つの指標であり、包括的な分析の一部として活用することが賢明です。

日本市場での業界別のPBR平均

日本市場における業界別のPBR(株価純資産倍率)の平均値を理解することは、投資判断において非常に重要です。各業界はその特性やビジネスモデルによって異なるPBRの傾向を示します。例えば、製造業や金融業は比較的安定した資産を持つため、PBRが低めに推移することが多いです。一方、ITやバイオテクノロジーなどの成長産業は、将来の成長期待が高いため、PBRが高くなる傾向があります。

日本市場では、一般的にPBRが1倍を下回ると市場価値が純資産価値を下回ることを示し、割安と見なされることがあります。しかし、業界によっては1倍を超えていても、成長性や収益性によって適正とされることがあります。例えば、平均的にPBRが高いIT業界では、PBRが2倍以上であっても企業の成長力を考慮すれば妥当とされるケースがあります。

また、金融業界ではPBRが低いことが多く、特に銀行や保険会社は資産の安定性が重視されるため、PBRが1倍以下でも驚くことではありません。これに対して、製薬業界やバイオテクノロジー業界は、新製品の開発に伴うリスクとリターンが大きいため、PBRが高くても投資家にとって期待通りの評価を受けることがあります。そのため、株価が割高であっても受け入れられることがあります。

日本取引所グループのデータから業界別PBRを一部紹介します。

業界別平均PBRデータ(2025年8月)

| 業界 | 平均PBR |

| 総合 | 1.3倍 |

| 水産・農林業 | 0.9倍 |

| 鉱業 | 0.8倍 |

| 建築業 | 1.3倍 |

| 食料品 | 1.2倍 |

| 医薬品 | 1.3倍 |

| 石油・石炭製品 | 0.9倍 |

| 精密機器 | 1.8倍 |

| 電気・ガス | 0.7倍 |

| 情報・通信業 | 2.5倍 |

| 銀行業 | 0.6倍 |

| 保険業 | 1.3倍 |

| 小売業 | 1.9倍 |

| 不動産業 | 1.7倍 |

| サービス業 | 2.0倍 |

参考:日本取引所グループ

このように、日本市場における業界別のPBR平均を理解することは、投資先の選定や投資タイミングの判断に役立ちます。業界ごとのPBRの平均値をチェックし、自身の投資スタイルに合った企業を見つけることが、長期的な資産形成に繋がるでしょう。業界別のPBRの傾向を把握することで、より適切な投資判断が可能になります。

PBRは高いと低いどっちがいい?

PBRは企業の株価がその純資産と比較してどの程度の価値を持つかを示す指標であり、高い場合と低い場合で企業の評価が異なります。PBRが高いということは、株価が企業の純資産に対して高く評価されていることを意味します。これは、投資家がその企業の成長性や収益性に期待を寄せている可能性が高いことを示しています。特に、成長産業に属する企業や市場での競争力が高い企業は、将来的な収益増加が見込まれるため、PBRが高くなる傾向があります。

一方、PBRが低い場合は、株価が企業の純資産に対して低く評価されていることを意味します。これは、企業が市場での評価を得られていないか、業績が低迷していると投資家に見られている可能性があります。しかし、必ずしもネガティブな意味ばかりではなく、割安な状態である場合もあります。特に、成熟した産業に属する企業や一時的な業績不振に陥っている企業は、市場が現在の価値を過小評価している可能性があり、投資機会として捉えられることもあります。

PBRが高い=将来への期待値

PBRが1.5倍、2倍と高い数値になっている企業は、市場から「この会社は存続価値が高い」と判断されているということです。例えば、安定した収益を上げ続けている企業や、今後の事業展開に大きな成長余地がある企業に対しては、投資家の評価が上がり、株価が純資産以上に買われやすくなります。ただし、PBRが高すぎる場合には「過大評価」されているリスクもあります。株価が業績に見合わず高騰している状態であれば、期待が剥落したときに急落する可能性もあるため注意が必要です。

PBRが低い=リスクとリターンを慎重に判断

一方、PBRが1倍を下回る、たとえば0.6倍や0.4倍といった企業は、「現在の株価が帳簿上の純資産よりも安く評価されている」状態です。 一見すると「割安でお得な株」と思えますが、以下のようなリスクが存在している可能性もあります。

- 業績が長期的に低迷している

- 将来性に不透明感がある

- 経営体制や財務内容に問題を抱えている

こういった理由で市場から低評価を受けているケースでは、安易に“お買い得”と判断するのは危険です。

投資家は、PBRが高い場合には企業の成長見通しとリスクを、低い場合にはその企業の潜在的な価値とリスクを評価する必要があります。したがって、PBRの高低は単に評価の良し悪しを示すだけでなく、投資におけるリスクとリターンのバランスを測るための指標としても重要です。このため、PBRを他の指標と組み合わせて総合的に分析することが求められます。

PBRを使った投資戦略とメリット・デメリット

PBR(株価純資産倍率)を使った投資戦略は、企業の資産価値に対する市場の評価を基に、割安な銘柄を見つけ出す方法として有効です。PBRが1未満である場合、株価が企業の純資産価値を下回っていることを示し、割安と判断される可能性があります。このような銘柄は、投資家にとって魅力的な投資機会を提供することが多いです。

PBRを基にした投資戦略の一つに、低PBR銘柄の選別があります。これは、市場がその企業の成長性や収益性を過小評価している場合に有効です。特に、安定した財務基盤を持ち、業界内で強い競争力を有する企業であれば、株価の上昇余地が期待できます。

しかし、PBRだけに依存することは避けるべきです。企業の経営状況や市場環境の変化によって、PBRの高低が必ずしも割安・割高を示すわけではありません。したがって、PBRを利用する際には、企業の業績分析や市場トレンドの把握を怠らないことが重要です。これにより、リスクを最小限に抑えつつ、効果的な投資戦略を構築することが可能となります。

また、PBRを他の財務指標と組み合わせて利用することも重要です。例えば、PER(株価収益率)やROE(自己資本利益率)と共に分析することで、より総合的な投資判断が可能になります。これにより、企業の収益性や成長性も考慮に入れた、よりバランスの取れた投資判断が下せます。

PBRを投資判断に活用する際には、メリットとデメリットを理解しておくことが大切です。

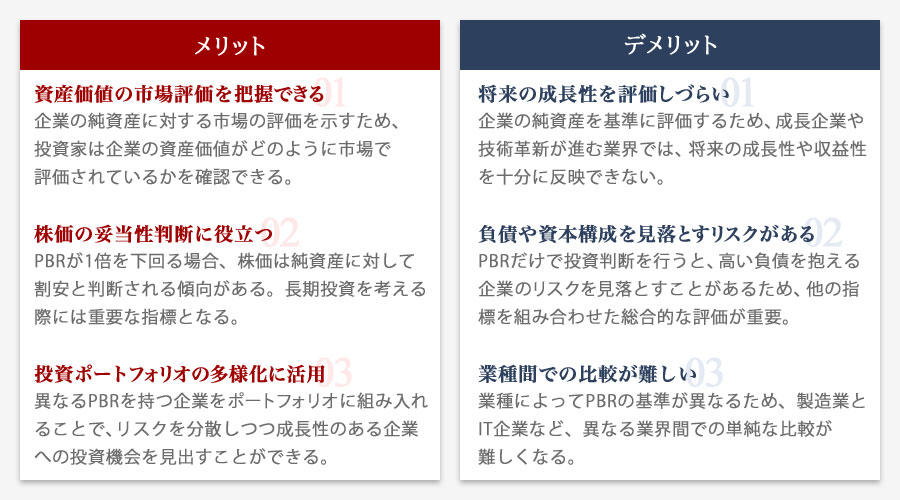

PBRを活用した投資のメリット

PBRは企業の株価がその純資産に対してどの程度の価値があるのかを示す重要な指標です。投資判断を行う際に、PBRを活用することで以下のメリットを享受できます。

- 企業の資産価値に対する市場の評価を把握できる

- 株価の割安・割高を判断する一助となる

- 投資ポートフォリオの多様化を図る際に有効

それぞれについて解説します。

企業の資産価値に対する市場の評価を把握できる

PBRは、企業の純資産に対する市場の評価を示すため、投資家は企業の資産価値がどのように市場で評価されているかを把握できます。これにより、投資判断における重要な情報源となります。

株価の割安・割高を判断する一助となる

PBRを活用することで、株価が企業の資産価値に対して割安か割高かを判断することができます。特に長期投資を考える際には、PBRは重要な指標となります。

投資ポートフォリオの多様化を図る際に有効

異なるPBRを持つ企業をポートフォリオに組み入れることで、リスクを分散しつつ成長性のある企業への投資機会を見出すことができます。これにより、より安定した収益を目指すことが可能です。

PBRを活用した投資のデメリット

PBRを投資に活用する際のデメリットとして以下があげられます。

- 将来の成長性や収益性を反映しにくい

- 負債の大きさや資本構成を見落とす可能性

- 業種間での比較が難しい

それぞれについて解説します。

将来の成長性や収益性を反映しにくい

PBRは企業の純資産を基準に評価するため、成長企業や技術革新が進む業界では、将来の成長性や収益性を十分に反映できません。これにより、成長ポテンシャルを持つ企業を見逃すリスクがあります。

負債の大きさや資本構成を見落とす可能性

PBRだけで投資判断を行うと、高い負債を抱える企業のリスクを見落とすことがあります。企業の財務健全性を総合的に評価しないと、過度にリスクを取った投資判断をしてしまう可能性があります。

業種間での比較が難しい

業種によってPBRの基準が異なるため、製造業とIT企業など異なる業界間での単純な比較が難しくなります。同じPBRでも業界特性を理解しないと評価を誤る可能性があります。

これらのデメリットを補うためには、PBRだけでなく、PER(株価収益率)やROE(自己資本利益率)などの他の指標と組み合わせて使うことが重要です。総合的な視点で企業価値を判断することで、より正確な投資判断を下すことが可能となります。

PBRの投資判断のリスクと注意点

PBRとは、投資判断においてシンプルで使いやすい指標ではあるものの、すべての企業や状況に万能というわけではありません。正しく活用するためには、その限界や注意点を理解しておくことが重要です。

- 業種によって適性なPBRは異なる

- 純資産の実態と会計処理に左右される

- 赤字企業・ベンチャーには適さないケースも

それぞれについて解説します。

業種によって適正なPBRは異なる

まず大前提として、PBRの「平均値」や「適正値」は業種ごとに大きく異なります。たとえば、製造業や金融業のように資産を多く保有する業種ではPBRが低くなりやすく、ITやベンチャー企業のように将来の成長性を重視される業種ではPBRが高くなる傾向があります。

つまり、他業種の企業と単純にPBRを比較して「割安」「割高」と判断するのは誤解につながる可能性があります。同業種内での相対比較が基本です。

純資産の実態と会計処理に左右される

PBRの計算に用いる「純資産」は、あくまで会計上の数字であり、実態と乖離している場合もあります。 以下のような点に注意が必要です。

- 固定資産に含まれる土地や設備が過大評価・過小評価されている

- 会計基準の違いで資産計上のルールが異なる(例:日本基準 vs IFRS)

- のれんや減損処理などで純資産が大きく変動する

こうした事情により、同じPBRでも中身が全く異なることがあります。

赤字企業・ベンチャーには適さないケースも

成長段階にあるスタートアップ企業や、赤字が続く企業では、純資産がマイナスや非常に小さい場合もあります。この場合、PBRを算出しても意味を持たない、あるいは極端な数値が出てしまい、投資判断に使えないことも少なくありません。 ベンチャー投資やアーリーステージのM&Aでは、将来のビジョンや技術、人材など、数値化しにくい無形資産の評価が重視されることを念頭に置きましょう。

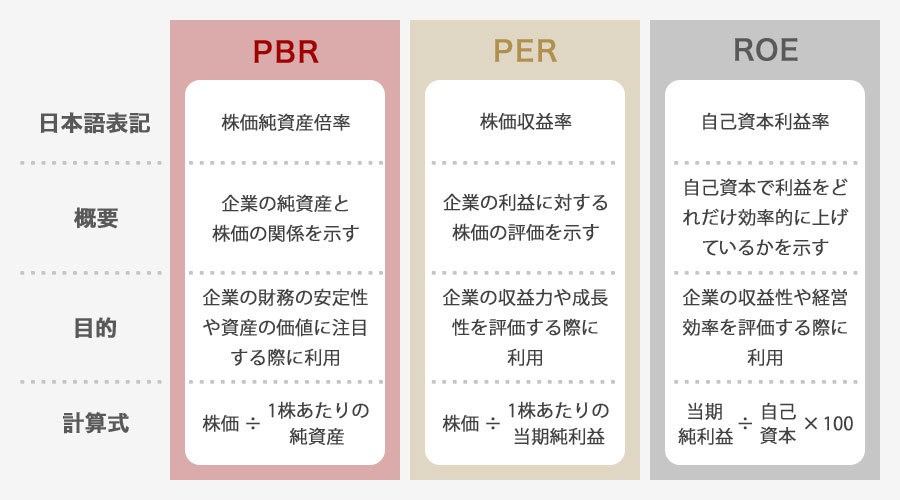

PBRと他の投資指標の比較

PBRとは企業の株価と純資産の関係を示す有効な指標ですが、それだけで企業価値を正しく評価するのは難しいというのが実情です。そのため、他の財務指標と組み合わせて多角的に分析することが重要です。

PBRとPERの違いと使い分け

PBR(株価純資産倍率)とPER(株価収益率)は、どちらも企業の株価を評価するための重要な指標ですが、それぞれ異なる視点から企業価値を分析します。PBRは企業の純資産と株価の関係を示し、主に企業の財務の安定性や資産の価値に注目する際に使用されます。具体的には、企業の純資産がどれだけ市場で評価されているかを示し、一般的に1倍を下回る場合は株価が割安、1倍を超える場合は割高とされます。

一方、PERは企業の利益に対する株価の評価を示す指標で、企業の収益力や成長性を評価する際に利用されます。PERが低い場合は利益に対して株価が割安、高い場合は割高と判断されることが多いです。

| PBR=株価÷1株あたりの純資産 PER=株価÷1株あたりの当期純利益 |

両者の使い分けは、投資の目的や企業の成長段階に応じて異なります。安定した企業の長期的な成長性を見極める際にはPERが役立ちますが、特に資産が重要視される業種や企業ではPBRが重視されることが多いです。例えば、製造業や金融業など、資産の価値が企業の実力を大きく左右する場合にはPBRが有効です。一方、IT企業や新興企業のように成長性を重視する場合はPERが適しています。

また、市場全体の状況や経済の変動によってもこれらの指標の意味合いは変わります。景気が悪化しているときには、企業の収益が減少しPERが上昇する可能性がありますが、その一方で資産価値が変動しにくい業種ではPBRが安定した指標として機能することがあります。したがって、投資家はPBRとPERの両方を総合的に分析し、企業の健全性や市場環境に応じた投資判断を下すことが求められます。

PBRとROEの違いと使い分け

PBR(株価純資産倍率)とROE(自己資本利益率)は、企業の財務状態や業績を評価するための重要な指標ですが、それぞれ異なる視点と目的を持っています。PBRは、株価が企業の純資産に対してどの程度の価値を持っているかを示す指標であり、特に資産の評価に重きを置く投資家に適しています。低PBRは割安感を示すことがあり、企業の資産価値に対する市場の評価が低い場合に魅力的とされます。

一方、ROEは企業が自己資本をどれほど効率的に活用して利益を上げているかを示す指標で、企業の収益性や経営効率を評価する際に用いられます。高ROEは経営の効率性を示し、成長企業や利益率の高い企業に関心がある投資家にとって重要です。

| PBR=株価÷1株あたりの純資産 ROE=当期純利益÷自己資本×100 |

PBRとROEを使い分ける際には、投資目的や市場環境に応じた選択が求められます。例えば、資産価値の高い企業を探す場合はPBRが、利益成長を期待する場合はROEが適していると言えるでしょう。また、PBRとROEを組み合わせることで、企業の資産価値と収益性の両面を評価でき、よりバランスの取れた投資判断が可能です。

特に、PBRが低くROEが高い企業は、割安でありながら効率的に資本を運用している可能性があり、投資の魅力が高まります。しかし、単一の指標に依存せず、他の指標と合わせて総合的に評価することが重要です。これにより、リスクを最小限に抑えつつ、より確実な投資判断が実現できます。

まとめ

この記事では、PBR(株価純資産倍率)について詳しく解説しました。PBRは企業の株価がその純資産と比べてどの程度評価されているかを示す指標であり、特に企業の財務健全性や市場評価を確認する際に役立ちます。PBRの計算方法や基準値についても触れ、業界ごとの平均値を比較することで、投資判断の一助となる情報を提供しました。

また、PBRのメリット・デメリットや他の指標との比較を理解することで、それぞれの特性を理解し、より効果的な投資判断を下すことができます。この記事を通じて、PBRに関する理解が深まり、投資判断において有効に活用できるようになれば幸いです。

M&Aや経営課題に関するお悩みはM&Aロイヤルアドバイザリーにご相談ください。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。