M&A法務の基礎と役割:リスク管理からDDのポイントまで徹底解説

着手金・中間金無料 完全成功報酬型

M&A(合併・買収)において法務管理は取引のリスクを最小限に抑え、円滑な手続きを実現するために欠かすことができない要素です。しかし、実際には複雑な法的手続きが含まれるため、専門知識を持つ弁護士や法務アドバイザーの支援が重要です。本記事では、M&Aにおける法務の役割から実務まで詳しく解説します。また、法務デューデリジェンスやリスク管理にも触れていきます。これらの観点からM&Aを進めることで、リスクを最小限に抑え、取引を円滑に進めることが可能となります。

目次

M&A法務の概要と基礎知識

M&Aにおける法務の役割は、取引の成功を左右する非常に重要な要素です。M&Aプロセスでは、法務チームが取引の各フェーズで法的リスクを適切に管理し、契約内容を厳密に監査することが求められます。法務デューデリジェンス(法務DD)は、M&Aの初期段階で行われ、対象企業の法的な問題やリスクを洗い出す重要なプロセスです。これにより、潜在的な問題を事前に特定し、適切な対策を講じることが可能になります。

また、法務は契約交渉においても重要な役割を果たし、M&A取引条件が企業の利益に合致するようにサポートします。M&Aにおける法務の適切な実施は、取引の透明性を高め、将来的なトラブルを未然に防ぐための鍵となります。最終的に、法務がしっかりと機能することで、M&Aの成功率が向上し、企業の価値を最大限に引き出すことができるのです。したがって、M&Aにおいて法務は欠かせない存在であり、その重要性はますます高まっています。

企業買収における法務リスクとは

M&A(合併・買収)において法務リスクを適切に管理することは、M&A後のスムーズな統合と持続的な成長を保障するために繋がります。法務リスクとは、法令を違反することで、企業が被るリスクを意味します。

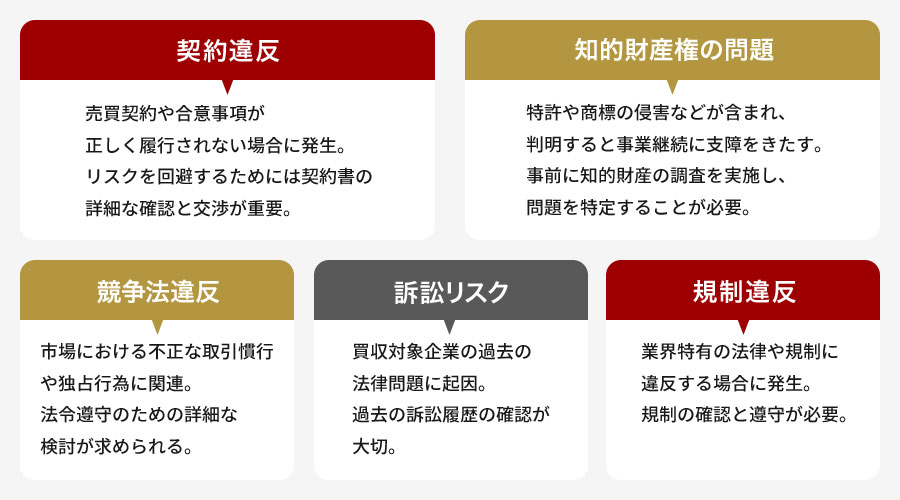

M&Aプロセスでは、弁護士や法務アドバイザーなどの専門家が関与することで、契約の適正性やコンプライアンスの確認を行い、潜在的なリスクを軽減できます。以下に、M&Aにおける主な法務リスクをまとめ、解説します。

契約違反や知的財産権の問題、労働法関連の課題は、M&Aにおいて特に注意が必要です。法務の観点からこれらのリスクを事前に把握し、適切な対策を講じることが、M&A成功の鍵となります。

- 契約違反

- 知的財産権の問題

- 競争法違反

- 訴訟リスク

- 規制違反

契約違反

契約違反は、売買契約や合意事項が正しく履行されない場合に発生します。これにより、信頼関係が崩れ、取引全体が危うくなる可能性があります。リスクを回避するためには契約書の詳細な確認と交渉が重要です。

知的財産権の問題

知的財産権の問題には、特許や商標の侵害が含まれます。これが判明すると、事業の継続に支障をきたす可能性があります。事前に知的財産の調査を実施し、問題を特定することが必要です。

競争法違反

競争法違反は、市場における不正な取引慣行や独占行為に関連します。これが発覚すると、取引が無効になるリスクがあります。法令遵守のための詳細な検討が求められます。

訴訟リスク

訴訟リスクは、買収対象企業が抱える過去の法律問題に起因します。これを見逃すと、予期せぬ損害賠償に繋がる可能性があります。過去の訴訟履歴の確認が大切です。

規制違反

規制違反は、業界特有の法律や規制に違反する場合に発生します。これにより、事業運営が停止されるリスクがあります。規制の確認と遵守が必要です。

これらのリスクを軽減するためには、事前の法務リスク管理やデューデリジェンスが欠かせません。M&Aにおけるデューデリジェンスを通して、取引の法務的側面を詳細に分析し、潜在的な問題を特定し、対応策を講じることが求められます。

また、法務リスクの管理は、M&Aの成功に直結するため、専門家の助言を得ながら慎重に進めることが重要です。そのため、M&Aプロセス全体において、法務の観点からの継続的なモニタリングと調整が推奨されます。

M&Aの法務リスクと管理方法

リスク管理とは、多様なリスクを特定、評価、そして管理するプロセスを意味します。M&Aは複雑な法的手続きと多岐にわたる潜在的リスクを伴うため、リスク管理が欠かせません。ここでは、M&Aにおけるリスク管理の重要性と、具体的なリスクについて詳しく説明します。

M&Aのリスクには以下のものが挙げられます。

- 法務リスク

- 財務リスク

- オペレーショナルリスク

- 文化的リスク

- 戦略的リスク

| リスクの種類 | 内容 | 危険性 |

|---|---|---|

| 法務リスク | 契約書の不備や規制違反 | 法的紛争や罰則のリスクが生じる |

| 財務リスク | 買収企業の隠れた負債や過大評価 | 財務パフォーマンスに悪影響を与える可能性がある |

| オペレーショナルリスク | 統合プロセス失敗や人材流出 | 企業の効率性を低下させる |

| 文化的リスク | 組織文化の統合失敗 | 従業員のモチベーション低下や離職を招く可能性がある |

| 戦略的リスク | 買収が戦略目標と整合していない場合 | 期待するシナジー効果が得られず、企業の成長戦略に悪影響を与える可能性がある |

これらのリスクを包括的に管理するためには、事前のデューデリジェンス、明確なコミュニケーション、そして継続的なモニタリングが必要です。リスク管理が適切に行われることで、M&Aのプロジェクトはよりスムーズに進行し、健全な取引を実現できます。

法務リスクの評価とモニタリング

法務リスクを効果的に管理するためには、まずリスクの特定と評価が必要です。これには、契約書や関連法規のレビューを通じて、潜在的な法的問題を洗い出すことが含まれます。次に、特定されたリスクに対する適切な対策を講じることが求められます。これは、リスクの性質に応じて、契約条件の見直し、法的保証の取得、または適切な保険の導入などの手段を含むことがあります。

さらに、継続的なモニタリングと改善も大切です。これは、法改正や事業環境の変化に迅速に対応するための体制を整えることを意味します。

加えて、法務アドバイザーや専門家との綿密な連携を図ることも法務リスクを効果的に管理するための重要な要素です。専門家のアドバイスを受けることで、最新の法務情報を確保し、予期しない法的な問題を未然に防ぐことが可能になります。また、内部の法務チームが定期的に研修や情報共有を行うことで、組織全体でのリスクマネジメント能力を向上させることができます。

このように、法務リスクの管理は、組織の法的安全性を高め、M&A取引の成功に寄与するものです。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

M&Aと関係する法律

M&Aを実行するにあたり、様々な法律が関与するため各法域の理解が重要です。以下に、M&Aに関連する主要な法律をまとめ、それぞれの詳細を解説します。

| 法令 | 概要 |

|---|---|

| 会社法 | 企業の組織、運営、合併手続きの基本規則を定めます。取締役会の承認、株主総会の決議、手続きの遵守が必要です。 |

| 金融商品取引法 | 投資家保護と市場の公正性を確保するために、情報開示や不正取引の禁止などの重要な枠組みを提供しています。 |

| 独占禁止法 | 市場の競争を阻害する可能性のある取引を防ぎます。企業合併で市場競争が減少する場合、事前の届出が必要です。 |

| 労働契約承継法 | 会社分割による従業員の雇用条件や権利がどのように影響を受けるかを検討します。分割後の従業員の権利保護が重要です。 |

| 知的財産法 | 特許、商標、著作権などの資産を保護し不正利用を防止します。企業価値評価に大きく影響するため、適切な手続きが求められます。 |

| 税法 | 取引の構造がどのように課税されるかを理解する必要があります。適切な税務戦略を立てることで有利な結果が得られます。 |

| 国際法規制 | 各国の法律や規制の違いを考慮する必要があります。国際的な買収に対する規制やクロスボーダー取引の合意が重要です。 |

会社法

会社法は企業の組織や運営、合併、分割、株式の発行などに関する基本的なルールを定めています。特にM&Aのプロセスにおいては、会社法に基づく手続きを適切に行うことが求められます。例えば、株主総会での承認手続きや取締役会決議は、会社法に定められた形式に従って実施されなければならないため、法的なアドバイスが必要です。

さらに、M&Aでは、会社の資産や負債の評価、合併比率の設定、株式の交換比率の算定など、会社法に関連する多くの法律上の問題が発生します。これらの問題を適切に解決するためには、会社法の深い知識が必要です。特に、合併に伴う債権者の保護手続きや、少数株主の権利保護なども会社法の枠組みの中で考慮されるべき重要な要素です。

加えて、会社法は契約交渉にも影響を与えます。契約書の作成時には、会社法に基づく義務や権利を明確にし、法的リスクを軽減することが求められます。これにより、後々の法的紛争を未然に防ぐことが可能となります。

金融商品取引法

金融商品取引法は、M&Aにおいて特に公開企業の取引に影響を与える法律です。この法律は、証券市場の公正性と透明性を確保するために設けられており、企業買収や合併に関する情報開示義務やインサイダー取引の防止を規定しています。

公開買付(TOB)は、金融商品取引法の枠組みの中で行われる主要なM&A手法であり、その実施にあたっては詳細な情報開示が求められます。具体的には、買付けの目的、買付け価格、期間、さらには買付け後の経営方針などを含む情報を市場に対して明らかにする必要があります。

また、金融商品取引法は、株主や投資家の利益を保護するために、企業の経営陣や主要株主が持つ情報の取扱いについて厳格なルールを設けています。これにより、インサイダー取引や不正取引を防止し、市場の信頼性を維持します。さらに、M&Aの過程で発生する可能性のある市場操作を未然に防ぐための規制も存在します。

金融商品取引法に違反した場合、罰則や制裁が科される可能性があるため、M&Aを行う際には法務担当者や弁護士と協力し、法的リスクを適切に管理することが求められます。

独占禁止法

独占禁止法は、競争環境を維持し、市場の公正性を確保するために非常に重要な役割を果たします。特に大規模な企業のM&Aは、市場における競争の構造を大きく変える可能性があるため、独占禁止法違反が懸念されます。

独占禁止法は、企業が市場において優越的地位を濫用したり、不当な競争制限を行ったりすることを禁止しており、これにより消費者や他の企業に対する不利益を防ぎます。M&Aにおいては、取引の規模や市場への影響を考慮して、事前に公正取引委員会などの競争当局による審査が必要となる場合があります。この審査は、取引が市場での競争を著しく制限する恐れがないかを判断するために行われます。審査の結果次第では、取引条件の変更や取引自体の中止を求められることもあります。

独占禁止法の遵守は、企業が信頼を維持し、長期的に持続可能な成長を遂げるためにも不可欠です。違反が発覚した場合、巨額の罰金や企業の評判の損失につながる可能性があります。

労働契約承継法

M&Aにおいて労働契約承継法は、従業員の権利と雇用条件が適切に引き継がれるために重要な役割を果たします。この法律は、事業譲渡や会社分割などのスキームを通じて企業が再編される際に、従業員の労働契約がどのように新しい経営者に承継されるかを規定しています。

労働契約承継法の主な目的は、従業員の雇用条件が不利益に変更されないように保護することです。具体的には、給与、労働時間、福利厚生などの条件が維持されることが義務付けられており、これにより従業員の生活の安定が守られます。

M&Aプロセスにおいて、買収先企業の労働契約を引き継ぐ際には、事前に詳細なデューデリジェンスを行い、労働契約の内容や従業員の権利義務を正確に把握することが求められます。特に、企業文化や労働環境の違いが生じる場合には、従業員への適切なコミュニケーションが重要となります。また、労働組合が存在する場合には、組合との協議を通じて円滑な労働契約の承継を実現することが求められます。

さらに、労働契約承継法は、従業員が新しい雇用条件に同意しない場合の対応についても規定しています。

知的財産法

M&Aにおける知的財産法は、企業の競争力を左右する重要な要素です。特に、買収対象企業が持つ特許、商標、著作権、営業秘密などの知的財産権は、取引の価値を大きく左右し、交渉においても重要なポイントとなります。知的財産の適切な評価は、買収の成否を決定する要因であり、事前に詳細な調査が必要です。

知的財産法に基づく調査では、対象企業が所有する権利の有効性や独占性、違反リスクの有無、他社とのライセンス契約状況などを精査します。これにより、潜在的な法的リスクを把握し、M&A後に問題が発生することを未然に防ぎます。また、知的財産権の侵害訴訟の可能性や過去の訴訟履歴も確認し、買収後の法的リスクを最小限に抑えることが求められます。

さらに、M&Aによって新たに生じる知的財産権の管理やライセンス契約の更新、再交渉も重要です。これらのプロセスでは、特定の技術やブランドがどのように統合されるのかを明確にし、M&A後の事業戦略において最大限に活用できるように計画を立てる必要があります。

税法

M&Aでは譲渡所得税や法人税など、取引形態によって異なる税務上の影響が生じます。例えば株式譲渡と資産譲渡では、税務処理に大きな違いがあります。株式譲渡は通常、株主の譲渡所得に対して課税される一方、資産譲渡は企業自体の譲渡益に対して法人税が課されます。こうした違いを理解し、最適な取引形態を選択することが重要です。

また、税務デューデリジェンスを通じて、買収対象企業の過去の税務リスクを洗い出すことが必要です。過去の税務申告の正確性や、未解決の税務争訟がないかを確認することで、将来的な税務リスクを軽減できます。

さらに、税法改正の動向にも注意を払う必要があります。税制は頻繁に改正されるため、最新の法令に基づいて取引を計画しなければなりません。これにより、予期せぬ税負担を避け、税務上の最適化を図ることができます。

国際法規制

クロスボーダーM&Aなど国際的なM&Aにおいては、国境を越えた取引に関連する多様な法的規制を理解し、遵守することが大切です。これは、異なる国がそれぞれ独自の法律を持ち、取引の構造やプロセスに直接的な影響を与えるためです。国際法規制の中で特に重要なのは、外国投資規制、輸出入規制、国際課税、通商法、及びデータ保護法です。

外国投資規制は、国家の安全や経済保護の観点から、特定の産業や企業への外国からの投資を制限するものです。これにより、買収先が戦略的なセクターに属する場合、特定の政府の承認が必要になることがあります。また、輸出入規制は、特に技術移転や製品流通に影響し、取引のスムーズな進行を阻害する要因となり得ます。

国際課税は、多国籍企業が直面する複雑な問題の一つであり、二重課税を避けるための適切な税務戦略が求められます。通商法は、国際取引における関税や貿易制限を管理し、特に関税同盟や自由貿易協定の影響を考慮する必要があります。さらに、データ保護法は、取引に伴う個人情報の取り扱いに関連し、特にGDPRなどの厳格な規制が適用される場合には、コンプライアンスの確保が不可欠です。

これらの国際法規制を適切に管理しないと、取引の遅延や法的リスクの増大を招く恐れがあります。したがって、M&Aにおける国際法規制の理解は、成功する取引の鍵であり、専門家の助言を求めることが大切です。

M&Aプロセスにおける法務手続き

法務は、企業の売却や買収のプロセス全体を通じて重要な役割を果たします。ここでは、M&Aにおける各プロセスでの法務について解説します。

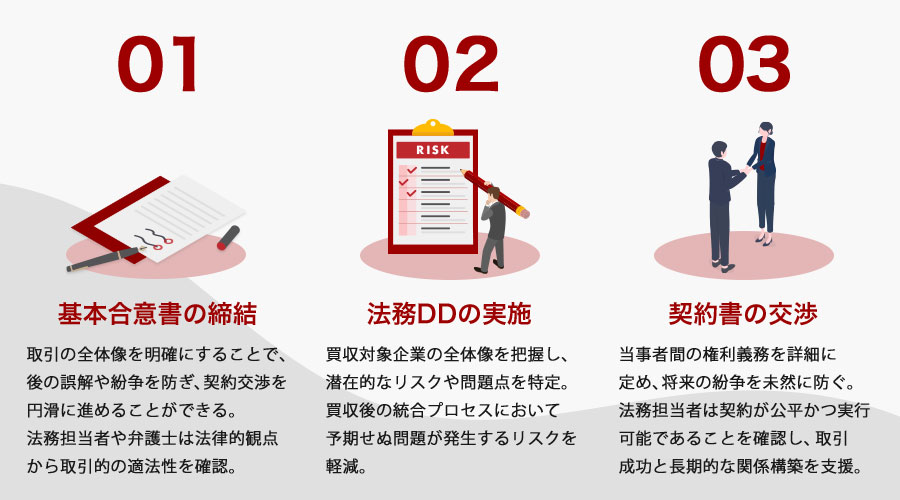

特に重要なのは、基本合意書の締結、デューデリジェンスの実施、そして契約書の交渉の場面です。これらの各段階で、法的リスクの管理や契約条件の適切な設定が必要となり、法務の専門知識が求められます。

適切な法務の対応は、M&A取引の円滑な進行と、将来的なトラブルの防止に大きく寄与します。特にデューデリジェンスの段階では、潜在的な法的リスクの洗い出しが重要となり、専門家による綿密な調査が求められます。

基本合意書の締結

基本合意書は、M&Aにおいて買い手と売り手が取引の基本的な枠組みや条件を確認するための文書です。この段階での法務の役割は、取引の全体像を明確にし、後の契約交渉を円滑に進めるための基盤を築くことです。

基本合意書には、取引の目的や条件、双方の権利義務、デューデリジェンスの範囲、秘密保持条項、独占交渉期間などが含まれます。これらの要素を明確にすることで、後の誤解や紛争を未然に防ぐことができます。

法務担当者や弁護士は、基本合意書の作成とレビューにおいて、法律的な観点から取引の適法性を確認し、リスクを最小限に抑えるための助言を行います。特に、交渉段階での曖昧な表現や不利な条件を避けるために、細心の注意を払う必要があります。

また、基本合意書は法的拘束力がない場合が多いですが、一部の条項、例えば秘密保持や独占交渉期間については法的拘束力を持たせることが一般的です。

基本合意書の法務ポイントと注意点

基本合意書の締結時には、以下の項目に特に注意を払う必要があります。

- 法的拘束力の範囲

基本合意書のどの部分に法的拘束力を持たせるか、明確に定義することが重要です。通常、秘密保持や独占交渉権などの条項には拘束力を持たせますが、取引の実行自体には拘束力を持たせないことが一般的です。

- デューデリジェンスの範囲と期間

法務デューデリジェンスを含むデューデリジェンスの範囲と期間を明確に定めることで、M&A法務プロセスの透明性を確保できます。

- 独占交渉権の期間

買主側が独占交渉権を求める場合、その期間を適切に設定することが重要です。長すぎると売主側に不利になる可能性があります。

- 解除条件

基本合意書の解除条件を明確に定義することで、不測の事態に備えることができます。特に、M&A法務上の重大な問題が発見された場合の対応を明記しておくことが重要です。

これらの点に注意を払うことで、より安全で効果的な基本合意書の締結が可能になります。

法務デューデリジェンス(DD)の実施

デューデリジェンス(DD)は、M&Aプロセスにおいて買収対象企業の全体像を把握し、潜在的なリスクや問題点を特定するための重要なステップです。法務の観点からは、契約書のレビュー、訴訟や紛争のリスク評価、知的財産権の確認、規制への準拠状況の確認などが主な焦点となります。

特に、契約書のレビューでは、過去及び現在の契約がどのように企業の法的義務に影響を与えるかを詳細に分析する必要があります。また、訴訟リスクの評価では、現在進行中の訴訟や将来的な法的紛争の可能性を見極めることが求められます。

知的財産の確認では、特許や商標といった資産が正当に所有されているかを確認し、これらが企業価値にどのように寄与するかを評価します。さらに、規制への準拠状況は、金融商品取引法や労働法、環境法など、多岐にわたる法令に対する遵守状況を確認することで、法的なリスクを最小限に抑えることが目的です。

これらの法務チェックにより、買収後の統合プロセスにおいて予期せぬ問題が発生するリスクを軽減し、スムーズなM&Aの実現を支援します。法務デューデリジェンスは、M&Aの成功に不可欠な要素であり、慎重かつ包括的なアプローチが求められます。

デューデリジェンスの種類

デューデリジェンスには、財務デューデリジェンス、法務デューデリジェンス、業務デューデリジェンスなどが含まれ、それぞれが異なる側面を評価します。例えば、財務デューデリジェンスは、企業の財務諸表を分析し、収益性や負債の状況を確認します。法務デューデリジェンスは、契約書やコンプライアンスのチェックを行い、法的リスクを洗い出します。これらの情報を総合的に考慮することで、M&Aの成功確率を高めることが可能となります。

- 財務デューデリジェンス :対象会社の財務状況を分析し、財務諸表の正確性や過去の業績を確認して、投資リスクを評価します。

- 法務デューデリジェンス :契約や法的義務、訴訟リスクを精査し、法的リスクの特定と軽減を目指します。

- 商業デューデリジェンス:市場環境や競争状況、ビジネスモデルの持続可能性を評価し、成長の可能性を見極めます。

- 税務デューデリジェンス:税務リスクや最適な税務構造を検討し、潜在的な税務負担を把握します。

- 人事デューデリジェンス:労働契約や従業員のスキルセット、組織文化の合致度を確認し、統合後の円滑な運営を支援します。

- 環境デューデリジェンス:環境法規制の遵守状況や環境リスクを評価し、長期的な持続可能性を確保します。

これらのデューデリジェンスは総合的に行われ、投資決定の基盤を形成します。

法務DDのポイントと注意点

法務デューデリジェンスの主な調査項目には以下のようなものがあります。

- 会社の基本情報(定款、登記簿謄本など)

- 株主関連書類(株主名簿、株主総会議事録など)

- 取締役会関連書類(取締役会議事録、役員リストなど)

- 重要な契約書(取引先との契約、賃貸借契約など)

- 知的財産権関連書類(特許、商標、著作権など

- 労務関連書類(就業規則、労働契約書など)

- 訴訟・紛争関連書類(係争中の案件、過去の訴訟記録など)

- コンプライアンス関連書類(内部規程、許認可証など)

これらの項目を詳細に調査することで、潜在的なリスクを洗い出し、M&A取引の価値評価に大きな影響を与える可能性のある法的問題を特定することができます。

例えば、重要な契約書の調査では、契約の有効性や解除条項の有無を確認し、M&A後の事業継続性を評価します。また、知的財産権の調査では、特許や商標の有効期限や権利範囲を確認し、企業価値の正確な把握に努めます。

法務デューデリジェンスの結果は、最終的なM&A契約書の内容に反映されます。例えば、発見されたリスクに対して表明保証条項を設けたり、補償条項を追加したりすることで、買主のリスクを軽減することができます。

このように、法務デューデリジェンスは単なる形式的な手続きではなく、M&A取引の成否を左右する 極めて重要なプロセスです。適切な法務デューデリジェンスを行うことで、取引の透明性が高まり、両当事者にとって公平で持続可能な取引が実現します。

契約書の交渉

契約書の交渉における法務は、M&Aプロセスの成功を左右する重要な要素です。契約書は単なる合意書以上のものであり、当事者間の権利義務を詳細に定め、将来の紛争を未然に防ぐための重要なツールです。

契約交渉の初期段階では、法務担当者はM&A取引の目的やビジネス上のニーズを十分に理解し、それを契約条項に反映させることが求められます。具体的な役割としては、リスクの特定と軽減策の提案、適用される法律や規制に準じた適切な条項の作成、そして契約の履行を確保するための実効性のある条項の交渉があります。

また、契約交渉中に生じる法的問題を迅速に解決するためには、法務担当者の専門的な知識と経験が必要です。例えば、デューデリジェンスで発見されたリスクに対する保証や補償条項の設定、競業避止義務や秘密保持義務の詳細な規定など、取引の安全性を高めるための様々な法的手段を駆使します。さらに、異なる法域間での取引の場合、国際法規制や文化的な違いも考慮に入れた交渉が求められるため、グローバルな視点も必要です。

最終的に、法務担当者は契約が双方にとって公平かつ実行可能であることを確認し、取引の成功と長期的な関係の構築を支援します。法務の役割は単にリスクを回避することにとどまらず、取引の価値を最大化するための戦略的パートナーとしての役割を果たします。契約交渉はM&Aの成否を左右する重要なステップであり、法務がその中心的役割を担っています。

契約交渉と締結のポイントと注意点

M&A法務の専門家は、交渉の初期段階から最終契約書の締結まで、一貫して関与することが理想的です。これにより、法的リスクを最小限に抑え、取引の円滑な進行を支援することができます。

交渉の進め方において、法務担当者は以下の役割を果たします。

- 交渉戦略の立案と助言

- 法的リスクの特定と対応策の提案

- 契約書ドラフトの作成と修正

- 相手方との交渉における法的観点からの支援

契約に対する法務の関与は、特に以下の局面で重要となります。

- 秘密保持契約書のの締結

- 基本合意書の作成

- 最終契約書の交渉と締結

秘密保持契約の締結

秘密保持契約(NDA)は、交渉過程で開示される機密情報を保護し、各当事者のビジネス上の秘密が不正に利用されることを防ぐためのものです。NDAは、情報の開示範囲や使用目的、秘密情報の定義などを明確に規定することで、法的な保護を提供します。

契約締結に際しては、法務部門や法律顧問が関与し、契約書の内容を詳細に確認することが求められます。特に、情報漏洩が発生した場合の責任追及の方法や、違反があった際の損害賠償条項など、法的なリスクを最小限に抑えるための条項が重要です。また、国際的なM&Aの場合は、各国の法規制に応じた適切なNDAの作成および締結が必要となります。

さらに、秘密保持契約は単に法的義務を果たすだけでなく、信頼関係の構築にも不可欠です。これにより、買い手と売り手の双方が安心して交渉を進めることが可能となり、円滑なM&Aプロセスを実現します。

基本合意書の作成

基本合意書はM&Aにいて買い手と売り手が基本的な取引条件について合意するための文書です。この文書は法的拘束力を持たないことが一般的ですが、交渉の方向性を確認し、双方の信頼関係を築くための基盤となります。作成にあたっては、取引の目的、基本的な取引条件、スケジュール、秘密保持義務、独占交渉権、費用負担などが記載されることが多いです。

法務の観点からは、基本合意書に記載する内容が後の正式契約に影響を及ぼす可能性があるため、慎重な検討が求められます。特に、独占交渉権の期間や秘密保持条項は、交渉の進捗に大きく関与します。これらの条項が不十分であると、交渉中に他の競合からのオファーを受け入れざるを得なくなる場合や、機密情報が不正に使用されるリスクが高まります。

また、基本合意書の作成時には、将来的な法的紛争を避けるために、弁護士や法務アドバイザーの助言を受けることが重要です。法的なリスクを事前に特定し、必要な条項を盛り込むことで、取引の安全性を確保します。基本合意書が適切に作成されていれば、後のデューデリジェンスや最終契約交渉がスムーズに進行しやすくなります。

最終契約書の交渉と締結

最終契約書の交渉と締結の段階では、M&Aプロセス全体の中でも特に法的な専門知識と経験が求められます。この段階では、買収・合併の条件が具体的に設定され、双方が合意に至るための詳細な交渉が行われます。ここでの法務の役割は、契約書の内容が法律に準拠し、双方の利益をバランスよく保護することです。

具体的には、売買価格や支払い条件、表明保証、補償条項などの重要な契約条件を明確に定義し、リスクを最小限に抑えることが求められます。また、取引完了後の競業避止条項や従業員の処遇に関する取り決めも慎重に検討する必要があります。これらの項目は、後々の法的紛争を防ぐためにも非常に重要です。

さらに、国際的な取引であれば、各国の法律や規制に適合するように契約書を作成する必要があります。そのため、クロスボーダー取引に詳しい専門家の関与が欠かせません。契約交渉の過程では、双方の法務部門やアドバイザーが密に連携し、必要に応じて法的な助言を提供しながら交渉を進めます。

最終契約書の締結は、法務による厳格なチェックとレビューが重要です。最終的な締結にあたっては、契約書の各条項が明確かつ公平であることを確認し、将来の不確実性や潜在的なリスクを可能な限り軽減することを目指します。これにより、買収後の円滑な統合とシナジーの実現が可能となります。

M&Aスキーム別の法務を解説

M&Aでは、取引の種類に応じた法務対応が求められます。代表的なスキームには、株式譲渡、事業譲渡、合併、会社分割があり、それぞれ法務上の考慮点が異なります。以下に各スキームの特徴を解説します。

| 取引タイプ | 手順 |

|---|---|

| 株式譲渡 | 株主総会の承認、株主名簿の変更手続き |

| 事業譲渡 | 譲渡対象資産の特定、契約の移転に関する法律問題 |

| 合併 | 合併契約の締結、商業登記の手続き |

| 会社分割 | 分割計画の策定、分割計画の承認 |

株式譲渡の法務ポイント

株式譲渡とは、企業の株式を売買することによって経営権を移転する手法であり、これにより買収側は対象企業の経営を直接コントロールすることが可能になります。しかし、そのプロセスにおいては、様々な法的要素を考慮する必要があります。

まず、譲渡に関する契約書の作成と精査が必要です。契約書には、譲渡の条件や価格、支払い方法、引き渡し日、保証事項などが明記されており、双方の合意を明確にします。法的に不備があると、後々のトラブルの原因となるため、弁護士による詳細な検討が不可欠です。

次に、会社法に基づく手続きが求められます。特に、株主総会での承認や取締役会の決議が必要なケースでは会社内部での法定手続きの遵守が求められます。また、株式譲渡に伴う税務面での確認も重要であり、譲渡益課税や印紙税などの税務処理が適切に行われるよう、税務専門家の助言を受けることが推奨されます。

さらに、独占禁止法の観点からも注意が必要です。特に、大規模な株式譲渡においては、公正取引委員会による事前の承認が必要となる場合があり、市場の競争環境に影響を及ぼす可能性があるため、事前にしっかりとした調査と対応が求められます。

これらの法的要素を適切に管理することで、株式譲渡が円滑に進行し、後の問題を未然に防ぐことが可能となります。法務の専門家のサポートを受けながら、慎重に進めることが成功の鍵となります。

事業譲渡の法務ポイント

事業譲渡における法務には、譲渡資産の範囲や従業員の移籍、契約の引き継ぎに関する法的手続きが含まれます。まず、譲渡対象となる資産や負債の特定が重要です。これにより、譲渡後の権利義務関係が明確化されます。次に、従業員の雇用条件の変更やそのままの引き継ぎに関わる労働法上の配慮が求められます。労働契約の変更や解約が発生する場合、その正当性や適法性を確認することが必要です。

さらに、取引先との契約の引き継ぎについても、契約条件の再交渉や譲渡に伴う承認手続きが求められることがあります。これにより、事業運営の継続性が確保されます。また、事業譲渡は税務上の影響も大きいため、税法に基づく適切な処理が必要です。特に、譲渡益に対する課税や譲渡資産の評価に関する法的助言が重要となります。

最後に、独占禁止法やその他の規制法令に従った手続きが必要となる場合があります。これにより、事業譲渡が公正で競争を阻害しない形で行われることが保証されます。事業譲渡を円滑に進めるためには、法務の専門家の助言が不可欠です。

合併の法務ポイント

合併は、複数の企業が一つの企業として統合されるプロセスであり、合併における法務は、契約書の作成から規制当局への申請、競争法の遵守まで多岐にわたります。特に、合併の形態や関わる企業の規模に応じて、適用される法律や規制が異なるため、法務の専門家による的確なアドバイスが求められます。

合併契約書の作成では、合併比率や従業員の処遇、資産の取り扱いなど、詳細な条件を明確にすることが重要です。また、競争法に基づく審査は、合併によって市場の競争環境に悪影響がないことを証明する必要があり、これは特に大規模な合併において重要なステップとなります。

さらに、合併後の組織再編成に伴う労働法や税法の問題も考慮する必要があります。例えば、従業員の契約条件を変更する際には、労働法に基づく適切な手続きが求められますし、合併による税務上のメリットやデメリットを十分に理解し、適切な税務対策を講じることも不可欠です。

国際的な合併の場合は、各国の異なる法規制を調整する必要があり、国際法や多国間の協定に基づく複雑な手続きが要求されます。このように、合併と法務は単なる形式的な手続きを超え、戦略的なビジネス判断をサポートするための重要な要素となります。法務の観点から合併を成功に導くには、計画的かつ綿密な準備が欠かせません。

会社分割の法務ポイント

会社分割は、新設分割や吸収分割などの形態を取ることができ、それぞれの形態に応じた法律上の手続きが必要です。まず、会社法に基づいて分割計画を策定し、株主総会での承認を得ることが求められます。これには、株主に対する公平な情報提供と、必要な場合の反対株主の保護措置が含まれます。

また、分割に伴う資産や負債の移転については、契約関係や権利義務の承継が発生し、これが法的に確実に実行されるよう、契約書の精査や必要な合意書の作成が重要です。さらに、労働法の観点からは、従業員の雇用条件や労働契約の承継についても注意が必要であり、労使協議を行うことが推奨されます。

税法上の対応も重要で、会社分割が税務上のメリットを最大限に活用できるよう、分割の方法やタイミング、そして税務上の申告や届出の適正な処理を考慮する必要があります。これに加え、独占禁止法に基づく競争法上の問題や、知的財産権の移転に関する法的手続きも、分割における重要な法務事項です。

国際的な事業展開を行っている企業の場合、各国の法規制を遵守するための適切な法務対応が求められます。弁護士や法務アドバイザーのサポートを受けながら、包括的な法務戦略を構築し、円滑な会社分割の実現を図ることが大切です。

法務アドバイザーの役割と仲介会社との違い

M&A(合併・買収)における法務アドバイザーの役割について解説します。

法務アドバイザーの役割

法務アドバイザーは、法的な専門知識を駆使して、取引が法令に準拠していることを確認し、リスクを最小限に抑えるための助言を行います。具体的には、契約書の作成やレビュー、デューデリジェンスの実施、法令遵守の指導、企業合併や買収に伴う法的問題の解決など、広範な業務を担当します。

また、取引の交渉においても、法律的観点からの助言を通じて、クライアントの利益を最大化するための戦略を策定します。さらに、法務アドバイザーは、税務や労働法、知的財産法など、M&Aに関連する多岐にわたる法領域についての深い理解を持ち、必要に応じて専門家との連携を図ります。これにより、取引が円滑に進行し、後々の法的トラブルを未然に防ぐことが可能となります。

法務アドバイザーの役割は、単なる法的チェックに留まらず、クライアントのビジネス目標を達成するためのパートナーとしての機能も果たしています。法務アドバイザーは法務リスクを管理しつつ、戦略的な視点から取引全体を統括し、M&Aの成功を支える重要な存在です。

法務アドバイザーと弁護士の違い

M&Aの実行場面では、弁護士は法律に関する専門知識を持ち、法的アドバイスや契約書作成、法廷での代理などを行います。彼らは法的なリスクの分析や、法律に基づく最適な解決策を提供する役割を担っています。特に、M&Aにおける複雑な法律問題や法的紛争が発生した場合には、弁護士がその解決を主導します。

一方、法務アドバイザーは、法務戦略の策定や実行をサポートする役割を持ちます。法律的な側面だけでなく、ビジネスの視点も考慮し、M&Aの全体的なプロセスを円滑に進めるための助言を行います。法務アドバイザーは、法的リスクの回避や効率的な契約交渉を支援し、M&Aプロジェクトの成功に寄与します。

弁護士は法的な問題解決に特化しているのに対し、法務アドバイザーはM&Aのプロジェクトを総合的にサポートし、ビジネスと法律の橋渡しを行います。ただし、法務アドバイザーの中には弁護士資格を持ち、弁護士としての役割を担うことも多くあります。特に、法的な観点からの助言が必要な場合には、弁護士が法務アドバイザーとして関与することが一般的です。

法務アドバイザーとM&A仲介会社との違い

法務アドバイザーは、主に法的な観点から取引をサポートし、契約書の作成や法的リスクの評価、コンプライアンスの確認など、取引の法的側面を中心に取り扱います。クライアントが法的な問題を理解し、適切に対処できるように指導する専門家です。特に複雑な法的問題が絡むM&Aでは、法務アドバイザーの役割は重要です。

一方、M&A仲介会社は、主に取引の成立を促進するための役割を担っています。買い手と売り手の間に立ち、交渉を助けるとともに、適切な買収候補の探索や取引条件の調整を行います。また、市場の知識とネットワークを活かし、クライアントが最適な取引を実現できるようサポートします。特に取引の経済的側面や戦略的な合致を重視する場合に、その価値が発揮されます。

このように、法務アドバイザーは法的な専門知識を提供し、仲介会社は取引全体の円滑な進行を支援するという、異なる視点と専門性をもってクライアントをサポートします。M&Aの成功には、両者の協力が重要であり、取引の規模や複雑さに応じて、どちらの専門家をより重視するかが変わってきます。

M&Aでは、弁護士や法務アドバイザーだけでなく、各専門分野のエキスパートとの連携が不可欠です。この連携を通じて、M&A取引の複雑性に対応し、クライアントの利益を最大化することが可能となります。

買い手と売り手別の法務ポイントと注意点

M&Aを実行するにあたり、買い手と売り手の法務ポイントと注意点について解説します。

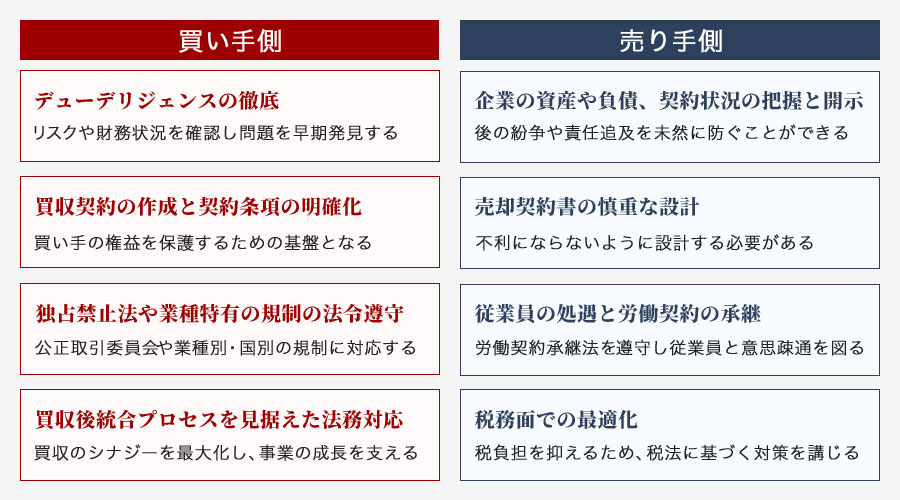

買い手の法務ポイント

買い手の主なポイントや注意点は以下の通りです。

- デューデリジェンスの徹底

- 買収契約の作成と契約条項の明確化

- 独占禁止法や業種特有の規制へのコンプライアンス

- 買収後の統合プロセス(PMI)を見据えた法務対応

それぞれについて説明します。

デューデリジェンスの徹底

デューデリジェンスは、買収対象企業の法的リスクや財務状態、契約関係を詳細に確認するプロセスです。これにより、潜在的な問題を早期に発見することができます。特に、知的財産権や労働契約、環境規制の遵守状況の確認は重要で、これらは買収後の事業運営に直接影響を与えます。

買収契約の作成と契約条項の明確化

買収契約を作成する際は、重要な契約条項を明確にし、リスク分担を適切に設定することが不可欠です。代表的な条項には、表明保証条項、補償条項、条件成就条項などがあります。これらの条項は、買い手の権益を保護するための基盤となります。

独占禁止法や業種特有の規制へのコンプライアンス

買収が競争を制限する可能性がある場合、事前に公正取引委員会の承認を得る必要があります。また、業種によっては特有の規制が存在するため、これらに対するコンプライアンスも重要です。国際取引の場合には、各国の規制に対応した法務戦略を構築することが求められます。

買収後の統合プロセス(PMI)を見据えた法務対応

買収後の企業文化の統合や、法的義務の履行を確実に行うための準備を怠らないことが重要です。これにより、買収のシナジーを最大化し、長期的な事業の成長を支えることができます。

売り手の法務ポイント

売り手の主なポイントや注意点は以下の通りです。

- 企業の資産や負債、契約状況の把握と開示

- 売却契約書の慎重な設計

- 従業員の処遇と労働契約の承継

- 税務面での最適化

それぞれについて説明します。

企業の資産や負債、契約状況の把握と開示

売却対象の企業に関する資産、負債、契約状況を正確に把握し、適切に開示することが重要です。これにより、後の紛争や責任追及を未然に防ぐことができます。

売却契約書の慎重な設計

売却契約書では、価格調整条項、表明保証条項、違約金条項などを売り手に不利にならないように設計する必要があります。

従業員の処遇と労働契約の承継

従業員の処遇や労働契約の承継に関して法的リスクを軽減するため、労働契約承継法に基づく義務を遵守し、従業員との円滑なコミュニケーションを図ることが求められます。

税務面での最適化

売却益に対する税負担を最小限にするために、税法に基づく適切な対策を講じることが重要です。

買い手と売り手の双方がこれらのポイントを押さえ、専門家の助言を得ることでことで、リスクを最小限に抑え、M&Aを円滑に進めることが可能となります。

まとめ|M&A取引を成功に導く法務の重要性

M&A法務は、合併や買収におけるリスクを最小化し、取引を成功させるために非常に重要です。法務に関する知識がないまま進めると、思わぬトラブルに巻き込まれる可能性があります。この記事を通じて、M&A法務の基本的な役割や重要性を理解し、どの法律が関与しているかを知ることができたでしょう。特に契約を締結する際には、法的な概要をしっかりと理解することが求められます。

これを機に、具体的な案件に直面した際には、専門家のサポートを受けることで、M&Aに関する複雑な手続きや法律の支援を受けることができ、より確実で円滑な取引が可能になります。M&Aや経営課題に関するお悩みはぜひ一度M&Aロイヤルアドバイザリーへご相談ください。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。