M&Aの成功のカギ!キーマン条項を徹底解説

着手金・中間金無料 完全成功報酬型

キーマン条項は、企業価値を維持するために買収対象企業の経営者や専門家など重要な人物(キーマン)の継続的な関与を保証するものです。

キーマン条項を設定することで、М&A(合併・買収)成立後の企業価値の維持と円滑な事業承継を実現することができるため、キーマン条項の設定はМ&A取引を行う上で重要な要素となります。

キーマン条項の期間を適切に定めることにより、

「買収後にキーパーソンが突然退職してしまったらどうしよう」

「M&A後の事業継続性を確保するにはどうすればいいのだろうか」

このような不安を解消することが可能です。

M&Aの成功率を高め、リスクを軽減するために、本記事ではキーマン条項の意味や重要性、設定期間、メリット、注意点などを詳しく解説します。

目次

キーマン条項とは何か?

キーマン条項は、M&A(合併・買収)取引において重要な役割を果たす条項です。この条項は、買収対象企業の経営者や専門家など、企業の成功に不可欠な人物(キーマン)の一定期間の在籍を保証するものです。

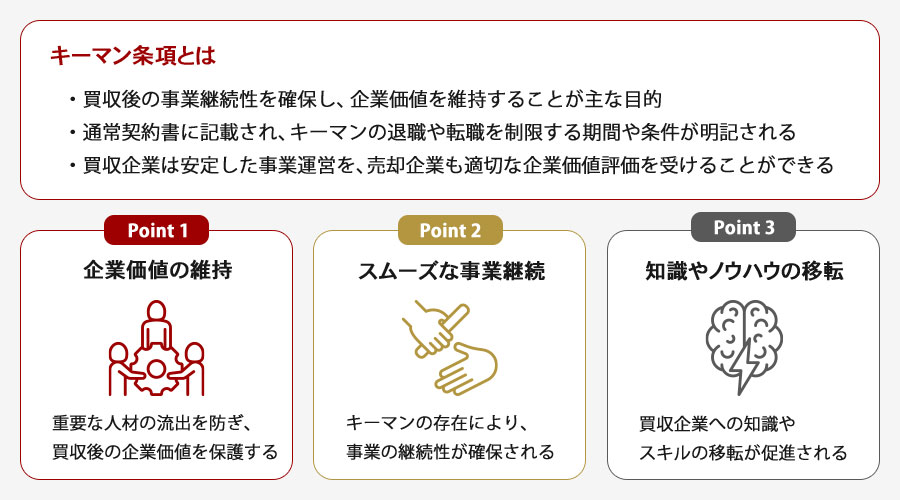

キーマン条項の主な目的は、買収後の事業継続性を確保し、企業価値を維持することにあります。通常、契約書に記載され、キーマンの退職や転職を制限する期間や条件が明記されます。この条項は、M&Aの成功率を高める重要な要素として認識されています。

キーマン条項の意味と背景

キーマン条項は、M&A(合併・買収)取引において重要な役割を果たす契約条項です。この条項は、買収対象企業の重要な人材(キーマン)を一定期間、企業に留めることを目的としています。

キーマン条項が生まれた背景には、M&A取引後の企業価値維持の課題があります。多くの場合、買収対象企業の価値は、その企業の重要な人材に依存しています。これらのキーマンが退職すると、企業価値が大きく低下する可能性があるのです。

具体的に、キーマン条項には以下のような要素が含まれます。

- キーマンの特定

- キーマンの在職期間の設定

- キーマンの退職に関する制限や罰則

キーマン条項の重要性は、以下の理由から明らかです。

1. 企業価値の維持:重要な人材の流出を防ぎ、買収後の企業価値を保護します。

2. スムーズな事業継続:キーマンの存在により、事業の継続性が確保されます。

3. 知識やノウハウの移転:キーマンを通じて、買収企業への知識やスキルの移転が促進されます。

キーマン条項は、M&A取引の成功率を高める重要な要素です。この条項により、買収企業は安定した事業運営を行うことができ、売却企業も適切な企業価値評価を受けることができます。

このように、キーマン条項は、M&A取引における重要な要素として、企業の将来性や安定性を確保する上で欠かせない存在となっています。

キーマン条項が重要な理由

キーマン条項が重要である理由は、M&Aの成功率を高め、買収後の事業の継続性を確保するためです。この条項は、対象企業の重要な人材を一定期間つなぎとめることで、企業価値の維持と向上を図ります。

具体的には、以下の点でキーマン条項の重要性が際立ちます。

- 技術やノウハウの継承:キーマンが保有する専門知識や経験を買収後も活用できます。

- 顧客との関係維持:重要な取引先との関係を継続し、事業の安定性を確保できます。

- 社内の混乱防止:従業員のモチベーション低下や離職を防ぎ、組織の安定を保てます。

- シナジー効果の実現:買収側と被買収側の統合をスムーズに進められます。

例えば、IT企業のM&Aでは、核となる技術者や開発責任者がキーマンとなることが多く、彼らの継続的な関与が事業の成功に直結します。また、コンサルティング会社では、主要クライアントとの関係を築いてきた幹部社員がキーマンとなり、顧客基盤の維持に重要な役割を果たします。

このように、キーマン条項は単なる形式的な取り決めではなく、M&Aの成否を左右する重要な要素となっています。適切に設定することで、買収後の事業の安定性と成長性を確保し、M&Aの目的達成に大きく貢献するのです。

キーマン条項の具体的な期間

キーマン条項の期間設定は、M&Aの成功に大きな影響を与えます。一般的に、1年から3年程度の期間が設定されることが多いですが、業界や企業の状況によって異なります。

売り手側と買い手側では、望ましい期間が異なる場合があります。そのため、双方の利害を調整し、適切な期間を設定することが重要です。専門家のアドバイスを受けながら、両者にとって納得できる期間を慎重に協議する必要があります。

売り手側にとっての適切な期間

キーマン条項における売り手側にとっての適切な期間は、通常1年から3年程度が一般的です。この期間設定には、事業の継続性と個人の自由のバランスを取る重要性があります。

理由として、以下の点が挙げられます。

- 事業の安定性確保:買収後の事業運営を円滑に進めるため

- 知識・ノウハウの移転:重要な情報や技術を新しい経営陣に引き継ぐため

- 顧客や取引先との関係維持:信頼関係を新しい経営体制に移行するため

具体的には、業界や企業規模によって適切な期間は異なります。例えば、

- IT業界:技術革新が速いため、1〜2年程度

- 製造業:製品開発サイクルが長いため、2〜3年程度

- サービス業:顧客との関係性が重要なため、2〜3年程度

ただし、過度に長期間の拘束は避けるべきです。キーマンの将来的なキャリアに制限をかけすぎると、モチベーションの低下や人材流出のリスクが高まります。

以下の表は、業界別の一般的なキーマン条項の期間を示しています。

| 業界 | 一般的な期間 |

| IT | 1〜2年 |

| 製造業 | 2〜3年 |

| サービス業 | 2〜3年 |

| 金融 | 2〜3年 |

結論として、売り手側にとっての適切な期間は、事業の特性や規模、キーマンの役割を考慮しつつ、1年から3年の間で設定することが望ましいです。この期間設定により、M&A後の事業の安定性を確保しつつ、キーマンの自由も尊重することができます。

なお、キーマン条項の具体的な内容や期間については、M&Aの専門家や弁護士に相談することが重要です。各案件の特性に応じて、最適な条件を設定する必要があります。

買い手側にとっての適切な期間

買い手側にとってのキーマン条項の適切な期間は、通常2年から5年程度が一般的です。この期間設定には、企業の継続性と安定性の確保が重要な理由として挙げられます。

買い手企業は、M&A後の事業運営を円滑に進めるため、一定期間キーマンの継続勤務を望みます。その理由は以下の通りです。

- 事業の引き継ぎと知識移転の時間確保

- 顧客や取引先との関係維持

- 従業員のモチベーション維持と組織文化の継承

具体例として、IT企業のM&Aケースを考えてみましょう。技術力の高い創業者がキーマンである場合、買い手企業は最低でも2年間はその創業者の継続勤務を求めることが多いです。これにより、重要な技術やノウハウの移転、主要顧客との関係維持が可能になります。

一方で、長すぎる拘束期間はキーマンのモチベーション低下や、新たな事業機会の喪失につながる可能性があります。そのため、買い手側は慎重に期間を設定する必要があります。

以下の表は、業界別の一般的なキーマン条項の期間を示しています。

| 業界 | 一般的な期間 |

| IT・テクノロジー | 2〜3年 |

| 製造業 | 3〜5年 |

| サービス業 | 2〜4年 |

| 金融 | 3〜5年 |

ただし、これはあくまで目安であり、個々のM&A案件の特性や、キーマンの重要度によって適切な期間は変動します。

買い手側は、キーマン条項の期間設定において、以下の点を考慮することが重要です。

- M&A後の統合計画とその所要期間

- キーマンの年齢や将来のキャリアプラン

- 後継者育成にかかる時間

- 業界の特性や競争環境

結論として、買い手側にとって適切なキーマン条項の期間は、事業の安定性確保と、キーマンの自由度のバランスを取りながら、個々の案件に応じて柔軟に設定することが重要です。専門家のアドバイスを受けながら、Win -Winの関係を築ける期間設定を目指すことが、M&Aの成功につながります。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

キーマン条項を設定するメリット

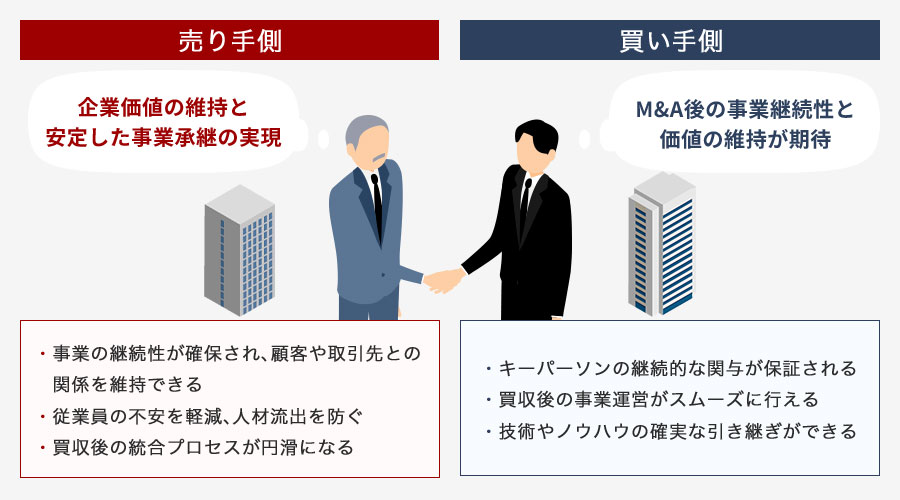

キーマン条項を設定することで、M&Aの売り手と買い手の双方にメリットがあります。売り手側は、企業価値の維持と円滑な事業承継を実現できます。一方、買い手側は、重要な人材の確保と事業の継続性を担保できます。

これにより、M&Aの成功率が高まり、両者にとってWin-Winの関係を構築することができます。キーマン条項は、M&Aにおける重要な取り決めの一つとして、取引の安定性と信頼性を向上させる役割を果たします。

売り手側のメリット

キーマン条項を設定することで、売り手側にも多くのメリットがあります。その主な利点は、企業価値の維持と安定した事業承継の実現です。

まず、キーマン条項を設けることで、売却後も一定期間会社に留まることが保証されます。これにより、以下のようなメリットが生まれます。

- 事業の継続性が確保され、顧客や取引先との関係を維持できる

- 従業員の不安を軽減し、人材流出を防ぐことができる

- 買収後の統合プロセスをスムーズに進められる

具体例として、ある中小企業のM&Aケースを見てみましょう。創業者が引退を考えていましたが、キーマン条項を設定することで、3年間は会社に残ることになりました。その結果、主要顧客との取引が継続され、従業員の離職も最小限に抑えられました。さらに、この期間中に後継者の育成も行うことができ、円滑な事業承継が実現しました。

また、キーマン条項は売却価格の交渉においても有利に働くことがあります。買い手側にとって、キーマンの継続的な関与は大きな価値があるため、より高い売却価格を提示してもらえる可能性が高まります。

さらに、キーマン条項には以下のような副次的なメリットもあります。

- 経営者の将来の収入が一定期間保証される

- 企業文化や経営理念の継承がスムーズに行える

- 技術やノウハウの確実な引き継ぎが可能になる

このように、キーマン条項は売り手側にとっても多くのメリットをもたらす重要な要素です。ただし、条項の内容や期間については慎重に検討し、専門家のアドバイスを受けながら決定することが重要です。

買い手側のメリット

キーマン条項を設定することで、買い手側には多くのメリットがあります。最大のメリットは、M&A後の事業継続性と価値の維持が期待できることです。

その理由として、以下の点が挙げられます。

- キーパーソンの継続的な関与が保証される

- 買収後の事業運営がスムーズに行える

- 技術やノウハウの確実な引き継ぎが可能になる

具体例として、IT企業のM&Aケースを考えてみましょう。買収対象企業の創業者が持つ独自の技術やクライアントとの関係性が企業価値の中核である場合、キーマン条項によってその創業者の一定期間の在籍が約束されます。これにより、買い手企業はスムーズな技術移転や顧客関係の維持が可能となり、買収によって得られる価値を最大化できます。

さらに、キーマン条項には以下のようなメリットもあります。

1. リスク軽減:キーパーソンの突然の退職によるリスクを軽減できる

2. 従業員の安心感:重要な人材の継続的な関与が、他の従業員に安心感を与える

3. シナジー効果の最大化:キーパーソンの知見を活用し、両社の強みを融合させやすくなる

このように、キーマン条項は買い手側にとって、M&Aの成功確率を高め、投資の効果を最大化するための重要なツールとなります。ただし、条項の内容や期間については、売り手側との慎重な交渉が必要であり、双方にとって納得できる条件を設定することが重要です。

キーマン条項を設定する際の注意点

キーマン条項を設定する際は、慎重な検討と専門家のアドバイスが不可欠です。この条項は、M&Aの成功に重要な役割を果たす一方で、関係者に大きな影響を与える可能性があります。

適切な条件設定と法的リスクの回避が重要となるため、専門家の助言を受けながら、キーマンの権利や企業の利益のバランスを考慮することが求められます。また、条項違反時の賠償金や競業避止義務など、関連する条項との整合性にも注意を払う必要があります。

条項設定時の専門家への相談の重要性

キーマン条項を設定する際、専門家への相談は非常に重要です。その理由は、法的な複雑さと個別の状況に応じた適切な条項設計が必要だからです。

専門家、特にM&A専門の弁護士や会計士に相談することで、以下のようなメリットが得られます。

- 法的リスクの最小化

- 公平で実行可能な条項の設計

- 業界特有の慣行や規制への対応

- 将来的な紛争の予防

具体例として、ある IT 企業の M&A 案件では、キーマン条項の期間設定に関して専門家の助言を受けました。当初、買収側は 5 年間の拘束期間を希望していましたが、専門家との相談の結果、業界の慣行や人材の流動性を考慮し、3 年間に短縮しました。この決定により、キーマンの負担を軽減しつつ、円滑な事業継承を実現できました。

専門家への相談は、単なる法的アドバイスにとどまりません。M&A の全体的な戦略や、企業文化の統合など、幅広い観点からの助言を得られます。これにより、キーマン条項を M&A 成功の重要な要素として適切に位置づけることができます。

結論として、キーマン条項の設定時に専門家に相談することは、M&A の成功確率を高め、将来的なリスクを軽減する上で極めて重要です。適切な専門家のサポートを受けることで、双方にとって公平で実効性の高いキーマン条項を設計できるのです。

キーマンの自由制限のリスク

キーマン条項を設定する際には、キーマンの自由を過度に制限するリスクに注意が必要です。この条項は、企業の重要人物の行動を縛ることで、M&Aの成功を確保しようとするものですが、過剰な制限は逆効果となる可能性があります。

その理由は、以下の点にあります。

- キーマンのモチベーション低下

- 創造性や革新性の阻害

- 人材流出のリスク

具体例として、ある IT 企業の M&A 事例を挙げることができます。買収側が厳しすぎるキーマン条項を設定したため、被買収企業の創業者が不満を抱き、結果的に早期退職してしまいました。これにより、企業の技術革新が停滞し、市場シェアを失うことになりました。

このリスクを回避するためには、以下の点に注意が必要です。

- キーマンの役割と重要性を適切に評価する

- 合理的な制限範囲を設定する

- キーマンとの十分なコミュニケーションを図る

- インセンティブ制度を併用する

キーマン条項は、企業価値を守るために重要ですが、同時にキーマンの自由と権利も尊重する必要があります。バランスの取れた条項設定が、M&Aの成功につながるのです。

専門家の助言を受けながら、慎重に条項を設計することで、キーマンの自由制限リスクを最小限に抑えることができます。適切なキーマン条項は、M&Aの安定性を高め、長期的な企業価値の向上に貢献します。

個人的な出資の制約

キーマン条項を設定する際、個人的な出資の制約に注意を払うことが重要です。この制約は、キーマンの経済的自由を制限する可能性があるため、慎重に検討する必要があります。

理由としては、M&A後のキーマンのmotivationを維持しつつ、企業の利益を守るバランスを取ることが求められるからです。個人的な出資の制約は、以下のような影響を及ぼす可能性があります。

- キーマンの経済活動の自由度の低下

- 新たなビジネスチャンスの逸失

- 個人の資産運用への制限

具体例として、ある IT 企業の M&A 事例を挙げます。買収後、創業者であるキーマンに対して厳しい投資制限が課されました。その結果、以下のような問題が発生しました。

1. キーマンのモチベーション低下

2. 業界内での人脈形成の機会喪失

3. 新規事業アイデアの実現困難

このケースでは、過度な制約がキーマンの活動を妨げ、結果的に企業の成長にも悪影響を与えたことが明らかになりました。

個人的な出資の制約を設ける際は、以下の点に留意することが重要です。

1. 合理的な範囲内での制限設定

2. キーマンとの十分な協議

3. 定期的な見直しの機会の確保

4. 業界特性や企業文化への配慮

これらの点を考慮することで、キーマンの自由と企業の利益のバランスを取ることができます。

結論として、個人的な出資の制約は慎重に検討し、柔軟に運用する必要があります。キーマン条項の効果を最大化するためには、キーマンの意欲を維持しつつ、企業の利益を守るという難しいバランスを取ることが求められます。専門家の助言を得ながら、適切な制約設定を行うことが、M&A 成功の鍵となるでしょう。

条項違反時の賠償金リスク

キーマン条項に違反した場合、賠償金を支払うリスクがあります。これは契約の重要な部分であり、慎重に検討する必要があります。

理由としては、キーマン条項が企業買収(M&A)の成功に重要な役割を果たすためです。キーマンの継続的な関与が買収後の事業の安定と成長に不可欠だからです。

具体例として、以下のようなケースが考えられます。

- キーマンが契約期間内に退職した場合

- キーマンが競合他社に転職した場合

- キーマンが機密情報を漏洩した場合

これらの違反行為に対して、契約書に定められた賠償金を支払う必要が生じます。賠償金の額は、企業規模や取引の重要性によって異なりますが、数千万円から数億円に及ぶこともあります。

賠償金のリスクを軽減するためには、以下の点に注意が必要です。

1. 契約内容を十分に理解し、遵守できる内容であることを確認する

2. 賠償金の額が適切であるか、専門家に相談する

3. 違反とみなされる行為を明確に定義し、グレーゾーンを減らす

4. キーマン自身の意向や将来のキャリアプランを考慮する

キーマン条項の賠償金リスクは、M&Aの成功を左右する重要な要素です。適切な条項設定と慎重な対応が、円滑な事業継承と企業価値の向上につながります。

このように、賠償金リスクを理解し適切に管理することで、キーマン条項の効果を最大限に引き出すことができます。専門家のアドバイスを受けながら、双方にとって公平で実効性のある条項を設定することが重要です。

買い手企業の信頼性確認

キーマン条項を設定する際には、買い手企業の信頼性を確認することが極めて重要です。これは、M&Aの成功を左右する可能性があるためです。

買い手企業の信頼性確認が重要である理由は、キーマン条項の履行に直接影響を与えるからです。信頼性の低い企業では、契約違反のリスクが高まり、キーマン条項が形骸化する可能性があります。

具体的な確認方法としては、以下のようなものがあります。

- 買い手企業の財務状況の精査

- 過去のM&A実績の調査

- 業界内での評判や信用度の確認

- 経営陣の経歴や実績の確認

これらの確認を通じて、買い手企業がキーマン条項を遵守する能力と意思を持っているかを判断することができます。

特に重要なのは、買い手企業の財務状況です。財務的に不安定な企業では、キーマン条項に違反した際の賠償金支払いが困難になる可能性があります。そのため、買い手企業の決算書や資金調達状況を詳細に分析することが欠かせません。

また、買い手企業の過去のM&A実績も重要な指標となります。過去に成功したM&A案件が多い企業は、キーマン条項の重要性を理解し、適切に対応する可能性が高いと言えます。

業界内での評判や信用度も、買い手企業の信頼性を判断する上で重要な要素です。取引先や同業他社からの評価を調査することで、企業の誠実さや契約遵守の姿勢を把握することができます。

経営陣の経歴や実績も、企業の信頼性を示す重要な指標です。経験豊富で実績のある経営陣が率いる企業は、キーマン条項を含むM&A契約全体を適切に管理する可能性が高いと考えられます。

これらの確認を通じて、買い手企業の信頼性が十分でないと判断された場合は、キーマン条項の内容をより厳格にしたり、追加の保証を求めたりするなどの対策を検討する必要があります。

買い手企業の信頼性確認は、M&Aの成功とキーマン条項の実効性を確保するための重要なステップです。専門家のアドバイスを受けながら、慎重に進めることが望ましいでしょう。

キーマン条項に関連するその他の条項

キーマン条項以外にも、M&Aの成功を左右する重要な条項があります。これらの条項は、取引の安全性を高め、双方の利益を保護する役割を果たします。

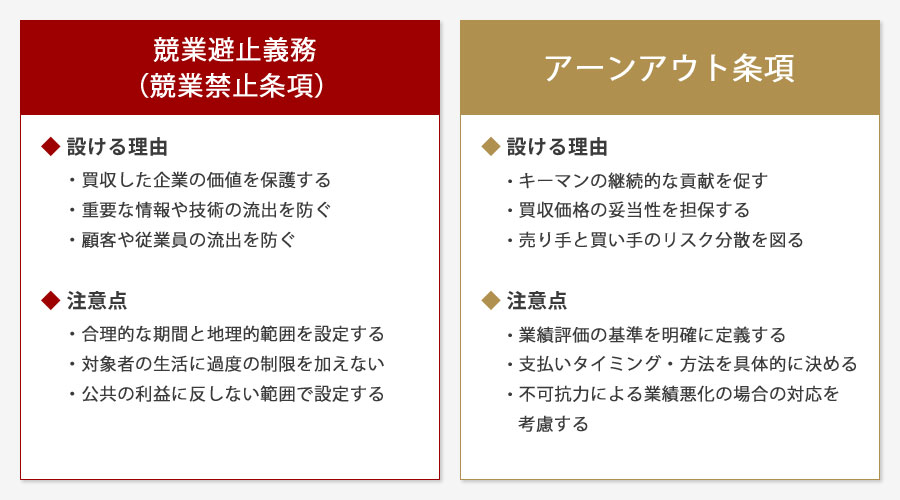

特に注目すべきは、競業避止義務(競業禁止条項)とアーンアウト条項です。これらはキーマン条項と連携して機能し、M&A後の事業の安定性と成長を確保するための重要な要素となります。各条項の詳細については、以降のセクションで説明します。

競業避止義務(競業禁止条項)

競業避止義務(競業禁止条項)は、キーマン条項と密接に関連する重要な条項です。この条項は、M&A後に売り手側の重要な人物が競合他社を設立したり、競合他社に転職したりすることを一定期間制限するものです。

競業避止義務を設ける主な理由は以下の通りです。

- 買収した企業の価値を保護する

- 重要な情報や技術の流出を防ぐ

- 顧客や従業員の流出を防ぐ

この条項は通常、以下の要素を含みます。

1. 対象となる人物(通常はキーマン)

2. 禁止される行為(競合他社の設立、競合他社への就職など)

3. 適用される期間(一般的に1〜3年)

4. 適用される地理的範囲

競業避止義務の設定には慎重な検討が必要です。過度に厳しい条件を設定すると、裁判所で無効と判断される可能性があります。一方で、緩すぎる条件では買収した企業の価値を十分に保護できません。

適切な競業避止義務を設定するためには、以下の点に注意が必要です。

- 合理的な期間と地理的範囲を設定する

- 対象者の生活に過度の制限を加えない

- 公共の利益に反しない範囲で設定する

競業避止義務は、キーマン条項と組み合わせることで、M&A後の企業価値の維持と成長に大きく貢献します。両条項を適切に設定することで、買い手側は安心して事業を継続でき、売り手側も公平な条件下で新たな挑戦ができます。

なお、競業避止義務に関する法的な解釈や判例は複雑であり、常に最新の情報を確認することが重要です。専門家のアドバイスを受けながら、双方にとって公平で実効性のある条項を設定することが、M&Aの成功につながります。

アーンアウト条項の活用

アーンアウト条項は、キーマン条項と組み合わせることで、M&Aの成功率を高める効果的な手段となります。この条項は、買収後の業績に応じて追加の対価を支払う仕組みであり、キーマンのモチベーション維持に大きく貢献します。

アーンアウト条項を活用する主な理由は、以下の3点です。

- キーマンの継続的な貢献を促す

- 買収価格の妥当性を担保する

- 売り手と買い手のリスク分散を図る

具体例として、ある IT 企業の買収案件を見てみましょう。この案件では、創業者兼 CEO をキーマンとしてキーマン条項を設定し、同時にアーンアウト条項も導入しました。買収後3年間の業績目標を設定し、目標達成度に応じて最大で買収価格の30%を追加で支払うという内容でした。

結果として、このアプローチは大きな成功を収めました。創業者は高いモチベーションを維持し、買収後も積極的に事業拡大に取り組みました。業績は目標を上回り、買い手企業は追加の支払いを行いましたが、それ以上の価値を得ることができました。

このように、アーンアウト条項はキーマン条項と相互補完的に機能し、M&Aの成功確率を高める重要なツールとなります。ただし、条項の設計には専門家の助言が不可欠です。業績指標の選定や目標設定、支払い条件などを慎重に検討する必要があります。

また、アーンアウト条項を導入する際は、以下の点に注意が必要です。

- 業績評価の基準を明確に定義する

- 支払いのタイミングと方法を具体的に決める

- 不可抗力による業績悪化の場合の対応を考慮する

適切に設計されたアーンアウト条項は、キーマン条項と組み合わせることで、M&Aの成功に大きく寄与します。両者を効果的に活用することで、買収後の事業統合や成長戦略の実現がより確実なものとなるでしょう。

キーマン条項が機能しなかったケーススタディ

キーマン条項が機能しなかった事例を分析することで、その重要性と適切な運用方法を学ぶことができます。実際のM&A取引において、キーマン条項が十分に機能せず、買収後の事業継続に支障をきたしたケースがあります。

これらの事例では、キーマンの突然の退職や、条項の不適切な設定が原因となっています。例えば、キーマンの拘束期間が短すぎたり、違約金が低額だったりして、キーマンの引き留めに失敗するケースが見られます。このような失敗例を学ぶことで、より効果的なキーマン条項の設計につながります。

キーマンの退職がM&Aに与える影響

キーマンの退職がM&Aに与える影響は非常に大きく、取引の成否を左右する可能性があります。具体的には、企業価値の低下、事業継続性への懸念、従業員のモチベーション低下などが挙げられます。

キーマンの退職が影響を及ぼす理由は、以下の点にあります。

- 企業のノウハウや技術が失われる可能性がある

- 顧客や取引先との関係性が悪化する恐れがある

- 他の優秀な人材の流出につながる可能性がある

- 買収側の期待値と現実のギャップが広がる

具体例として、2018年に起きたある IT 企業の買収案件があります。この案件では、買収後にキーマンとなる技術者が突然退職し、企業の競争力が大幅に低下しました。結果として、買収側は期待していた成果を得られず、多額の損失を被ることになりました。

このケースでは、キーマン条項を適切に設定していなかったことが原因の一つとされています。キーマン条項をしっかりと設けていれば、このような事態を防ぐことができた可能性が高いでしょう。

キーマンの退職がM&Aに与える影響を最小限に抑えるためには、以下の対策が有効です。

1. キーマン条項の適切な設定

2. 事前の十分なデューデリジェンス

3. 退職リスクを考慮した買収価格の設定

4. キーマン以外の人材育成と組織体制の強化

これらの対策を講じることで、キーマンの退職リスクを軽減し、M&Aの成功確率を高めることができます。ただし、_完全にリスクをなくすことは難しい_ため、常に最悪のシナリオを想定しておくことが重要です。

M&Aにおけるキーマン問題の重要性については、以下のリンクも参考になります。

キーマン条項を設けなかった場合のリスク

キーマン条項を設けないことは、M&Aの成功を危険にさらす重大なリスクを伴います。このリスクは、主に買収後の事業継続性と企業価値の維持に関わる問題として現れます。

その理由として、以下の3点が挙げられます。

1. 重要人材の突然の離脱リスク

2. 企業文化や知識の喪失

3. 顧客や取引先との関係悪化

具体例を見てみましょう。ある IT 企業の買収案件で、キーマン条項を設けなかったケースがありました。買収完了後わずか3か月で、創業者兼 CTO が突然退職してしまいました。その結果、以下のような深刻な問題が発生しました。

- 主要な製品開発が停滞

- 技術チームの士気低下と離職者の増加

- 口顧客との契約更新の失敗

このケースでは、創業者の存在が企業価値の核心であったにもかかわらず、その継続的な関与を保証する措置を講じなかったことが致命的な誤りとなりました。

キーマン条項を設けていれば、少なくとも一定期間は創業者の関与を確保でき、スムーズな事業承継や知識移転の時間を確保できたでしょう。また、顧客や従業員に対しても、事業の継続性を示すシグナルとなったはずです。

このようなリスクを回避するためには、M&A 交渉の段階で以下の点に注意を払う必要があります。

- 対象企業の重要人材を特定する

- キーマンの役割と貢献を明確に評価する

- 適切な期間と条件でキーマン条項を設定する

- キーマンのモチベーション維持策を検討する

キーマン条項を設けないことのリスクは、単に人材の流出にとどまりません。それは企業の核心的な価値や競争力を失うことにつながる可能性があるのです。M&Aの成功確率を高めるためには、キーマン条項の重要性を十分に認識し、適切に活用することが不可欠です。

まとめ

キーマン条項は、M&Aにおいて重要な役割を果たす人材を確保するための重要な契約条項です。本記事では、キーマン条項の意味や背景、その重要性、具体的な期間設定、メリット、注意点、関連する条項、さらにはケーススタディについて詳しく解説しました。

キーマン条項を適切に設定することで、M&Aの成功率を高めることができます。売り手側と買い手側の双方にメリットがあり、企業価値の維持や円滑な事業継承に寄与します。ただし、条項の設定には専門家の助言を受けることが重要です。また、キーマンの自由を過度に制限しないよう配慮する必要があります。

M&Aを検討する際には、キーマン条項の重要性を十分に理解し、適切に活用することが成功への近道となります。本記事で学んだ知識を活かし、自社のM&A戦略に反映させることで、より安定した事業継承や企業価値の向上につながるでしょう。

M&A・事業承継のご相談はM&Aロイヤルアドバイザリーへ

M&Aロイヤルアドバイザリーでは、M&Aや事業承継の初期的な関心でもご相談いただけます。事業承継には時間がかかるものなので、早い段階で情報収集を行い、M&Aを含めた最適な解決策を検討することが重要です。

今後のプランを考えるためにも、ぜひM&Aロイヤルアドバイザリーにご相談ください。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。