会社売却とは?税金や相場、手続きの注意点から相談先まで詳しく解説

着手金・中間金無料 完全成功報酬型

会社売却とは、事業の未来を見据えた重要な経営判断であり、中小企業の経営者にとって検討すべき選択肢の一つです。本記事では、会社売却の流れやメリット・デメリット、手法から税務上の注意点まで詳しく解説します。

また、会社を売却した後に株主や従業員がどうなるのか、手続きを進める際の相談先についても触れていきます。この記事を通じて、会社売却の全体像を理解し、最良の経営判断を下すための知識を身につけましょう。

目次

会社売却とは

会社売却とは、企業が自社の株式や事業資産を第三者に譲渡することを指します。会社売却の対象が「会社そのもの(株式)」か、「事業の一部(資産・顧客・ブランドなど)」かによって選択するM&Aの手法は異なりますが、いずれも事業を継続させながら経営を引き継ぐ方法である点が共通しています。

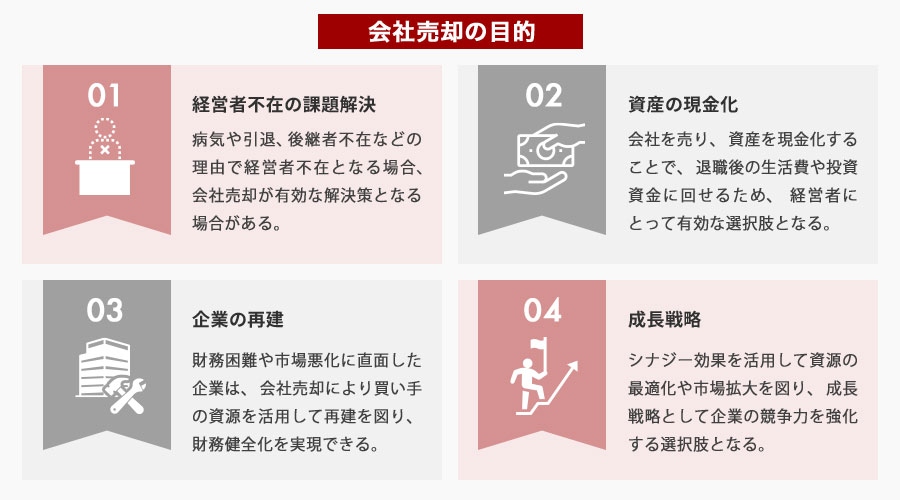

会社売却の目的

会社売却を行う目的は企業によってさまざまですが、主な理由として以下が挙げられます。

経営者不在の課題解決

経営者不在の状況は、企業にとって大きな課題となります。特に中小企業では、オーナー経営者がビジネスの中心的存在であり、その退任や不在は事業継続に直接的な影響を及ぼします。経営者不在の理由としては、突然の病気や事故による退任、高齢化による引退、後継者不在といったケースが挙げられます。これらの状況において、会社売却は有効な選択肢となり得ます。

資産の現金化

会社売却を検討する一つの大きな理由として、資産の現金化があります。事業に対する情熱が薄れたり、年齢や体力的に経営を続けることが難しくなったりした場合に、会社売却は有効な選択肢となります。会社を売り、資産を現金化することで、退職後の生活費や他の投資資金に回すことができます。経営者にとって会社売却は合理的な選択肢となることがあります。

企業の再建

財務的困難や市場環境の悪化などに直面した企業にとっても会社売却は有効な選択肢の一つです。経営が行き詰まった企業は、資本力や経営ノウハウを持つ他の企業に売却することで、買い手企業が持つ資源やネットワークを活用し、事業の立て直しを図ることができます。また、売却により、企業は負債の圧縮や経営のスリム化を図ることができるため、財務の健全化を促進します。

成長戦略

会社売却は、単に事業の終了や資産の現金化を目的とするだけではなく、企業の成長戦略の一環としても重要な選択肢となり得ます。競争が激化する現代において、より大きな企業との連携は成長戦略の一環として非常に魅力的です。シナジー効果を通じて、資源の最適化や市場拡大を図り、企業の競争力をより一層強化することが可能です。

会社売却をマイナスなイメージで捉えるケースもありますが、決して後ろ向きな選択肢ではありません。会社を売ることは「事業を未来につなぐ前向きな経営判断」と捉えると良いでしょう。

会社売却の動向

近年、M&A市場はますます活発化しており、特に中小企業を中心にその動向が注目されています。この背景には、少子高齢化や後継者不足、競争力強化などの社会的要因が影響しており、多くの企業が事業継続のために会社売却を選択肢に入れるようになっています。

中小企業庁のデータでは、国内の中小企業のM&A件数は8年で10倍以上に増加しています。また、M&Aを実施した企業は売上高、生産性ともに向上していることもデータから明らかになっています。

黒字経営にもかかわらず、廃業を選択せざるを得ない中小企業も少なくありません。そのため、政府も事業承継に関するさまざまな対策を講じています。特に団塊世代が70歳以上を迎える2025年以降、中小企業の会社売却はさらに増加することが予想されます。

参考:事業承継・M&Aに関する現状分析と今後の取組の方向性について

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

会社売却の2つのタイプと倒産や廃業との違い

会社売却は目的に応じて「事業承継型」と「キャッシュアウト型」の2つの主要なタイプに分けられます。ここでは両者の違いと、会社売却と倒産や廃業との違いについて触れていきます。

事業承継型とキャッシュアウト型の違い

- 事業承継型:事業を存続することを目的として信頼できる買い手に会社を託す。

- キャッシュアウト型:オーナーが現金化を目的として株式を売却し、事業から引退する。

事業承継型

事業承継型の会社売却は、経営者が引退や世代交代を考慮する際に、会社の継続を確保するための方法として注目されています。事業承継型の売却は、単なる資産の売却とは異なり、会社の理念や文化を次世代に引き継ぐことを重視します。

事業承継型の会社売却を成功させるためには、継承者の選定、経営資源の継承、従業員の理解と協力が不可欠です。特に、従業員のモチベーションを維持しつつ、スムーズに事業を継承するためには、事前の準備とコミュニケーションが重要です。また、後継者が新しい経営戦略を打ち出す際には、現状の分析と将来のビジョンの共有が求められます。

キャッシュアウト型

キャッシュアウト型の会社売却は、オーナー経営者や大株主が保有株式を売却し、現金を手に入れることを主な目的とする方法です。特に経営から引退を考えているオーナーや、事業に対する情熱が薄れている株主が選択する方法です。

売却後は経営から離れるため、日々の業務のストレスやリスクから解放され、自由な時間を持つことが可能になります。また、会社の成長見込みが高い場合や市場が好調な時期に売却することで、より高い売却価格を得られる可能性があります。

キャッシュアウト型の会社売却は、個人のライフステージに応じた資産管理や将来計画の一部として、戦略的に活用することが重要です。また、キャッシュアウト型であっても、買い手に会社を適切に引き継ぎ、従業員や取引先に悪影響を及ぼさないような配慮が求められます。

会社売却のよくある誤解(倒産・廃業との違い)

「会社を売る=倒産や廃業」や「誰かに乗っ取られる」といった誤解も少なくありません。しかし、会社売却は法的にも整ったプロセスであり、あくまで合意に基づく取引です。

- 倒産:債務超過や支払不能に起因するもので、法的整理または私的整理によって対応します。

- 廃業:経営者が自らの意思で事業を停止し、会社を解散させることを指します。

- 会社売却:経営権を譲渡して存続・発展を目指します。

倒産や廃業の場合、従業員の雇用は失われますが、会社売却の場合、手続きを正しく進めれば、従業員の雇用を守りながら会社の未来を存続することができます。

会社売却の種類とスキーム

一口に会社を売ると言っても、会社売却の方法にはいくつかの種類があります。売却対象や目的によって、適切なスキームを選ぶことが、売却を成功させる第一歩です。

会社売却の種類

会社売却には、親族への売却、役員や従業員によるMBOやEBO、そして第三者へのM&Aといったさまざまな手法があります。

親族への売却

親族に事業承継を行う場合、贈与や相続といった手法が一般的であるものの、会社売却を選択するケースも見受けられます。親族へ売却する方法では、経営理念や企業文化を維持しやすいというメリットがあります。親族への売却は、経営者が築いてきた人間関係や信頼を途絶えさせずに済むため、従業員や取引先にとっても安心材料となります。

ただし、親族への売却を行う際には、適正な価格での売却が求められます。親族間での売却価格が相場よりも低すぎる場合、他の親族や株主からの不満を招く可能性があります。そのため、第三者の専門家に評価を依頼し、公平な価格設定を行うことが重要です。

役員や従業員への売却(MBO・EBO)

MBOは、現在の経営陣が外部資金を活用しながら会社を買収する形式で、経営の安定性や方向性の維持が期待されます。一方、EBOは従業員が主体となり会社を買収する方法で、従業員のモチベーション向上や企業文化の継承に役立ちます。

MBOやEBOは、外部に売却する場合に比べて会社の方針や企業文化を大きく変更する必要がないため、従業員や取引先への影響が少ない点が利点ですが、買収資金の調達や買収後の経営計画策定など、事前の準備と綿密な計画が必要不可欠です。

第三者への売却(M&A)

第三者への売却、いわゆるM&Aは、後継者が見つからない場合や、オーナーが引退を考えている場合に、企業の存続と成長を確保する手段として活用されます。M&Aでは、通常、買収者が企業の株式や資産を購入することで所有権を取得します。

M&Aの手法には、株式譲渡や事業譲渡、合併などさまざまな形があります。それぞれの手法には、法的な手続きや税務上の留意点がありますので、専門家のアドバイスを受けて進めることが重要です。M&Aを成功させるためには、適切な買収候補者の選定や、企業価値の適正な評価、そして交渉力が求められます。

会社売却と事業売却の違い|株式譲渡と事業譲渡

会社売却と事業売却は混合されがちですが、対象資産や手続きに違いがあります。

会社売却(株式譲渡)

会社売却は、通常「株式譲渡」によって行われ、企業のオーナーシップを株主から買い手に移すことを意味します。これにより、会社の資産や経営権が買い手に移行します。株式譲渡は、企業の法人格をそのまま維持しつつ、所有権だけを移転するため、従業員や取引先への影響が比較的少ないことも多いです。

事業売却(事業譲渡)

事業売却は「事業譲渡」として知られ、特定の事業部門や資産を売却することを指します。事業譲渡では、売却対象の事業資産のみが移転され、会社自体は存続します。

この方法は、必要な資産、契約、顧客リスト、知的財産権などを選択的に売却できるため、会社全体を売却するリスクを避けつつ、特定の事業価値を最大化することが可能です。しかし、事業譲渡は法的手続きが複雑であり、個々の資産や契約の移転に伴う手続きが必要となります。

| 項目 | 会社売却(株式譲渡) | 事業売却(事業譲渡) |

| 特徴 | オーナー(株主)が保有している株式を買い手に譲渡する方法 会社そのもの(法人)は変わらず、経営権だけが移転する | 会社の一部または全部の事業資産・権利を売却する方法 法人は残るが、事業運営は買い手側に移る |

| メリット | 手続きが比較的シンプル 取引先や従業員との契約をそのまま継続できる | 引き継ぐ資産・負債を選べるためリスクを限定できる |

| デメリット | 簿外債務や訴訟リスクも含めて承継される | 契約や許認可の個別移転が必要で手間が多い |

一般的には中小企業のオーナーが経営から引退する場合、会社売却(株式譲渡)が選ばれることが多いです。ただし、目的や状況に応じて異なるため、適切な方法を選択することが大切です。

100%売却と一部売却(出資・資本提携)の違い

会社売却は「すべてを手放す」だけではありません。出資や資本提携による一部売却という選択肢もあります。

- 100%売却:経営権を引き継いで引退する。ただし、売却後も経営に関与するケースもある(キャッシュアウト型)。

- 一部売却:企業が株式の一部を第三者に売却し、資本パートナーを得ることで資金調達や事業の拡大を目指しつつ、経営への関与を一定程度維持する(共同経営型)。

一部売却は、将来的に100%売却を見据えて段階的に進める上でも有効です。これにより、経営権を徐々に移譲しながら、事業の成長を続けることが可能になります。

会社形態による売却の違い

会社の形態によって、売却の手続きや影響は大きく異なります。ここでは、株式会社、合同会社、有限会社の売却について、それぞれの特徴や違いを紹介します。

株式会社の売却

株式会社の会社売却では、株式譲渡が一般的です。株式譲渡とは、買い手に株式を売却することで、経営権を移転する方法です。株式譲渡の際には、通常、取締役会または株主総会での承認が必要となります。承認後、買い手との間で株式譲渡契約を締結し、株主名簿の書換を行います。

合同会社の売却

合同会社の場合、社員(出資者)の持分を売却する持分譲渡を行います。合同会社は出資者全員の合意が必要であり、株式会社に比べて手続きが複雑になることもあります。また、持分の評価が難しく、売却条件の交渉に時間がかかる場合があります。そのため、株式会社に変更した上で株式譲渡が行われるケースもあります。

特例有限会社の売却

特例有限会社は、会社法の施行後も有限会社として存続している会社です。特例有限会社は株式会社の一形態に位置づけられますが、株式に譲渡制限があるため、原則として株主総会の普通決議で承認が必要です。承認後は株式会社の売却と同じく、契約締結と株主名簿の書換を行います。

| 株式会社 | 合同会社 | 特例有限会社 | |

| 売却方法 | 株式譲渡 | 持分譲渡 | 株式譲渡 |

| 必要な同意 | 取締役会または株主総会での承認 | 出資者全員の合意 | 株主総会での承認 |

| 補足 | 手続きが比較的スムーズに進むことが多い | 手続きが複雑であり、事業譲渡または株式会社に変更しての株式譲渡を選択することもある | 株式譲渡制限がある |

これらの会社形態の違いを理解し、各形態に適した売却戦略を立てることが重要です。法的および財務的な観点からも検討を行い、適切な手法を選択することで、スムーズな売却を実現することができます。売却時には信頼できる専門家の助けを借りることが取引を成功させる鍵となります。

中小企業の売却でよく使われるスキーム

- 株式譲渡(全株)+経営者の引退

- 株式譲渡(一部)+役員として数年残る

- 事業譲渡+会社清算 or 他事業継続

- 第三者割当増資による資本参加(資金調達型M&A)

子会社を売却する際のスキーム

子会社の売却は、親会社の戦略的な決定によって行われることが一般的です。売却方法としては、株式譲渡や事業譲渡が主に利用されます。

株式譲渡の場合、親会社が保有する子会社の株式を第三者に譲渡することで、経営権を移行します。これにより、子会社は新たな所有者の下で運営されることになります。

一方、事業譲渡の場合は、子会社の特定の事業を売却する形を取り、これは通常、個別の資産や負債の移転を伴います。事業譲渡は、特定の事業部門を切り離し、売却する際に適しています。ただし、事業譲渡は、株式譲渡に比べて法的手続きが複雑になることがあるため、事前の準備と専門家のサポートが重要です。

会社売却を成功させるためには、目的と会社形態、どのスキームが効果的であるかを慎重に判断し、適切な戦略を立てることが大切です。専門家の助言を受けながら、各会社形態に応じた適切な企業価値評価やリスク分析を行い、戦略的なアプローチが求められます。

会社売却の手順は?手続きの流れと期間を詳しく解説

会社売却は、一日二日で終わる話ではありません。準備からクロージング(取引完了)までには半年〜1年程度かかるのが一般的であり、それぞれのステップで専門的な判断や書類対応が求められます。

ここでは、M&A仲介会社に依頼した場合の標準的な流れと、各フェーズにかかる期間の目安を紹介します。

初回相談・企業評価

まずはM&A仲介会社や専門家への無料相談からスタートします。

- 経営者の意向ヒアリング(売却理由・希望条件など)

- 会社概要・財務データの提供

- 簡易的な企業価値の算定(バリュエーション)

■期間目安:一般的には1週間〜1ヶ月程度

この時点では「本当に売るべきかどうか」を含めて、選択肢を整理する段階です。ただし、上記期間は企業規模やデータの整備状況に応じて異なります。

買い手探索・交渉・基本合意

アドバイザリー契約締結後、仲介会社が買い手候補を探し、交渉を進めていきます。

- 買い手リストの作成・打診(匿名情報)

- 秘密保持契約(NDA)締結後に企業概要書(IM)を開示

- 買い手と面談・条件交渉

- 条件に合意すれば、基本合意書(LOI/MOU)を締結

■期間目安:2ヶ月〜4ヶ月程度

最も工数がかかるフェーズですが、買い手との相性と交渉バランスが重要なポイントになります。

デューデリジェンス・最終契約・クロージング

基本合意後、買い手側が本格的な「デューデリジェンス(買収監査)」を実施し、最終条件を詰めていきます。

- 財務・法務・税務などの詳細調査

- 調査結果を踏まえた最終条件の調整

- 最終契約書(株式譲渡契約等)の締結

- クロージング(資金の受渡し・株式の移転)

■期間目安:1.5ヶ月〜3ヶ月程度

この期間は、トラブルの芽を摘み、契約を安全に進める実務力が問われるフェーズです。

売却完了までにかかる平均期間

多くの中小企業M&Aでは、初回相談からクロージングまで約6〜12ヶ月が目安です。ただし、以下の要因で期間が前後することがあります。

- 希望条件の厳しさ(価格・相手のタイプなど)

- 買い手の見つかりやすさ(人気業種かどうか)

- 社内・社外関係者の調整難易度

- 契約・許認可などの手続き複雑性

成功のためには、時間的な余裕を持って早めに動き出すことが非常に重要です。

会社売却のメリット・デメリット

会社売却は、経営者にとって人生レベルの大きな意思決定です。そのため、メリットだけでなくデメリットや注意点も理解した上で判断することが重要です。ここでは、売却の代表的なメリットとデメリット、そして売却後に起こりうる変化をまとめて解説します。

会社売却のメリット

会社売却の主なメリットとして以下が挙げられます。

1. まとまった資金を得られる

会社を売却することで、経営者は自らが保有する株式の対価として資金を獲得できます。この資金は、引退後の生活資金や次の事業資金に活用することが可能です。

2. 事業を存続できる

廃業とは異なり、買い手が事業を引き継ぐことで、顧客との関係やブランドが残るというメリットがあります。

3. 従業員の雇用が守られる

信頼できる買い手を選ぶことで、従業員の働く環境や雇用条件を継続できるケースが多く、経営者としての責任を果たすことにもつながります。

会社売却のデメリット

会社売却の主なデメリットとして以下が挙げられます。

1. 売却活動中の情報管理リスク

売却の意向が社内外に漏れると、従業員の不安や取引先からの信用低下につながる可能性があります。

対策としては、秘密保持契約(NDA)の徹底や情報開示のタイミング管理が必要です。

2. 経営権を手放すことへの心理的負担

会社を売却すると、オーナー経営者としての意思決定権は基本的に失われます。場合によっては、売却後も一定期間残る契約(経営アドバイザーなど)が求められることもあります。

3. 売却条件に制限があることがある

希望条件をすべて満たす買い手が現れるとは限らず、価格・雇用・譲渡時期などの譲歩が必要になるケースもあります。

会社売却を検討する際には、これらのメリット・デメリットを理解し、必要に応じて対策を行うことでリスクを抑えながら取引を進めることが可能になります。

会社売却のタイミング

会社売却は決して「経営に失敗した人が行う苦渋の決断」だけではありません。実際には、事業承継や戦略的な判断などさまざまな理由で会社売却が行われています。

会社売却を検討する主なタイミングは以下の通りです。

- 会社の業績ピーク時:企業価値が最大化され、高い売却価格を期待できる。

- 業界全体の動向と景気変動:市場が好調であれば、買い手が多く、有利な条件での売却が可能。

- 経営者のライフステージとビジョンの変化:引退や新しい事業への挑戦を考えるタイミング。

- 資金調達やリスク軽減の必要性:資金が必要なときや、経営リスクを軽減したいとき。

- 競合他社の動向と新しい規制の影響:業界の競争激化や新規法律の施行によるリスク回避。

- 外部の専門家やアドバイザーの意見:客観的な判断を得るために専門家の知識を活用。

目的と状況に応じて最適なタイミングで売却を行うことで、買い手とのシナジー効果や高値での取引が期待できます。利益を最大化できる時期を見定めることが、会社売却の第一歩です。

会社売却を行う理由

会社を売却する理由として、代表的なものは以下の通りです。

後継者不在や高齢化による事業承継

日本の中小企業経営者の高齢化が進む中、「子どもが継がない」「社内に適任者がいない」といった理由から、第三者への承継手段としての売却が増えています。

- 60代・70代の経営者が多い業界では、廃業かM&Aの選択が重要な課題。

- 親族内承継や従業員承継が難しい場合、第三者への売却が有力な選択肢です。

会社を「たたむ」のではなく、「次世代に託す」ためのM&Aとして、会社売却は大きな価値を持ちます。

選択と集中による撤退・再編

近年は、企業の成長戦略として「本業に集中するために一部事業を売却する」ケースも増えています。

- 複数事業を展開しているが、リソースを集約したいと考えている。

- 赤字ではないが、将来的な成長性を見込めない場合もある。

- 売却によって資金を調達し、新規事業に投資したい。

特に、ベンチャー企業や中堅企業において、成長戦略と撤退戦略を組み合わせたM&A戦略は、資源の効率的活用や市場環境への柔軟な対応を目的に一般化しつつあります。

成長のための資本・パートナー獲得

会社をさらに成長させるために、大手企業やファンドなどと資本関係を結ぶ“戦略的売却”というケースもあります。

- 売却により資金力やブランド力を取り入れ、スケールアップを目指す。

- 自社単独では困難なエリア展開や商品開発を加速させる。

- マネジメント体制を強化し、持続可能な成長基盤を築く。

このようなM&Aは「売却」というよりも、「提携」や「合併」に近いイメージで進むこともあります。このように、会社売却は後ろ向きな撤退手段ではなく、状況に応じた“経営戦略”として選ばれているのです。

会社売却後の人生はどうなる?株主や従業員への影響にも注意

会社売却後、経営者はオーナー・代表という肩書を通常離れることになります(ただし、売却条件によっては経営者が引き続き役職に留まることもあります)。

一見自由になったように見えても、これまでの役割ややりがいを喪失し、虚無感を覚える方も少なくありません。

- セカンドキャリアにどう向き合うか

- 新たな仕事・活動の計画を立てているか

- 売却後に一定期間、経営補佐として残る意思はあるか

「売ったあと」の人生設計も含めて、長期的な視点でM&Aを検討することが大切です。

会社を売却した後の株主への影響

会社売却後、株主にはさまざまな影響が及ぶ可能性があります。まず、会社の売却によって得られる利益が配当として株主に分配される場合があります。これは特に、株式譲渡や事業譲渡によって会社の財務状況が改善した場合に期待できる利益です。しかし、新しい経営陣の下での会社の戦略や方針の変更により、株主の期待する配当が得られないことも考えられます。

また、会社売却により株式の価値が変動することもあります。買収提案が発表された時点で株価が上昇することもありますが、売却完了後には新たな経営陣の実力や市場の反応により株価が下落するリスクもあります。特に、売却先の企業とのシナジーが期待される場合には、長期的に株価がプラスに働く可能性もあるため、投資家は売却後の企業のビジョンや戦略を慎重に評価する必要があります。

さらに、株主構成が変わることで、企業のガバナンスに影響を及ぼす場合もあります。新たな主要株主が経営方針に強く関与することになれば、株主総会での意思決定において以前とは異なる動きが見られる可能性があります。このような変化は、特に大株主の場合には顕著であり、少数株主にとっては経営の透明性や情報開示の頻度が影響を受けることにもつながります。

最後に、税制上の影響も無視できません。株主が売却によって得た利益に対しては、税金が課されることがあります。これにより、手元に残る利益が減少する可能性があるため、税金対策を講じることも重要です。全体として、会社売却後の株主への影響は多岐にわたるため、事前に十分な情報収集と分析が求められます。

会社を売却した後の社員や従業員の雇用体制

会社売却後の社員や従業員の雇用に関しては、買収先の方針や企業文化に大きく左右されるため、その行方は売却交渉の重要なポイントとなります。買収先が従業員の雇用を維持することを前提としている場合もあれば、業務の効率化を目的に人員削減を検討するケースもあります。

株式譲渡の場合

株式譲渡で会社を売却する場合は、会社の所有者が変わるだけで法人としての存続はそのままです。そのため、従業員の雇用契約や労働条件は基本的に変更されることなく継続されます。しかし、新しい経営者の方針によっては、組織改革や人員配置の見直しが行われることもあります。

事業譲渡の場合

事業譲渡で会社を売る場合は、特定の事業部門や資産が別の会社に移行するため、従業員は新しい雇用主の下で働くことになります。この場合、従業員の雇用条件や契約は新しい雇用主と再交渉する必要があることが多く、雇用の継続が保証されるわけではありません。新しい会社が従業員を引き継ぐ際には、条件の変更や再配置が行われる可能性があります。

従業員の雇用維持を重視する企業は、優れたスキルや経験を持つ人材を確保するために、既存の雇用条件を改善したり、キャリアアップの機会を提供したりすることが多いです。一方で、業務の重複を解消するために特定の部署の統合や閉鎖が行われる場合もあります。売却交渉の段階で、従業員の雇用に関する具体的な条件を明確にすることは、買収先と売却元双方にとって重要です。

さらに、従業員の不安を和らげるためには、透明性のあるコミュニケーションも不可欠です。従業員への適切な説明やサポートを行うことで、売却後のスムーズな移行を図ることができます。このように、会社売却後の従業員の雇用については、事前の調整と双方の理解が不可欠であり、それが企業全体の安定と発展につながります。

会社売却の価格相場と価値算定の方法

「会社を売るといくらになるのか?」というのは、経営者が最も気になるポイントの一つです。しかし、会社の価値は一律ではなく、業種・収益力・成長性など多くの要素が絡み合って決まります。

ここでは、会社の価値の測り方(バリュエーション手法)や、業界ごとの相場感をわかりやすく解説します。

企業価値の評価方法(EBITDA倍率、純資産法など)

会社の評価(バリュエーション)には複数の手法がありますが、中小企業M&Aでよく使われるのは次の3つです。

1. EBITDA倍率法

- EBITDAに倍率(8〜10倍程度)をかけて算出

- 主に黒字企業・成長企業の企業価値を算定する際に利用される。特に、財務的な安定性や収益性が見込まれる企業で有効。

■例:EBITDAが3,000万円、倍率4倍 → 企業価値=1億2,000万円

EV/EBITDA倍率の平均は8~10倍とされていますが、業種によって異なります。

2. 純資産法

- 貸借対照表上の純資産(資産−負債)を基準に算定

- 業績が安定していない企業や、保有資産の価値が重要視される資産型ビジネスの企業価値評価に活用される。特に、収益力を評価するのが難しい場合や、純資産の価値が企業の価値を大きく左右する場合に有効。

「今ある価値」をベースにした保守的な評価といえます。

3. DCF法(将来キャッシュフロー割引)

- 将来の利益予測から企業価値を算出する方法

- 一定規模以上の会社や、買い手がファンド・上場企業の場合に使用

中小企業では実務負担が大きいため、利用頻度は限定的です。

業種・規模別の参考相場

業界によってM&Aの評価水準には差があります。以下はあくまで一般的な目安です。

| 業種 | EBITDA倍率の目安 |

| IT・SaaS | 5〜10倍 |

| 製造業(部品・金属) | 3〜6倍 |

| 飲食・小売 | 2〜4倍 |

| 医療・介護 | 5〜7倍 |

| 建設・設備 | 2〜3倍 |

同じ業種でも「営業利益の安定性」「取引先の質」「人材の定着度」などにより大きく変動します。

買い手の視点で見た価格の決まり方

買い手は単に「数字」だけでなく、以下のような観点で買収価値を評価します。

- シナジー効果が見込めるか(顧客・地域・技術の補完性)

- 組織体制が整っているか(属人化リスクの有無)

- 今後の成長余地があるか(営業力・新規展開の可能性)

つまり、将来性やリスクの程度が価格を左右するということです。

会社売却時に発生する税金と対策

会社を売却して得た対価には、当然ながら税金がかかります。特に、売却益に対する課税は想定より大きくなることもあり、事前に仕組みを理解しておくことが重要です。

ここでは、会社売却時に発生する代表的な税金の種類と、その対策について解説します。

譲渡所得税の基礎

会社売却で得た利益(譲渡益)のうち、株式売却による利益に対して「譲渡所得税」が課税されます。対象は、主にオーナー経営者が保有する株式の売却益です。

【課税対象の計算式】

売却価格 −(取得費+譲渡にかかった費用)= 譲渡所得

この譲渡所得に対して、

- 所得税:15%

- 住民税:5%

- 復興特別所得税:0.315%

合計で約20.315%の税金がかかります。

■ 例:1億円で会社を売却し、取得費が1,000万円だった場合、課税対象は9,000万円 → 税額は約1,828万円。

株式譲渡と事業譲渡の税務の違い

事業譲渡を選んだ場合、譲渡する法人では譲渡益が法人の課税所得として計上され、法人税が課されます。一方で、譲受する法人は取得した資産の評価額を基に、減価償却費や将来の税務処理を行うことになります。

| 比較項目 | 株式譲渡 | 事業譲渡 |

| 課税対象 | 個人の株式売却益 | 会社の法人所得 |

| 税率 | 約20%(個人) | 約30〜35%(法人) |

| 節税のしやすさ | 高い(譲渡時期の調整など) | 低め(経費計上の幅に制限。ただし、譲渡する資産の種類や評価額の設定によって税務効果に差が生じる場合があり) |

売却形態を選ぶ際は、税務面の影響も含めて慎重に比較する必要があります。

会社売却で税負担を抑える事前対策例

- 取得費の証明書類をしっかり保管する

→ 証券会社の残高報告書、出資契約書など - 相続対策・贈与対策と組み合わせる

→ 相続税対策として、売却前に資産移転を検討するケースも - 税理士・M&A専門家に早めに相談する

→ 節税の可否や効果的な売却スキームの提案が可能

「売ってから慌てる」のではなく、「売る前に備える」ことで大きく手取りが変わるのがM&Aの税務です。

会社売却で失敗しないための注意点

会社売却は、経営者にとって一世一代の決断です。しかし現実には、「価格に納得できなかった」「売却後にトラブルが発生した」といった失敗事例も少なくありません。

ここでは、M&Aを安全かつ納得感のある形で完了するために、売却時に注意すべきポイントを整理します。

情報管理と従業員への配慮

売却活動中の情報漏洩リスクには細心の注意が必要です。

- 社内に噂が広がると、従業員の不安やモチベーション低下につながる

- 取引先に知られると、信用不安や契約解消のリスクがある

【対策】

- 買い手候補とは秘密保持契約(NDA)を締結

- 情報開示は「段階的・最小限」に

- 社員への告知は「最終契約直前または直後」が一般的

買い手とのミスマッチを防ぐポイント

買い手と経営方針・企業文化が合わないと、売却後に従業員の離職や顧客離れが発生する可能性があります。単に「高値をつけてくれた」だけでなく、事業への理解があるか、雇用維持の意志があるか、シナジーを発揮できる体制か、を見極めることが大切です。

【対策】

- 面談時に買い手の経営姿勢やPMI(統合プロセス)への考え方を確認

- 担当者との相性やコミュニケーションの質も判断材料に

売却条件の見極め

「売却=価格」というイメージがありますが、大切なのは“誰にどう引き継ぐか”という総合的なバランスです。高く買い取ってくれるからと価格だけで判断してしまうと、企業文化が引き継がれない可能性もあり、総合的な判断が大切です。

- 一時的な高額提示に惑わされず、支払い条件や買収後の体制も確認

- 分割払い/後払いなど、支払いスキームにも注意

【対策】

- 契約前に「条件表(タームシート)」を明確化

- 法務・会計の専門家と契約書を慎重に精査

失敗を防ぐポイントは、「専門家と二人三脚で進めること」です。独断では見落としや判断ミスが起こりやすく、後悔につながるリスクも高まります。

会社売却の相談はどこがいい?相談先一覧

会社売却を成功させるためには、適切な相談先を選ぶことが非常に重要です。以下に、会社売却時に頼りになる主な相談先を紹介し、それぞれの役割を解説します。

M&A仲介会社・FA

M&A仲介会社やFA(フィナンシャルアドバイザー)は、会社売却を成功に導くための重要なパートナーです。これらの専門家は、企業の売買に関する豊富な知識と経験を持ち、売却プロセス全体をサポートしてくれます。

M&A仲介会社は、売却先企業の探索から交渉、契約締結まで、あらゆるステップで企業のオーナーを支援します。特に、適切な買い手を見つけることや、企業価値を最大化するための戦略を練ることに長けています。一方、FAは、資本市場や財務に関する深い知識を活かし、企業の資産価値を正確に評価し、売却プロセスの各フェーズで経営者に有益なアドバイスを提供します。

弁護士、税理士、会計士

会社売却を進める際には、法務・税務・会計の専門家である弁護士、税理士、会計士への相談が欠かせません。これらの専門家は、複雑な手続きや税金の問題をクリアにし、トラブルを未然に防ぐための重要なパートナーです。

弁護士:契約書の作成・チェック、法的リスクの評価、紛争予防や解決が主な役割です。会社売却においては、株式譲渡契約書や秘密保持契約(NDA)の作成・確認が特に重要です。適切な契約内容でリスクを最小化し、後々のトラブルを防ぎます。

税理士:売却に伴う税負担のシミュレーションや節税対策、譲渡所得税や法人税の計算支援を行います。売却形態によって税務上の扱いが異なるため、最適なスキーム設計に欠かせません。税金の負担を抑えるための具体的なアドバイスが得られます。

会計士:財務状況の確認や企業価値評価、デューデリジェンスのサポートを担当します。正確な財務情報の提供と分析により、買い手との交渉や価格決定に役立ちます。透明性の高い財務資料は、信頼性の向上につながります。

金融機関

会社売却を検討する際、金融機関は重要な相談先の一つです。金融機関は単に資金調達の場というだけでなく、売却に伴う資金の管理、融資の提案、さらには売却後の資金計画の相談など、幅広いサポートを提供します。

会社売却は資金の流れが大きく変わる局面であり、金融機関と早期に連携を取ることで、資金運用をスムーズに進められます。また、金融機関は売却後の資金計画や運用、さらには次の事業への融資についても有益なアドバイスを提供します。

ただし、金融機関との相談にあたっては、売却のタイミングや資金の用途を具体的に整理しておくことが重要です。漠然とした相談では適切な提案が受けにくいため、事前に準備をしてから訪問することをおすすめします。

商工会議所

会社売却を検討する際、商工会議所は地域に根ざした中小企業支援の拠点として重要な相談先の一つです。特に、これから会社売却の手続きを始める経営者にとって、初期段階での相談や情報収集に適した場所と言えます。

商工会議所では、会社売却に関する基本的な相談や、売却に伴う手続きの概要、地域の経済動向や市場環境の情報提供など、幅広いサービスを提供しています。商工会議所の相談を利用するメリットは、地元の実情に精通した支援が受けられる点です。

地域の経営者ネットワークや行政機関との連携を通じて、必要な情報やサービスをワンストップで提供してもらえることが多いです。また、相談は無料または低料金で行われることが一般的なため、気軽に相談できる環境が整っています。

これらの相談先を活用し、しっかりとした準備を行うことで、会社売却を成功に導くことができます。それぞれの役割を理解し、自分のニーズや状況に応じて相談先を慎重に選んでください。

会社売却で後悔しない!信頼できるM&A仲介会社の選び方

会社売却を成功に導くカギは、どのM&A仲介会社に依頼するかにかかっています。仲介会社によって「対応の質」や「交渉力」「成約率」は異なり、パートナー選びを間違えると後悔につながりかねません。

ここでは、M&Aが初めてでも安心して任せられる仲介会社の選び方を3つの視点から解説します。

実績・業界知見・対応力の見極め方

まず確認すべきは、その会社が自社と似た業種・規模のM&Aをどれだけ手がけているかです。

- 過去の成約事例(同業・同地域・同規模など)

- 得意とする業界・領域(例:製造業特化・医療介護に強いなど)

- 担当者のM&A経験年数と実績件数(目安は10件以上)

特に中小企業のM&Aでは、大手よりも“地域や業界に強い中堅仲介会社”のほうが成果を出しやすいケースも多くあります。

手数料体系と進行サポートの内容

手数料の「安さ」だけでなく、支援の中身が明確かどうかも重視すべきポイントです。

- 着手金・中間報酬・成功報酬の有無と金額

- 契約書の作成支援・買い手探索の方法・交渉サポートの範囲

- クロージング後のPMIの有無

手数料の構成が不透明だったり、過剰な報酬を求めたりする会社は避けましょう。明朗な説明があり、“何に対していくらかかるか”を明示してくれる会社が理想です。

M&Aは“売って終わり”ではありません。経営者の人生設計に寄り添ってくれる仲介会社かどうかは、極めて大きな差別化要素となります。信頼できる仲介会社は、経営者の不安や疑問に対して、丁寧かつ現実的な提案ができる存在です。中小企業の事情に精通したパートナーを選ぶことが、安心・安全な売却への第一歩となります。

まとめ

本記事では、「会社売却とは何か」から始まり、スキームの違いや流れ、価格・税金・注意点・仲介会社の選び方まで、網羅的にご紹介しました。会社売却は、決して「失敗」や「後退」ではありません。むしろ、事業や従業員、そしてお客様との関係を未来に残すための、極めて前向きな経営判断です。

M&Aロイヤルアドバイザリーでは、中小企業の経営者の想いに寄り添い、単なる売却ではなく“未来を託すM&A”を支援しています。M&Aや事業承継に関するご相談はM&Aロイヤルアドバイザリーにご相談ください。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。