投資ファンドのM&A・買収事例12選!2025年最新動向

着手金・中間金無料 完全成功報酬型

投資ファンドはM&A市場で重要な役割を果たしており、企業の成長や再編のための主要な手段となっています。特に、近年では一般的なファンドによる買収だけでなく、中小企業の事業承継問題に対処するために事業承継ファンドの活用が注目されています。事業承継ファンドは、後継者不足に悩む企業に対し、事業の継続と成長を支援することで、地域経済の活性化にも寄与しています。

本記事では、投資ファンドの最新動向やファンドの種類と特徴、投資ファンドと事業承継ファンドの違いについて詳しく解説します。また、投資ファンドを利用したM&Aのメリットや注意点を、具体的な買収事例を交えながら紹介します。これにより、企業がどのようにファンドによるM&Aを活用して事業の成長や承継を実現しているのかを理解することができるでしょう。

目次

投資ファンドによるM&A・買収事例

投資ファンドによるM&Aは、企業の成長や市場シェア拡大を図るために積極的に行われています。ファンドが成長中のスタートアップ企業を買収し、既存のポートフォリオ企業と統合することで、シナジーを創出し市場競争力を高める戦略が取られています。このような買収は、単なる資産の取得に留まらず、企業の長期的な成長を見据えた重要な戦略の一部です。

ここでは投資ファンドによるM&A・買収事例を紹介します。

買収事例1:サクセッション1号投資事業有限責任組合×特研工業

- 特研工業

- 鳥取県

- 未上場

- 建設業界

- サクセッション1号投資事業有限責任組合

- 東京都

- 未上場

- その他金融業界

AJキャピタル株式会社は、事業承継ファンド「サクセッション 1 号投資事業有限責任組合」を通じて、2022年12月26日に株式会社特研工業の経営権を取得しました。

AJキャピタルは、株式会社あおぞら銀行と日本アジア投資株式会社(JAIC)によって共同設立されたファンド運営会社です。今回の買収は、サクセッション 1 号投資事業有限責任組合における第8号案件となります。

特研工業は、鳥取県米子市に本社を構える1985年設立の工事会社です。主に道路舗装や河川改修などの公共土木工事、また公共・民間建築工事の外構工事や太陽光パネルの基礎工事を手掛けています。特研工業は高い施工能力を持ち、防衛省、鳥取県、米子市からA評価という高い評価を受けています。

今回の事業承継投資により、AJキャピタルは特研工業が抱える課題に対して、内部管理体制の構築や人員強化を進めるとともに、あおぞら銀行およびJAICの顧客基盤を活用した支援を行い、次世代への円滑な事業承継を図る方針です。

買収事例2:アドバンテッジパートナーズ×ネットジャパン

- ネットジャパン

- 東京都

- 未上場

- 貴金属地金・宝飾品等の売買

- アドバンテッジパートナーズ

- 東京都

- 未上場

- その他金融業界

株式会社アドバンテッジパートナーズは自社ファンド(APファンド)を通じて、2022年10月に株式会社ネットジャパンへの投資を実行しました。

ネットジャパンは1995年に設立し、貴金属・宝飾品・ブランド時計などを仕入れ、国内外へ販売を行う二次流通事業を展開している会社であり、APファンドは今回の買収を通じてネットジャパンの経営基盤の強化を支援していきます。

買収事例3:日本投資ファンド×三興商事

- 三興商事

- 東京都

- 未上場

- エンジニアリング商社

- 日本投資ファンド

- 東京都

- 東証未上場

- その他金融業界

株式会社日本投資ファンドが運営する「日本投資ファンド第1号投資事業有限責任組合」は、2022年10月に三興商事株式会社と資本提携を行ったことを発表しました。

日本投資ファンドは株式会社日本M&Aセンターホールディングスと株式会社日本政策投資銀行(DBJ)が共同設立したファンド運営会社です。また、三興商事は建材の提案・仕入れから施工管理まで行う、創業から50年以上の歴史を持つ建材会社です。

今回の資本提携により、日本投資ファンドは三興商事の財務面・労務面の管理強化、営業効率の向上、関東・中部への展開を目指し、専門性の高いサービスをより多くの顧客へ提供していきます。

参考:日本投資ファンドによる三興商事(株)との戦略的資本提携について

買収事例4:クレアシオン・キャピタル×ヴィスト

- ヴィスト

- 石川県

- 未上場

- サービス業界

- クレアシオン・キャピタル

- 東京都

- 未上場

- その他金融業界

クレアシオン・キャピタル株式会社は自社が運営するファンドが出資するKXホールディングス(KXHD)を通じて、ヴィスト株式会社への資本参加を実施したことを発表しました。

ヴィストは、北陸地方で児童発達支援や放課後等デイサービス、就労移行・就労継続支援など、計15の施設を運営し、職場見学やビジネスマナー研修を通じた実践的な支援を行っています。これにより、利用者の強みに寄り添ったオーダーメイドの支援を実現し、高い就職率と定着率を誇っています。

また、KXHDは、障害のある方への支援を目的に設立された福祉事業集団の持株会社であり、未就学児から成人まで、療育から就労支援に至る幅広いサービスを展開しており、今後はM&Aや経営資源を活用して事業の拡大を目指し、最終的にはIPOを見据えています。

クレアシオン・キャピタルは、ヴィストの持つ特性をKXHDの事業に生かし、シナジーを発揮させることで、さらなる事業の成長を加速させることを期待しています。

買収事例5:地域ヘルスケア連携基盤×高橋薬局

- 高橋薬局

- 静岡県

- 未上場

- その他小売業界

- 地域ヘルスケア連携基盤

- 東京都

- 未上場

- その他金融業界

株式会社地域ヘルスケア連携基盤(CHCP)は2022年7月、グループ会社を通じて有限会社高橋薬局を買収しました。

CHCPは投資ファンドであるユニゾン・キャピタルの設立会社であり、全国156店舗以上の調剤薬局への支援を行っています。CHCPグループは地域医療モデルの主体である調剤薬局を支援し、シナジーを発揮することで、地域に根差した新たなヘルスケアサービスの構築を進めています。

買収事例6:J-STAR×小島水産

- 小島水産

- 高知県

- 未上場

- その他販売・卸業界

- J-STAR

- 東京都

- 未上場

- その他金融業界

J-STAR株式会社が投資関連サービスを提供するファンドを通じて、株式会社小島水産に資本参加いたしました。

小島水産は、高知県須崎市を拠点に、養殖事業者への飼料販売や養殖魚の販売・加工・輸送を手掛けており、地域の海の恵みを最大限に活かした事業展開を行っています。

J-STARは2006年に設立されたPEファンドであり、投資を通じて日本の中堅・中小企業の課題解決を支援しています。

買収事例7:野村キャピタル・パートナーズ×レスプリ

- レスプリ

- 東京都

- 未上場

- その他小売業界

- 野村キャピタル・パートナーズ

- 東京都

- 未上場

- その他金融業界

野村キャピタル・パートナーズ株式会社は2022年6月、運営ファンド「野村キャピタル・パートナーズ第一号投資事業有限責任組合」を通じ、株式会社レスプリと資本提携しました。なお、この提携を機にレスプリは社名を「リップス」に変更しています。

リップスはヘアケア・メンズコスメの開発・販売やヘアサロンのフランチャイズ事業を手掛けている会社であり、野村キャピタル・パートナーズはグループのネットワークを生かし、リップルの事業成長を支援していきます。

買収事例8:日本産業推進機構×クラフツ

- クラフツ

- 東京都

- 未上場

- 包装業界

- 日本産業推進機構運営ファンド

- 東京都

- 未上場

- その他金融業界

日本産業推進機構グループ(NSSK)は2022年6月、NSSKが運営するファンドを通じて、クラフツ株式会社と資本業務提携を行いました。

クラフツは日本に4拠点、タイに2拠点の工場を持つ軟包装パッケージの製造・販売を行う企業です。NSSKは、クラフツがこれまでに築き上げてきた事業基盤を生かしつつ、独自の経営支援と国内外のネットワークを活用・提供することで、日本及びタイにおける更なる事業成長のための施策を実行していくとのことです。

買収事例9:マーキュリア日本産業成長支援2号投資事業有限責任組合×ミューチュアル

- ミューチュアル

- 大阪府

- 東証スタンダード

- 機械業界

- マーキュリア日本産業成長支援2号投資事業有限責任組合

- 東京都

- 未上場

- その他金融業界

株式会社マーキュリアインベストメントは投資ファンド「マーキュリア日本産業成長支援2号投資事業有限責任組合」が株式を保有する株式会社エムズを通じて、株式会社ミューチュアルのTOB(公開買付け)を実施しました。2022年7月14日にTOBが成立し、ミューチュアルは2022年8月29日に上場廃止しています。

ミューチュアルは医薬品、化粧品、食品向けの製造装置及び自動包装機械の設計・製作・輸出入販売等を行う企業であり、今回の買収により、マーキュリアインベストメントは経営ノウハウや幅広いネットワークを提供することで、ミューチュアルの企業価値向上に向けて中長期的な支援を行っていきます。

参考:バイアウト2号ファンドが株式を保有する株式会社エムズによる株式会社ミューチュアル(証券コード2773)に対する公開買付けの開始に関するお知らせ

買収事例10:新生企業投資×コモドソリューションズ

- コモドソリューションズ

- 東京都

- 未上場

- ソフト・情報業界

- 新生企業投資

- 東京都

- 未上場

- その他金融業界

新生企業投資株式会社は特別目的会社を通じて、2022年5月、株式会社コモドソリューションズを買収しました。

新生企業投資は2012年11月に新生銀行(現 SBI新生銀行)の投資会社として設立し、その後さまざまな企業を対象としたファンドを複数設立しています。

コモドソリューションズは、ITシステムコンサルティング、設計・開発・構築・保守・運用サービスの手掛ける企業であり、新生企業投資は経営管理体制やプロジェクト管理体制の強化、M&Aの実行支援、人財の採用支援及び当社の投資先企業の紹介などを行うことで、コモドソリューションズの事業の成長を支援します。

参考:株式会社コモドソリューションズに対する成長支援を目的とした投資実行について

買収事例11:前澤ファンド×GEOOVE X

- GEOOVE X

- 東京都

- 未上場

- ロボティクス業界

- 前澤ファンド

- 東京都

- 未上場

- その他金融業界

株式会社前澤ファンドは2022年3月、GROOVE X 株式会社を買収しました。前澤ファンドはZOZOの生みの親である前澤友作氏が設立したベンチャー投資ファンドであり、これまでに複数の団体や起業家に出資しています。

GROOVE Xは2015年に設立し、家族型ロボット、LOVOT(らぼっと)を開発。ヘルスケア、情操教育、プログラミング教育の観点から、保育園、学校、介護施設、薬局などでも活用されています。

買収事例12:エンデバー・ユナイテッド×南会西部建設コーポレーション

- 南会西部建設コーポレーション

- 福島県

- 未上場

- 建設業界

- エンデバー・ユナイテッド2号投資事業有限責任組合

- 東京都

- 未上場

- その他金融業界

エンデバー・ユナイテッド株式会社が運営する「エンデバー・ユナイテッド 2 号投資事業有限責任組合」は2021年12月24日、株式会社南会西部建設コーポレーションの株式を取得し、投資を実行しました。

南会西部建設は福島県の総合建設会社であり、2004年に南会工業と西武建設の合併により設立しました。福島県会津地区を中心とした地域の社会インフラ整備のリーディングカンパニーとして中心的な役割を担っており、エンデバー・ユナイテッドは、今回の買収により、経営基盤の改善を後押ししていきます。

参考:株式会社南会西部建設コーポレーションの株式の取得に関するお知らせ

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

投資ファンドとは?事業承継ファンドとの違い

投資ファンドによるM&Aは、近年ますます注目を集めています。投資ファンドとは、複数の金融機関や投資家から出資金を集めて運用を行い、出資額に応じて利益を投資者へ分配する仕組み、またはその仕組みを用いた組織や団体を指します。

投資ファンドの投資先はさまざまで、不動産や上場株式、非公開株式、債券、その他金融商品などがあげられます。最近はM&Aを目的とした投資ファンドも増えています。

M&Aの場合、投資ファンドは、金融機関や投資家から調達した資金で企業を買収し、企業価値を高めた後にその企業を売却することで利益を得ることを目的としています。

投資ファンドはM&Aを通じて、企業の経営資源を最適化し、効率を高めることで企業価値を向上させます。これにより、買収した企業の成長を促進し、最終的には投資家に利益をもたらすことが可能になります。こうした動きは、特に市場環境の変化に迅速に対応するための手段として多くの投資ファンドに採用されています。

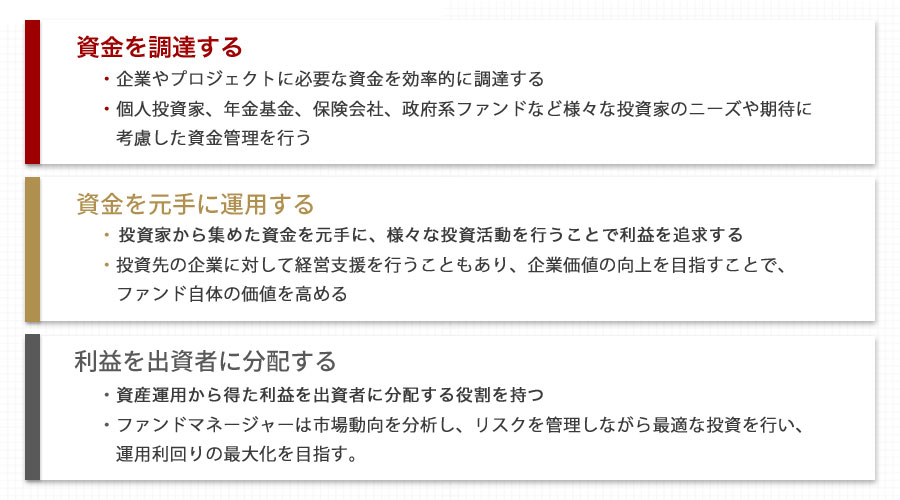

投資ファンドの役割と活動

投資ファンドの活動は主に3つです。

- 資金を調達する

- 資金を元手に運用する

- 利益を出資者に分配する

資金を調達する

投資ファンドの役割の一つが、企業やプロジェクトに必要な資金を効率的に調達することです。ファンドは様々な投資家から資金を集め、集約された資金を戦略的に運用します。投資家には、個人投資家から年金基金、保険会社、政府系ファンドまで多様なタイプが存在し、それぞれのニーズや期待を考慮しながら資金管理を行います。

投資ファンドは、通常、特定の投資目的やリスクプロファイルに基づいて設計されており、これにより投資家は自分の投資戦略に合ったファンドを選択することができます。

資金を元手に運用する

投資ファンドは、投資家から集めた資金を元手に、様々な投資活動を行うことで利益を追求します。投資ファンドの主な役割は、個人投資家や企業の資金を効率的に運用し、リスクを分散させながらリターンを最大化することにあります。

M&Aにおいては、投資ファンドは投資先の企業に対して経営支援を行うこともあり、企業価値の向上を目指すことで、ファンド自体の価値を高めることができます。

さらに、投資ファンドは投資家に対して一定の透明性を提供し、定期的な報告を通じて運用状況を明示します。これにより、投資家は自らの投資の成果を把握し、投資方針や戦略がどのように実行されているかを理解することができます。

利益を出資者に分配する

投資ファンドは利益を出資者に効果的に分配することも役割の一つです。投資ファンドは、資本を集めて様々な資産に投資し、その運用から得られる利益を出資者に還元します。

具体的には、株式や不動産、債券などの金融商品に投資し、これらの資産が生むキャピタルゲインや配当を分配する形で利益を提供します。ファンドマネージャーは、市場動向を分析し、リスクを管理しながら最適な投資を行うことで、投資ファンドの運用利回りを最大化することを目指しています。

また、ファンドの種類によっては、短期的な利益を追求するものもあれば、長期的な成長を重視するものもあり、出資者は自身の投資目的やリスク許容度に応じて適切なファンドを選択することが求められます。

投資ファンドを活用することで、投資家は専門家に運用を任せることができるため、資金運用の知識がなくとも利益を受け取ることができ、ファンド側は複数の投資家から資金を集めることができるため、大規模な運用を行えることが強みです。

投資ファンドと事業承継ファンドの違い

投資ファンドと事業承継ファンドは、どちらも企業の資本を提供する役割を担っていますが、その目的や手法にはいくつかの違いがあります。

投資ファンドは主に利益追求を目的としており、企業の成長や再編を通じて投資リターンを最大化することを目指します。これには、企業の価値を高めるための経営戦略の策定や、効率化を目的とした組織再編が含まれます。

一方、事業承継ファンドは、投資ファンドの一つではありますが、特に中小企業の事業承継問題にフォーカスしており、後継者不足や経営者の高齢化が進む中で、企業の存続を支援することを目的としています。

事業承継ファンドは、企業の歴史や文化を尊重しつつ、経営の安定化を図るための支援を行うため、地域経済や雇用の継続にも寄与し、社会的な意義も大きいといえます。

| 項目 | 投資ファンド | 事業承継ファンド |

|---|---|---|

| 目的 | 資産の増加やリターンの追求 | 企業の事業承継や経営の安定化 |

| 投資対象 | 株式、不動産、債券など | 中小企業や家族経営企業 |

| 投資期間 | 短期から長期まで多様 | 3~5年程度(5年以上の場合もある) |

| リスク | 市場リスクや流動性リスク | 経営リスクや後継者リスク |

公募型ファンドと私募型ファンド

投資ファンドには、不特定多数の投資家に呼びかける「公募型ファンド」と少数の投資家に限定して募集を行う「私募型ファンド」があります。それぞれの違いを簡単にまとめます。

| 公募型ファンド(公募投信) | 50名以上の不特定多数の投資家に対し広く募集を行う。金融機関の窓口やホームページで申し込みが可能。個人の投資家を対象としていることが多い。 |

| 私募型ファンド(私募投信) | 49名以下の少数の投資家に限定して募集を行う。専門知識を持つ機関投資家を対象としている。ハイリスク・ハイリターンのものが多い。 |

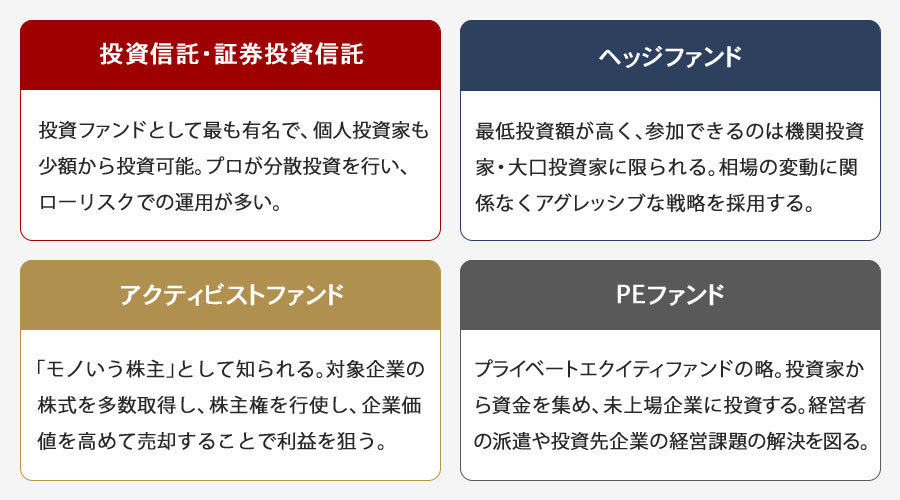

投資ファンドの種類と特徴

投資ファンドには複数の種類があり、それぞれに特徴があります。代表的なものを紹介します。

- 投資信託・証券投資信託

- ヘッジファンド

- アクティビストファンド

- PEファンド

投資信託・証券投資信託

投資信託とは、投資ファンドとして最も有名で、投資家から集めたお金をプロに任せて運用します。

個人の一般投資家であっても、証券会社や銀行などを通して参加が可能であり、投資資金も数百円からと手軽に始めることができます。

基本的には株式や債券などの伝統的資産を中心に投資を行っていき、運用益は出資額に応じて投資家へ分配されます。さまざまな投資商品に分散投資を行い、ローリスクでの運用が多い点が特徴です。

ヘッジファンド

ヘッジファンドとは、上場株式や債券、不動産、その他あらゆる金融商品へ投資を行います。プロに運用を任せるという点では投資信託と同じです。「売り」ポジションでも「買い」ポジションからでも取引を行い、相場の上げ下げに関係なく利益獲得を目指していく特徴があります。

ヘッジファンドへ投資ができる人は機関投資家や大口投資家などに限られており、一般の投資家が参加することは困難です。

アクティビストファンド

アクティビストファンドとは、積極的に投資先の企業に働きかける通称「モノいう株主」として知られているファンドです。上場している企業に投資を行いますが、対象企業の株式を多数取得し、株主としての権利や権限を行使できる状態にします。企業価値を高めてから売却をして利益獲得をねらいます。

PEファンド

PEファンドとはPrivate Equity(プライベート・エクイティ)ファンドの略で、機関投資家や個人投資家から資金を集めて未上場企業に投資をしていきます。PEファンドは広義では、未上場企業への投資全般を指す言葉です。しかし、狭義ではPEファンドの中心となっているバイアウトファンドのことを指します。

M&Aや事業承継ではPEファンドが事業の買い手として関わることが少なくありません。PEファンドによる買収の多くは、50%以上の株式を取得して、経営権を獲得(ハンズオン)します。

投資先の会社の経営に積極的に関わり、株式の価値を高める取り組みを行ってから売却や新規株式公開(IPO)することで、内部収益率(IRR)の向上をねらうのです。

PEファンドの運営元は、経営者の派遣や投資先企業の経営課題の解決を図ることが中心です。M&Aでは譲渡先を事業会社にすることもよく検討されますが、ファンドにするか事業会社にするかでは下記のような違いがあります。

| ファンド | 事業会社 | |

|---|---|---|

| 主に得られる資源 | 経営ノウハウ・資金など | 設備・人材・販路など |

| 主なメリット | 経営の安定化や経営課題の解決、企業価値の向上 | シナジー効果 |

M&AにおけるPEファンド

M&Aや事業承継におけるファンドは未上場の株式を主な投資先にしています。つまり、前述したPEファンドがメインです。PEファンドには以下のような種類があります。

- ベンチャーキャピタル

- バイアウトファンド

- 企業再生ファンド

- MBOファンド

それぞれについて詳しくみていきましょう。

ベンチャーキャピタル(VC)

ベンチャーキャピタル(VC)は、未上場かつ創業期にあたるベンチャー企業(新興企業)に投資を行い、将来投資先の企業がIPOした際に株式の売却を狙います。

ベンチャーキャピタルは経営権の取得を積極的に狙うことはせず、通常は株式の数%から十数%程度の投資を行います。また、資金提供のみで経営に関与しないことが多く、多数の企業に対して投資を行います。ただし、経営を積極的に行うハンズオン型ファンドのベンチャーキャピタルもあり、経営の関与の程度はファンドによって異なります。

ベンチャーキャピタルは、1つの企業での成功率は高くないものの、成功した際のリターンが大きいため、10社のうち1社が成功すれば十分というイメージがあります。このような投資スタイルを持つベンチャーキャピタルは、ハイリスク・ハイリターンな手法といえるでしょう。

ベンチャーキャピタルの場合は経営にあまり関与しないことも多いですが、未上場企業に投資していくという点でPEファンドに含まれています。

バイアウトファンド

バイアウトファンドとは、PEファンドで中心になっている手法であり、PEファンドの一部です。

バイアウトファンドは創業期を終えて成長・成熟期に入り事業が安定してきた企業へ投資を行っていきます。バイアウトファンドは多数株式を取得してハンズオンを行い、企業価値をあげてから売却をねらう「バイアウト投資」と、ハンズオンせずに20%〜40%の株式を取得する「グロース投資」に分けられます。

金融機関や年金基金など規模の大きいところが投資家としてあげられるのが特徴です。

企業再生ファンド

企業再生ファンドとは、その名の通り衰退期や再生期の破綻した企業の再生局面で投資を行っていきます。バイアウトファンドと同様にハンズオンするために多数株式を取得し、株式価値を高めてから売却を行います。

衰退期にあたる企業の立て直しをねらいますが、失敗して大きな損失を生むこともあるためハイリスクな投資といえるでしょう。一方で、立て直しに成功したときのインパクトは大きいです。

MBOファンド

MBOとはマネジメントバイアウトの略で、自社株を買収して事業承継を行おうとする経営陣に対して出資を行うファンドです。MBOした後は経営者への経営監督を行い、バリューアップを図ってから売却することで利益をねらいます。

バイアウトファンドは買収企業へ直接投資を行うのに対して、MBOファンドは事業承継を行おうとする経営者へ投資を行う点がポイントです。

MBO(経営陣による買収)による事業承継の多くは、すでに会社に携わっていた人材がオーナー後継者となるため、事業を大きく変えずに会社を引き渡せます。そのため、M&A後に社員が退職するリスクが低くなる傾向があります。

PEファンドの市場規模と動向

日本国内のPEファンド市場は成長傾向にあり、日本プライベート・エクイティ協会によると、年間の案件総額は約200億ドル以上と言われています。

2000年から2007年にかけて市場が拡大し、その後は低迷したものの、2016年から2017年にかけて大きく増加しました。翌年の2018年は一時的に落ち込んだものの、翌年以降は順調に拡大し、1兆円前後を推移。その後、2021年は3.2兆円となり、4年連続で3兆円を超えています。

| 2020年 | 1.2兆円 |

| 2021年 | 3.2兆円 |

| 2022年 | 3.2兆円 |

| 2023年 | 5.8兆円 |

| 2024年 | 3.1兆円 |

案件数についても増加傾向にありますが、2021年以降は500億円超えの大規模な案件が増えていることも市場規模の拡大に影響を与えています。

経済産業省の資料によると、出資約束額はベンチャーキャピタルでは50億円以下が58.2%と過半数を占めるのに対し、バイアウトファンドは200億円以上が55.3%でした。

ベンチャーキャピタルとバイアウトファンドの出資約束額の比較

| 10億円以下 | ベンチャーキャピタル:23.3% バイアウトファンド:2.6% |

| 10億円超~30億円以下 | ベンチャーキャピタル:14.0% バイアウトファンド:2.6% |

| 30億円超~50億円以下 | ベンチャーキャピタル:20.9% バイアウトファンド:7.9% |

| 50億円超~100億円以下 | ベンチャーキャピタル:20.9% バイアウトファンド:13.2% |

| 100億円超~200億円以下 | ベンチャーキャピタル:16.3% バイアウトファンド:18.4% |

| 200億超 | ベンチャーキャピタル:4.7% バイアウトファンド:55.3% |

参考:経済産業省の「PEファンド等による投資に関する実態調査」

また、ベンチャーキャピタルの出資者の割合は事業会社が多いのに対し、バイアウトファンドでは地方金融機関や政府系機関、メガバンクが多いのも特徴的です。

投資企業の売上高でみると、ベンチャーキャピタルの場合、1億円以下の企業への投資が77.5%であり、うち売り上げが立っていない企業への投資は45.2%でした。一方、バイアウトファンドでは96%が売上高10億円超えの企業に投資していることがわかります。

ベンチャーキャピタルとバイアウトファンドでは経営支援も異なり、同データでは、ベンチャーキャピタルは取引先の紹介や主要会議への出席が中心であるのに対し、バイアウトファンドでは経営者や支援者の人材派遣を中心としたサポートが行われています。

現在ファンドへの出資を行っている地方金融機関は今後のファンド出資の意向については「方針を検討中」が51.8%、「現状維持」が32.5%ですが、出資実績のない金融機関の88.5%が今後の出資予定はないと回答しています。

これまでの運用利益の追求を目的とした投資から企業支援や地域活性を目的とした投資へと市場も変化しており、投資ファンドによるM&Aは今後も伸びていくと予想されます。

投資ファンドM&Aのメリット・デメリット

国内でのPEファンドによるM&Aは年々増加しています。ここでは投資ファンドとのM&Aを行うことで得られる売り手企業のメリットとデメリットをみていきましょう。

ファンド売却のメリット

投資ファンド業界とのM&Aによる企業側のメリットとして以下があげられます。

- 株式を現金化できる

- 経営ノウハウを吸収できる

- オーナーの後継者問題を解決できる

- ロールアップ戦略などで事業拡大ができる

- 個人保証から解放される

それぞれ解説します。

株式を現金化できる

PEファンドを使う最大の利点は、株式を現金化して多額の資金提供を受けられる点です。資金調達に苦戦を強いられていた企業にとっては非常に魅力的で、企業価値向上のために今後も資金を回していけます。

また、PEファンド売却で得た資金は借入金ではないので、返済する必要がありません。

経営ノウハウを吸収できる

経営が窮地に立たされていたり、今後の経営戦略を模索していたりする場合には、投資ファンドからM&Aをされることで経営ノウハウを得られるメリットがあります。

投資ファンドの目的は企業価値を高めることで、第三者の視点で合理的に深く経営に関与してくます。

経営ノウハウを獲得することで、経営が安定して会社も成長していくと、会社全体のさらなるモチベーションにもなるでしょう。

オーナーの後継者問題を解決できる

企業のオーナー経営者が高齢かつ会社を残したいものの、親族内に後継者になれる人がいない場合は、後継者問題を抱えることになります。主に中小企業のオーナーに多い問題です。

こういった事業承継のニーズがあると、経営に参加して経営課題の解決を図ってくれるPEファンドには非常に期待できるでしょう。PEファンドがその事業にM&Aを行い、オーナーから会社を引き継いでくれるので、オーナーは後継者問題を解決できます。

また、後継者はいるもののその後継者が株式を取得できる十分な資金がない場合でも、PEファンドは資金面のサポートをしてくれます(MBO)。

結果として経営者は安心して後継者に事業承継を行うことが可能になるのです。

ロールアップ戦略などで事業拡大ができる

ロールアップ戦略とは、投資先からさらに連続的に買収を行い、シナジー効果によって利益を拡大させるための戦略です。会社としては、短期間での規模の拡大やサービスの向上が期待できます。

投資ファンドは、母体となって同業種の比較的小さな会社を複数社買収して、吸収合併させるロールアップ戦略を用いることがあります。ロールアップ戦略が成功すると、業界内でのシェアも拡大して企業価値も高まります。

個人保証から解放される

オーナーの中にはこれまでの事業のために金融機関から借り入れをした際、連帯保証人を自分にする個人保証を提供した人も多いでしょう。

投資ファンドにM&Aした場合、経営権の譲渡と一緒に個人保証を外すことが求められるのが一般的です。債務を抱えていたり、個人保証を負担に感じていたりするオーナーは肩の荷を降ろせます。

ただ、投資ファンドからのM&Aで必ず個人保証や債務を引き継ぐことができるわけではない点には注意しましょう。

ファンド売却のデメリット

一方で、企業を投資ファンドに売却した場合のリスクも存在します。ここではファンドに買収されるデメリットを紹介します。

- 事業縮小や人員削減の可能性がある

- 企業文化の変化がある

- 従業員の反発や離職につながることがある

- 後々Exit(イグジット)がある

それぞれについて解説します。

事業縮小や人員削減の可能性がある

投資ファンドから派遣される経営陣は、利益追求を優先して合理的な経営を行っていきます。そのため、ノンコア事業の規模を縮小してコア事業に注力したり、人件費などコストカットを行ったりします。また、買収後の従業員の雇用については、ファンド側と売却企業側の双方の合意で決まるので、事前に雇用に関する取り決めができます。

企業文化の変化がある

投資ファンドが経営に関わることによって、これまで築きあげてきた企業文化が崩れていく可能性は否定できません。投資ファンドは前述したように、経営の合理化のためにさまざまなテコ入れを行います。

また、ロールアップ戦略などで別の会社と合併した場合は、合併先の企業文化が入ってくることになります。

従業員の反発や離職につながることがある

投資ファンド側の人とそりが合わなかったり、方向性に納得がいかなかったりする従業員も出てくるかもしれません。不満が溜まり続けると、これまでの長期間勤めてきた従業員も辞めてしまう場合も考えられます。

後々Exit(イグジット)がある

PEファンドは、バリューアップを行った後に必ず投資回収を行います。これをExit(イグジット)と呼びます。イグジットは、保有していた株の売却もしくはIPOを行うことが一般的です。数年後にイグジットが行われると、株主がわかり経営権も新しい買い手に移るので、その際に経営陣は交代することが多いです。イグジットまでの目安期間は5年ほどといわれています。

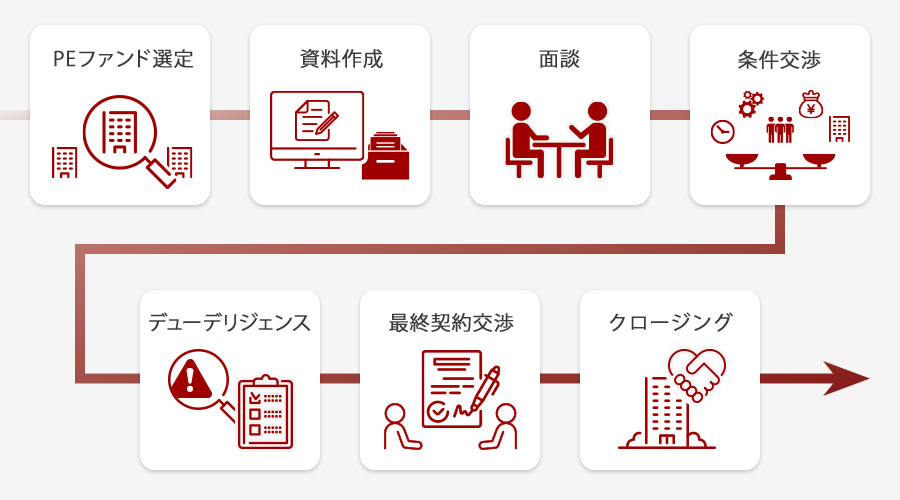

投資ファンドとのM&Aの流れ

実際にPEファンドに会社を売却する場合は以下の流れで進めていきます。

- PEファンドの選定

- 資料作成

- 面談

- 条件交渉(価格、時期、従業員の雇用、役員の待遇など)

- デューデリジェンス

- 最終契約交渉

- クロージング(決済、株式の授受、株主名簿の書き換えなど)

売却の成功を決めるポイントは、豊富な知識や経験をもつM&Aアドバイザリーに手助けをしてもらうことです。企業が投資ファンドに会社を売却するまでの流れや手続きにおいては複雑な過程を経ることになるため、専門家のサポートが推奨されます。

- ファンドがどのような経営戦略でバリューアップ、イグジットを行うのか?

- どれくらいのスパンで経営に関与するのか?

- 経営への関与度合いはどれくらいなのか?

このあたりを事前にしっかり確認して、双方納得しておく必要があります。

また、事前調査(デューデリジェンス)をしっかりと行い、ファンド側と後々トラブルになることを避けましょう。

ファンドに買収された後の企業への影響

投資ファンドに買収された企業は、その後の経営体制や従業員の状況に様々な変化が生じる可能性があります。経営者、経営陣、従業員が買収後にどうなるのかを解説します。

ファンドM&A後の経営者

経営者まず経営者については、買収後もそのままの役職に留まる場合と、新たな経営陣に交代する場合があります。ファンドの戦略によっては、既存の経営者が持つ専門知識や業界での人脈を活かすために、一定期間現職に留めることが選ばれることもあります。一方で、ファンドが新しい方向性や成長戦略を打ち出す場合、新たな経営陣を招聘することもあります。

ファンドM&A後の経営陣

経営陣に関しても、ファンドから派遣されたプロフェッショナルが加わることで、経営の透明性や効率性が向上することが期待されます。これにより、企業の価値向上や市場での競争力強化が図られます。また、経営陣のメンバーは、買収後のビジョンや戦略に沿った目標設定とその達成に向けた責任を負うことになります。

ファンドM&A後の従業員

従業員に対しては、企業文化の変革や業務の効率化が求められることが一般的です。新たな経営方針が導入されることで、業務プロセスの見直しや、スキルの再評価が行われることがあります。これにより、従業員のスキルアップやキャリアパスが再構築される機会が提供されることもあります。ただし、場合によってはリストラや配置転換が発生する可能性もあり、従業員にとっては不安が伴うこともあります。

全体として、投資ファンドによる買収は、企業に新たな成長機会をもたらす一方で、経営者、経営陣、従業員それぞれにとって適応が求められる状況となります。

投資ファンドのM&A|会社売却を成功させるポイント

投資ファンドによるM&Aを検討する場合の中小企業が意識すべきポイントを解説します。

企業価値の把握

投資ファンドにM&Aする場合、取引前に自社の企業価値を客観的に把握しておくことが大切です。企業価値を正確に評価することが売却額に影響を与えるため、買収価格の妥当性を判断し、投資のリターンを最大化する上で欠かせないプロセスになります。

企業価値の評価方法には、ディスカウンテッド・キャッシュ・フロー(DCF)法、比較企業分析法、純資産価値法などがあります。DCF法は、企業が将来生み出すと予想されるキャッシュフローを現在価値に引き直す方法で、企業の収益力を評価できます。

比較企業分析法は、類似企業の市場評価と比較することで、企業価値を推定する手法です。純資産価値法は、企業の純資産を基に価値を算出しますが、非上場企業や資産が多い企業に適しています。

企業価値の把握は、買収先企業の財務状況や市場の成長性だけでなく、経営陣の能力や事業戦略、競争環境などの定性的要因も考慮する必要があります。また、企業価値は市場の変動や業界のトレンドによっても大きく影響を受けるため、常に最新の情報を基に評価を行うことが重要です。

投資ファンドの選定

複数の投資ファンドからどこに売却するかでその後の結果は変わってきます。そのため、投資ファンドの選定は、企業にとって重要なステップとなります。

売却先を決めるためには投資目的を明確にすることが不可欠です。成長志向なのか、安定した収益を求めるのか、あるいは特定の業界に焦点を当てたいのか、これらの目的によって選定するファンドの種類やアプローチが大きく異なります。

次に、ファンドの歴史と実績を調査することが重要です。過去のM&Aの成功事例や失敗例を分析することで、そのファンドの実力やリスク管理能力を評価することができます。また、ファンドマネージャーの経験やスキルも選定における重要な要素となります。

意思疎通を図り相互理解に努める

投資ファンドによるM&Aや買収が行われる際、意思疎通を図り相互理解に努めることは非常に重要です。初期の段階でお互いのビジョンや価値観を明確にし合うことが、長期的な成功に繋がります。

また、企業は従業員への影響も考慮に入れる必要があります。適切な情報共有と透明性のあるコミュニケーションが行われなければ、不安や混乱が生じる可能性があります。合併後の統合プロセスにおいては、双方の企業文化を尊重し、柔軟性を持って新しい組織の文化を形成することが求められます。

投資ファンドと企業の双方が協力し合い、透明性のあるコミュニケーションを心掛けることで、より良い相互理解を築き、持続可能な成長を実現することができるでしょう。

M&A・事業承継のご相談はM&Aロイヤルアドバイザリーへ

本記事では投資ファンドのM&Aを買収事例と合わせて紹介しました。投資ファンドとは、投資家から集めた資金を使い、さまざまな資産に投資することで利益を追求する組織や信託を指します。特に、PEファンドは、未公開企業に投資し、その企業の価値を高めた後に売却することで利益を得ることを目指します。

M&Aにおいて、投資ファンドとはどのような役割を果たすのか、メリットや注意点についても押さえました。資金調達やリスク分散を可能にする投資ファンドは、企業にとって有益である一方、M&Aには専門知識が必要です。そのため、投資ファンドとのM&Aを検討する際には、専門家のサポートを受けることが成功の鍵となります。

M&Aロイヤルアドバイザリーでは、M&Aや事業承継の初期的な関心でもご相談いただけます。M&Aには時間がかかるものなので、早い段階で情報収集を行い、最適な解決策を検討することが重要です。

今後のプランを考えるためにも、M&Aや事業承継に関するお悩みはM&Aロイヤルアドバイザリーにお気軽にご相談ください。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。