M&Aの種類とは?9つの手法とそれぞれの成功事例をご紹介

着手金・中間金無料 完全成功報酬型

M&Aの種類というと、合併・買収・分割に分類されることが大半ですが、さらに細かく分類することができます。事業承継においての目的や状況に応じた種類を選択をすることがM&Aを成功させるポイントになります。

これまでM&Aは、「大手企業による乗っ取り」や「経営不振による身売り」のようにネガティブイメージを持たれてきました。しかし、近年では事業拡大や事業承継のための戦略的手法の一環として、ポジティブなM&Aが増加しています。大企業はもちろん、中小企業での小規模なM&Aも増加。特に、後継者不在問題の有力な解決策として年々実施件数が増えています。

本記事では、M&Aを理解するために欠かせないM&Aの種類(手法)や各種M&Aの成功事例についてお伝えします。M&Aの種類は状況によって分類が異なるケースがあるため、どのような違いがあるのかを知っておきましょう。

目次

M&Aとは

M&Aは、英語の「Merger(合併) and Acquisition(買収)」を略したものです。企業は、戦略的手段の1つとしてM&Aを活用します。

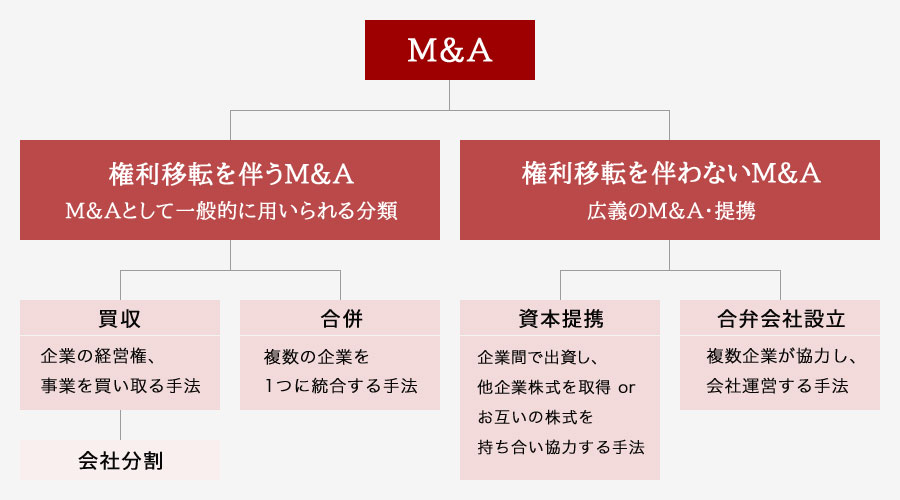

M&Aの具体的な手法は、経営に関する権利の移転を伴うか否かで大別されます。一般的には「権利の移転を伴う手法」のみをM&Aとして分類します。一方で、広義のM&Aでは、権利の移転を伴わない手法に関してもM&Aとすることがあります。

権利の移転を伴うM&A

権利の移転を伴うM&Aは、狭義のM&Aとして一般的に用いられる分類です。具体的には、「買収」と「合併」が含まれます。

- 買収:企業の経営権・事業を買い取る手法

- 合併:複数の企業を1つに統合する手法

会社分割は、「買収」に含まれるという考え方もあります。

買収・合併・会社分割の特徴は、いずれも資本(経営資源)の移動・経営権の移転が発生するという点です。

権利の移転を伴わないM&A

権利の移転を伴わないM&Aは、広義のM&Aとして「買収」「合併」「会社分割」に加えて、「提携」が加わります。提携の手段には、「資本提携」「合弁会社設立」の2種類があります。

- 資本提携:企業間で出資をして、他の企業の株式を取得する、またはお互いの株式を持ち合って協力を行う手法

- 合弁会社設立:複数の企業が協力して運営する会社を運営する手法

資本提携・合弁会社設立では、経営権の移転は発生しません。ただし、いずれも資本の移動を伴うことから、広くはM&Aの種類の1つであると考えられます。

資本提携に似た単語に、複数の会社が業務面において協力を行う「業務提携」がありますが、業務提携では資本の移動も権利の移転も発生しないため、広義のM&Aにも含まれないのが一般的です。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

M&Aの9つの手法

続いては、M&Aの各手法について概要や特徴をみていきましょう。買収・合併・企業分割には、それぞれさらに細かい分類が存在します。今回は、下記の①~⑨までの手法を解説します。

| 狭義のM&A (資本の移動あり) | 買収 | 株式取得 | ①株式譲渡 |

| ②第三者割当増資 | |||

| ③株式交換 | |||

| ④株式移転 | |||

| ⑤事業譲渡 | |||

| ⑥会社分割 | 新設分割 | ||

| 吸収分割 | |||

| ⑦合併 | 新設合併 | ||

| 吸収合併 | |||

| 広義のM&A (資本の移動なし) | 提携 | ⑧資本提携 | |

| ⑨合弁会社設立 | |||

①株式譲渡

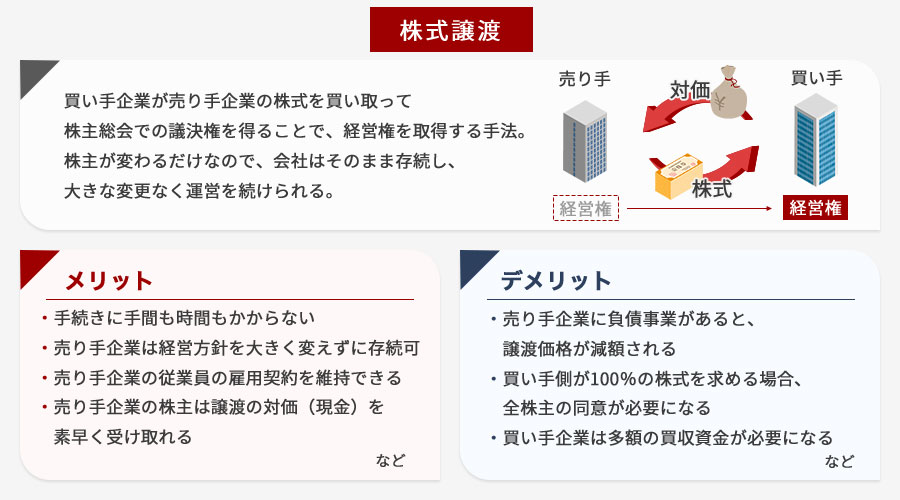

株式譲渡とは、買い手企業が売り手企業の株式を買い取って株主総会での議決権を得ることで、経営権を取得する手法を指します。全株式を取得すれば、買い手企業は売り手企業を完全子会社化することも可能です。

株主が変わるだけなので、会社はそのまま存続し、大きな変更なく運営を続けられます。一般的には売り手企業の前経営者は退任して、代表取締役や事業責任者が買い手企業から選任されます。

一方、M&A実行の条件として経営者が会社に残ることを希望すれば、買い手企業の合意を得て会社に関与を続けることもあります。

株式を売買するだけで譲渡が完了するため、売り手・買い手共に手続きがシンプルで、時間や手間をかけずにM&Aを完了できます。そのため、企業規模の拡大や組織の再編、事業承継、中小企業のM&Aで多く活用されてきました。

特に、後継者不在問題をかかえる中小企業にとっては、株式譲渡が後継者問題の解決策として用いられています。

【株式譲渡のメリット】

- 手続きに手間も時間もかからない

- 売り手企業は経営方針を大きく変えずに存続できる

- 売り手企業の従業員の雇用契約を維持できる

- 売り手企業の株主は譲渡の対価(現金)を素早く受け取れる

- 売り手企業経営者の個人保証を解除できる

- 事業譲渡よりも税金を抑えられるため、売り手側に手元に多くお金が残る

- 買い手企業は株式を取得するだけで会社の経営権を得られる

- 買い手企業は許認可を引き継げる

【株式譲渡のデメリット】

- 売り手企業に負債事業があると、譲渡価格が減額される

- 買い手側が100%の株式を求める場合、全株主の同意が必要になる

- 買い手企業は多額の買収資金が必要になる

- 買い手企業は売り手企業の負債も引き継ぐことになる

②第三者割当増資

第三者割当増資とは、新しく発行する株式を第三者に買い取ってもらうことで資金調達する手法です。資金調達を目的に、金融機関からの借入以外の手段・資本提携の手段として第三者割当増資が採用されています。

第三者割当増資での買収は、株式譲渡とは違って新株のみです。そのため、買い手企業は売り手企業の株式を100%取得することはできません。

また、株式譲渡では既存の株主の株を買い手企業に買い取ってもらうことになりますが、第三者割当増資では既存の株主は残ったままになります。よって、経営権は移転させたくないが資金は調達したいという場合に第三者割当増資が活用されます。

第三者割当増資では、株式と一緒に会社の支配権も与えられます。よって、敵対的買収によって望まない相手への株式が渡ることを防止する目的で、友好的な企業間で実施されることもあります。

【株式譲渡のメリット】

- スピーディーに資金調達ができる

- 資金調達によって事業拡大や信用力強化に繋がる

- 第三者割当増資で調達した資金には返済義務がない

- 株式の譲渡は行われないため税金が発生しない

【株式譲渡のデメリット】

- 売り手企業の既存株主の保有割合が下がる

- 買い手企業は100%の議席権が獲得できない

- 買い手企業は多額の買収資金が必要になる

③株式交換

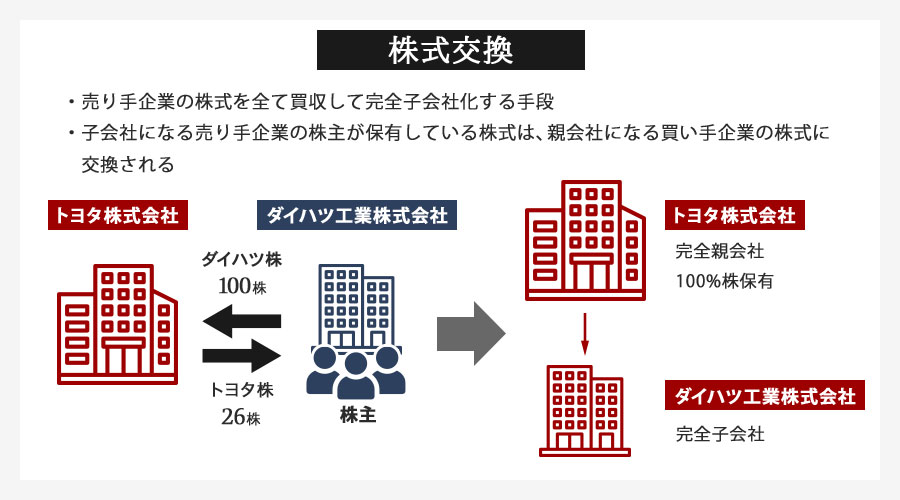

株式交換とは、売り手企業の株式を全て買収して完全子会社化する手段です。子会社になる売り手企業の株主が保有している株式は、親会社になる買い手企業の株式に交換されます。

親会社・子会社の関係なので、売り手企業は親会社とは別の企業として存続することができます。

株式譲渡でも完全子会社化することは可能ですが、株式譲渡は経営権の取得を主な目的としており、必ずしも子会社化するとは限りません。一方で、株式交換では100%の支配関係を持つことを目的としています。

ただし、株式交換の対価を現金とする場合、売り手企業が買い手企業に株式譲渡を行ったのと同じ状態となります。

【株式交換のメリット】

- 売り手企業の株主の3分の2以上の賛成で、強制的に完全子会社化できる

- 親会社となる企業が上場企業の場合、子会社となる株価の上昇が期待できる

- 買い手企業に株式を買い取る多額の資金がなくても企業買収ができる

- 一定の要件をクリアした場合、売却益に税金がかからない

- 親会社の株式を得ることで親会社の経営に参加できる

- 統合プロセス(PMI)の負担が小さい

【株式交換のデメリット】

- 買い手企業が新株を発行すると、株式数が増え、株価下落のリスクがある

- 買い手企業が非上場企業の場合、株式の現金化が難しい

- 売り手企業の株主が買い手企業の株主になるため、買い手企業の株主構成が変化する

- 手続きが複雑で、手間と時間がかかる

- 買い手企業は売り手企業の負債も引き継ぐことになる

④株式移転

株式移転とは、売り手企業の株式を全て新設する企業が取得して、完全子会社化する手段を指します。株式移転と株式交換の違いは、既存企業が親会社になるか、新設された企業が親会社になるかという点です。

子会社になる売り手企業の株主は、新たに設立された親会社の株主となります。

株式移転は、主にグループの再編や複数の会社が共同経営を行いたい場合に活用されます。株式移転を利用すれば、複数の企業がそれぞれの独立性を保ちながら、グループ会社として経営統合することができるのです。

【株式移転渡のメリット】

- 売り手企業の株主の3分の2以上の賛成で、強制的に完全子会社化できる

- 買い手企業に株式を買い取る多額の資金がなくても企業買収ができる

- 新しい会社を設立することで、複数の会社が法人格を維持したまま経営統合できる

- 統合プロセス(PMI)の負担が小さい

- 経営陣や従業員が心理的抵抗感を持ちにくい

- 適格株式移転の場合:税の優遇が受けられる

【株式移転のデメリット】

- 買い手企業の株式数が増えると株価下落のリスクがある

- 売り手企業の株主が買い手企業の株主になるため、買い手企業の株主構成が変化する

- 手続きが複雑で、手間と時間がかかる

- 買い手会社が上場していても、新設した会社が上場できるとは限らない

⑤事業譲渡

事業譲渡とは、売り手企業が買い手企業に事業の一部または全てを譲渡する手法です。事業の一部のみを譲渡するのは「一部譲渡」、事業の全てを譲渡するのは「全部譲渡」と呼ばれます。

M&Aにおける事業とは、企業が組織として機能するための全ての財産を含みます。例えば、土地・建物・設備といった有形資産のほか、特許・権利といった無形資産、債権・顧客・人材・顧客・ノウハウなどです。

譲渡の際は、引き継ぎたい事業を1つずつ個別に指定して売買することになります。

そのため、売り手企業が経営不振から特定の事業を手放したいときや、経営のスリム化を図りたいときによく用いられます。買い手企業は、リスクになる事業は買い取らず、自社の成長につながる事業がある場合にのみ活用できます。

特定の事業のみを手放したい売り手企業と、自社の成長にプラスになる事業のみを取得したい買い手企業の思惑がぴったりと合致するため、数あるM&A手法のなかでも実施割合が高い手法です。

【事業譲渡のメリット】

- 特定の事業のみ売買できる

- 買い手企業は債務や不要な資産を引き継ぐリスクがない

- 売り手企業は不採算事業を売却することで経営の効率化・立て直しが図れる

- 売り手企業に負債があっても譲渡先が見つかりやすい

- 売り手企業は法人格・主力事業を手元に残せる

- 売り手企業は売却益を獲得できる

【事業譲渡のデメリット】

- 買い手企業の税負担が大きい

- 株主全員の同意が必要になる

- 転籍する従業員の雇用契約を引き継げない

- 許認可を引き継げない

- 株式譲渡よりも手続きに手間と時間がかかる

- 売り手企業は一定期間・一定エリアで譲渡した事業を行えない

⑥会社分割

会社分割とは、企業の持つ事業の一部または全てを他の企業に引き継ぐ手法です。一部の事業を切り離すことで、自社が持つ経営資源を再分配することができます。

会社分割は主に不採算事業や一部事業を切り離すことによる会社のスリム化を図ることが目的です。その他、事業に関する契約や権利・義務を包括的に承継できるため、分割した会社を後継者にまかせることで、事業承継の前に経営の経験を積ませたい場合にも用いられます。

会社分割には、「吸収分割」と「新設分割」の2つの形態が存在します。吸収分割とは分割された事業を既存の企業が引き継ぐこと、新設分割は切り分けた事業を新しく設立した企業が引き継ぐことです。M&Aにおいては、ほとんどのケースで「吸収分割」が実行されます。

【会社分割のメリット】

- 対価を株式にできるため、買収資金なしで実行できる

- 買い手企業は自社に関連する事業のみを引き継げる

- 買い手企業は契約・資産を包括的に引き継げる

- 売り手企業は経営の立て直し・効率化が図れる

- 切り分けた先で後継者を育成できる

- 他のM&A手法よりも税負担が軽い

【会社分割のデメリット】

- 買い手企業は債務を引き継ぐリスクがある

- 業種によっては許認可の引き継ぎができない

- 売り手企業の株主が買い手企業の株主になるため株式構成が変わる

- 税務・財務の手続きが煩雑になる

- 株主総会で特別決議が必要になる

⑦合併

合併とは、複数の企業が統合して1つの企業になることを指します。合併の大きな特徴は、参加した企業のいずれかは法人格が残らず、消滅する点です。

技術やノウハウ、権利関係が全てが共有されるため、シナジー効果の獲得やグループ企業間の組織再編、業績不振の企業の救済目的で活用されます。

また、競合企業が両者の顧客・取引先を統合し、業界内シェアを獲得する目的でも活用されます。完全に1つの企業になることで、最も強い結びつきをもたらすM&A手法といえます。

合併には「吸収合併」と「新設合併」の2種類の形態があります。吸収合併は、一社が他の企業の権利・義務を全て引き継ぐ手法です。吸収合併の場合、一社を残し、合併に参加したその他の被合併企業は消滅することになります。

新設合併では、新しい企業を新設して、既存の企業の権利・義務を全て引き継ぎます。新設合併の場合、新設した企業を残すため、合併に参加した全ての企業が消滅することになります。

新設合併は吸収合併よりも大きなコストがかかり、手続きも煩雑になるため、多くのケースで吸収合併が選択されます。

■合併のメリット

- 各々の持つ技術やノウハウが共有されてシナジー効果が期待できる

- 株式の交付を対価にできるため資金調達の必要がない

- 資金がない企業でも合併に参加できる

- 吸収合併の場合、事業に必要な許認可を承継できる

- 新設合併の場合、平等なM&Aができる

■合併のデメリット

- ハード面・ソフト面全ての統合には時間と手間がかかる

- 買い手企業は債務を引き継ぐリスクがある

- 吸収合併の場合、合併企業が非上場企業だと消滅企業が受け取る株式・社債を現金化しにくい

- 新設合併の場合、全ての許認可や免許の再取得が必要になる

- 新設合併の場合、新企業を設立するために多額のコストがかかる

⑧資本提携

資本提携とは、企業間で出資をして、他の企業の株式を取得する、またはお互いの株式を持ち合って協力を行う手法です。資金の提供や技術・ノウハウの共有を行うことで経営上の強い結びつきを構築できます。

狭義のM&Aでは株式の移動により、経営権も移動するのに対し、資本提携は経営権を取得しない範囲で行います。具体的には、株主総会の特別決議を1社で阻止できないよう、議決権の3分の1を超えない比率で株式を取得します。

相手企業の株式を保有はしますが、双方の経営は独立しており、あくまでも1社が単独では達成できない成果を得るための協力関係の構築が目的です。

経営権の移動は目的にせず、資本の移動による強固な関係を構築して長期的・戦略的な提携を目指す場合には資本提携が選択されます。資本提携の手段には、株式譲渡や第三者割当増資がよく用いられます。

■資本提供のメリット

- 資金の移動が発生するため結びつきが強化されてシナジー効果が期待できる

- 提携先企業のネームバリューで自社の認知度・信用が向上する

- リスクを軽減しつつ資本を活用できる

- 提携企業同士の独立性を保てる

■資本提供のデメリット

- 他の企業の資本が入ることで、経営の自由度が低下することがある

- 自社の信用を維持するために、密な連携が必要となる

- シナジー効果が発揮されるとは限らない

- 提携を解消する場合、株式の買取を要求されることがある

⑨合弁会社設立

合弁会社設立とは、複数の企業が共同出資して既存の企業を買収する、または新たな会社を設立して共同経営を行う手法です。資本提携では共同経営は行いませんが、合弁会社の設立では共同で1つの会社の経営を行います。

相性が良いパートナー企業が見つかれば、資金や人材、技術・ノウハウを共有することで、新規事業の開拓や経営の多角化を図れます。また、合弁会社を設立すれば、外国企業による単独での会社設立を禁止している国に進出することも可能です。

■合弁会社設立のメリット

- 複数の会社で出資するため、コストを抑えて新会社を設立できる

- 新規事業にリスクを分散しつつ参入できる

- 資金の移動が発生するため結びつきが強化されてシナジー効果が期待できる

- 現地の企業と合弁会社を設立することで海外進出しやすくなる

■合弁会社設立のデメリット

- 自社の技術やノウハウが流出するリスクがある

- 参加する企業同士の利害が一致せず、意思決定のスピードが鈍化することがある

- 共同経営に参加する企業の信用が自社にも影響する

- 出資比率や従業員数が大きい企業に優位性が発生することがある

9種類のM&Aの成功事例

続いては、9種類のM&A手法それぞれの事例について見ていきましょう。M&Aは複数の手法を組み合わせて実行されることも珍しくありません。

①株式譲渡の事例

2021年、株式会社ベネッセホールディングスは、株式会社プロトコーポレーションが保有する株式会社プロトメディカルケアの全株式を取得する株式譲渡契約を締結、完全子会社化しました。

株式会社ベネッセホールディングスは、ベネッセグループを統括する親会社で、教育と介護・保育を中心に事業を展開しています。対して、株式会社プロトメディカルケアは、介護・福祉・医療に関するメディア運営や、情報誌の出版、人材派遣、福祉用具の販売・レンタルなどを行っている会社です。

株式会社ベネッセホールディングスは、介護事業を拡大させるために株式譲渡によるM&Aを実行しました。

現在、株式会社プロトメディカルケアは株式会社ハートメディカルケアと社名を変更したものの、事業内容は株式譲渡前と変わらず介護・福祉・医療業界でサービスを提供しています。

参考:株式会社ベネッセホールディングス「株式会社プロトメディカルケアの株式取得に関する株式譲渡契約締結のお知らせ」

②第三者割当増資の事例

2022年、株式会社アイスタイルの第三者割当増資を三井物産株式会社と、米Amazonが引き受け、資本業務提携契約を締結しました。アイスタイルは、日本最大のコスメティック・美容コミュニティサイト「@cosme」を運営する企業です。

米Amazonが25億円の新株予約権付社債と115億円3823万円の新株予約権を、三井物産が15億円の新株予約権付社債と10億円の新株予約権を引き受け、アイスタイルは資金調達を実現。

この業務資本提携によりAmazon.co.jp上で@cosmeの公式通販サイト「@cosme SHOPPING」をオープンしました。また、三井物産とは、同社の国内外の広いネットワークを活かした共同事業を開発していく予定となっています。

参考:株式会社アイスタイル「アイスタイル、米国Amazonおよび三井物産(株)と業務資本提携~生活者のお買い物体験向上等を通じたさらなる事業成長に向けて~」

③株式交換の事例

2016年、トヨタ株式会社は、ダイハツ工業株式会社を株式交換により完全子会社化することを発表。ダイハツ工業の株主に、ダイハツ株1株に対してトヨタ株0.26株を割り当て、株式の交換を行いました。これにより、ダイハツ株は上場廃止されています。

ダイハツは、1967年からトヨタと業務提携しており、特に小型車の開発において協力関係にありました。1998年にはトヨタがダイハツへの出資比率を上げて子会社化。2016年に小型車事業の強化と協力範囲の拡大のため完全子会社化する運びとなりました。

ダイハツを完全にトヨタグループの傘下に入れることで、両ブランドの魅力・独自性は維持しつつ、よりグローバルな競争力の強化を図ることに成功しています。

参考:トヨタ自動車株式会社・ダイハツ工業株式会社「トヨタ自動車とダイハツ工業、両ブランドで小型車事業強化」

④事業譲渡の事例

2016年10月、ソニー株式会社は、大手電子部品メーカーの村田製作所に電池事業の事業譲渡を行いました。ソニーは世界で初めてリチウムイオン電池を商品化した実績があるものの、業績不振が続いており、電池事業と電池事業に関する製造拠点、電気事業に関する資産・人員の譲渡を決定。譲渡価格は約175億円でした。

当時のソニーは液晶テレビと携帯電話の生産において巨額の損失が発生しており、2009年から赤字が常態化。一時は倒産が噂されるなか、2014年にはパソコン事業を日本産業パートナーズ(JIP)に事業譲渡、2016年11月にカメラモジュールを製造する完全子会社を中国の企業に株式譲渡しています。

その後、ソニーは経営危機を脱し、2023年にはソニーグループ全体で過去最高の売上高を更新しました。

参考:ソニー株式会社「ソニーから村田製作所への電池事業の譲渡完了のお知らせ」

⑤株式移転の事例

2021年、大手ドラッグストアの株式会社マツモトキヨシと株式会社ココカラファインは、株式移転によって新会社・株式会社マツキヨココカラ&カンパニーを設立し、経営統合しました。マツモトキヨシグループとココカラファイングループは、ともに新会社の子会社となっています。

新会社を設立し、マツモトキヨシ・ココカラファインの両社が別法人として存続することで、大手企業同士の煩雑な経営統合を行わず、共同事業化を実現。

この経営統合により、株式会社マツキヨココカラ&カンパニーの店舗は3,400店を超え、店舗数は業界トップに。ドラッグストア売上シェアも国内3位まで拡大することになりました。

参考:株式会社マツモトキヨシホールディングス「株式会社マツモトキヨシホールディングスと株式会社ココカラファインとの経営統合に関する経営統合契約の締結のお知らせ 」

⑥会社分割の事例

2019年、合同会社DMM.comは、楽天モバイル株式会社にMVNO事業「DMM mobile」と、フレッツ光のインターネット回線「DMM光」の事業を会社分割により承継しました。

DMMは、2事業を切り離すことによって楽天から約23億円の会社分割対価を受け取り、経営資源の集中を実現。対して、事業を承継した楽天は事業規模を拡大させ、楽天のサービスを1つのIDで利用できる仕組み「楽天エコシステム」のメンバーシップ強化に繋げました。

参考:楽天モバイル株式会社「楽天モバイル、DMM社よりMVNO事業「DMM mobile」等を承継」

⑦合併の事例

2006年、大手都市銀行の三菱東京フィナンシャル・グループ(東京三菱銀行)とUFJホールディングス(UFJ銀行)が合併し、三菱東京UFJ銀行(現・三菱UFJ銀行)が誕生しました。

1998年に持ち株会社の設立が可能になったことから、日本国内では銀行のグループ化が進行。銀行間で合併が繰り返される「銀行再編」が起きていました。三菱東京UFJ銀行の前身となった東京三菱銀行は東京銀行と三菱銀行が、UFJ銀行は三和銀行と東海銀行が合併してできた銀行でした。

合併を重ねた結果、三菱UFJ銀行は日本の3大メガバンク、かつ全国のメインバンク社数のシェアトップという日本の最大手銀行にまで上り詰めています。なお、大手銀行2社のシステム統合には、3,300億円の費用がかかりました。

参考:MUFG「過去と未来」

⑧資本提携⑨合弁会社設立の事例

2017年、トヨタ自動車株式会社とマツダ株式会社は資本提携に関する合意を発表しました。トヨタとマツダは相互に約500億円ずつ出資し、お互いに株式を取得。トヨタはマツダの第2位の株主となりました。

日本の大手自動車メーカー2社は、2年をかけて関係を構築。競争が激化するEV車(電気自動車)の共同技術開発や先進安全技術の連携、商品補完の拡充などについて合意しました。

また、アメリカから求められていたアメリカでの新工場のために合弁会社を両社折半出資で設立。設立された新工場は、マツダ・トヨタそれぞれの生産ラインを有します。

2024年1月には、トヨタとマツダの車載システムを共通化することで、開発コストを7~8割削減できる見通しを発表しました。

参考:トヨタ自動車株式会社・マツダ株式会社:「トヨタとマツダ、業務資本提携に関する合意書を締結」

自分に適したM&Aの種類を知りたい方はM&Aロイヤルアドバイザリーへ

今回は、M&Aの分類や種類について解説しました。一口にM&Aといっても、目的や経営状態によってさまざまな手法があり、時に複数の手法を組み合わせながら活用されています。M&Aを実行した結果として、業績不振の企業の経営状態がV字回復したり、業界シェアを急拡大させたりと、大きな成果を生み出します。

一方で、M&Aを実施したものの、想定していたような成果が出ず、子会社化を解消したり、大きな損失を出したりすることもあります。

M&Aロイヤルアドバイザリーでは、検討初期から成約まで全行程を専任アドバイザーが担当し、M&A成功に向けて全面的にサポートいたします。

着手金・月額報酬・中間報酬は全て無料の完全成功報酬型の料金体系なので、成約を実現するまで費用はかかりません。M&Aの成功に向けて、ぜひM&Aロイヤルアドバイザリーにご相談ください。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。