提携仲介契約とは?M&Aにおける締結の流れと注意点を詳しく紹介

着手金・中間金無料 完全成功報酬型

提携仲介契約とは、企業が他の企業とM&Aのプロセスを進める際に、仲介者がその取引をサポートするための契約です。この契約は、売り手と買い手が企業間の取引を円滑に進めるための重要な役割を果たします。

本記事では、提携仲介契約を締結する際の流れや契約書の書き方、注意点までを徹底解説します。この記事を読むことで、提携仲介契約の具体的な内容を理解し、契約を結ぶ際の手数料体系や注意点について知ることができます。また、信頼できる仲介会社の選択基準についても紹介しますので、M&Aを検討している場合は、ぜひご参照ください。

目次

提携仲介契約とは|M&Aにおける重要性

提携仲介契約とは、企業がM&Aを円滑に進めるために、仲介会社との間で結ぶ契約です。売り手企業と買い手企業の間に仲介役の専門家が入り、ブローカーやアドバイザーとして、取引が成功するようサポートします。

提携仲介契約のM&Aにおける役割と重要性

提携仲介契約では、売り手と買い手の間に仲介者が橋渡し役として入り、双方のニーズを調整し、取引を円滑に進める支援を行います。特に、M&Aの規模が大きく、複雑な場合には、専門的な知識と経験を持つ仲介会社の介在が欠かせません。

仲介者は、適切な買い手または売り手を見つけるだけでなく、交渉プロセスを円滑にし、契約条件を双方が納得できる形でまとめる役割を担います。提携仲介契約では、仲介者は主に以下の役割を担います。

- 取引先の発掘

- 契約条件の調整

- 交渉のサポート

- 契約書の作成支援

- 締結後のフォローアップ

仲介者が提供する専門的なサポートを活用することで、時間とコストの削減につながり、より良い取引条件を引き出すことが可能です。したがって、提携仲介契約は、M&Aを成功に導くための重要な要素であり、その重要性を理解し、適切に活用することがM&Aの成功の鍵となります。

提携仲介契約とアドバイザリー契約の違い

提携仲介契約とアドバイザリー契約の違いにも触れておきます。まず、提携仲介契約は、売り手と買い手の間に立ち、取引の成立を促進することを目的としています。仲介者は、両者のニーズを把握し、適切な交渉をサポートすることで、双方が満足する結果を導き出す役割を担います。提携仲介契約では、取引の成立に対する報酬が設定されることが一般的です。

一方で、アドバイザリー契約は、売り手企業または買い手企業のどちらか一方と契約を行い、戦略的な助言を提供することを目的としています。アドバイザーは、M&Aの各フェーズで専門的な知識を活用し、最適な戦略を提案し、取引を支援します。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

提携仲介契約の形態の種類

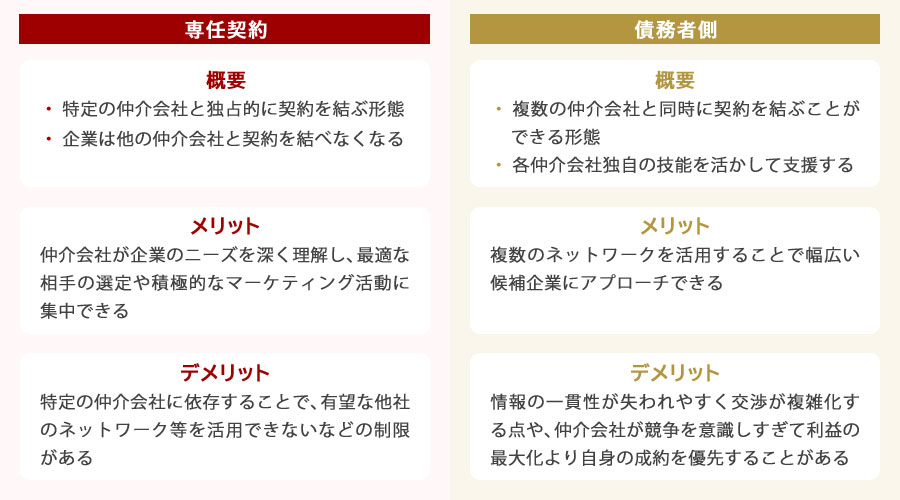

提携仲介契約には、主に「専任契約」と「一般契約(非専任契約)」の二つの形態があります。それぞれの契約形態には、異なる特徴とメリットが存在します。

専任契約

専任契約とは、特定の仲介会社と独占的に契約を結ぶ形態です。この場合、企業は他の仲介会社と契約を結ぶことができません。

専任契約のメリット

専任契約のメリットとしては、仲介会社は企業のニーズを深く理解し、最適な買収先や売却先の選定に集中することができます。仲介会社は専任契約のもとで、より積極的にマーケティング活動を行い、企業の利益を最大化する努力を行います。

専任契約のデメリット

しかし、専任契約にはデメリットも存在します。まず、特定の仲介会社に依存することで、その会社の能力やリソースに制約される可能性があります。他の有望な仲介会社が持つネットワーク等を活用することができないため、選択肢が制限されることも考慮すべきポイントです。

専任契約では、契約期間中の変更が難しいため、事前の仲介会社選定が非常に重要です。このように、専任契約のメリットとデメリットを理解し、契約を結ぶ際には慎重な判断が求められます。

一般契約(非専任契約)

一般契約(非専任契約)とは、企業が複数の仲介会社と同時に契約を結ぶことができる形態です。この契約形態では、各仲介会社がそれぞれ独自のネットワークや知識を駆使して企業のM&Aを成功させるためのサポートを行います。

一般契約のメリット

一般契約のメリットは、複数のネットワークを活用することで、幅広い候補企業にアプローチできる可能性が増えることです。しかし、情報の管理が煩雑になりやすく、売買交渉の過程で混乱を招く可能性もあります。

一般契約のデメリット

一般契約のデメリットとしては、各仲介会社が独立して活動するため、情報の一貫性が失われやすく、異なる方針や戦略が重複するリスクがあります。これにより、交渉のプロセスが複雑化し、時間や労力が増大する可能性があります。また、各仲介会社が他社との競争を意識しすぎると、利益の最大化よりも自身の成約を優先する動きが見られる場合もあるため、企業側は各仲介会社の進捗をしっかり管理し、統一的な戦略を構築する必要があります。

このように、専任契約と一般契約にはそれぞれ異なる特徴があるため、企業は自身のニーズや市場状況に応じて適切な契約形態を選択することが重要です。

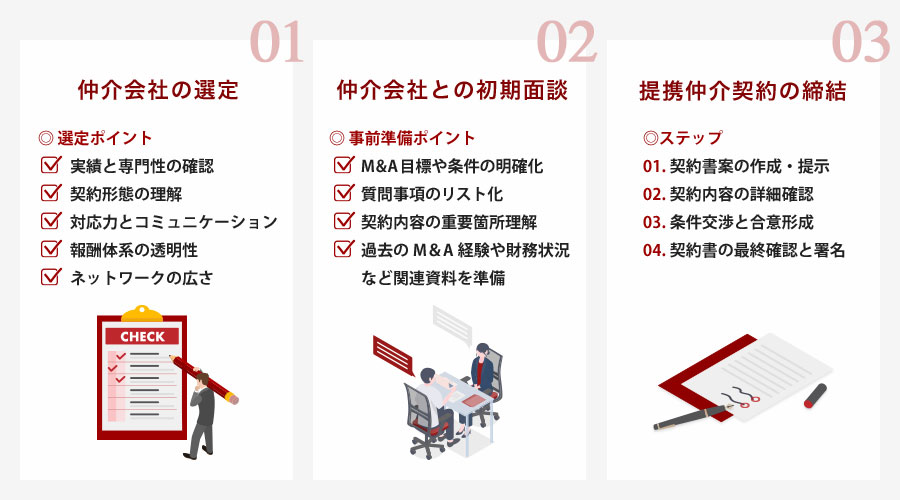

M&Aにおける提携仲介契約の締結の流れ

M&Aにおける提携仲介契約は、企業間の合併や買収をスムーズに進めるための重要なプロセスです。この契約は、企業の戦略的なパートナーシップや成長の機会を最大化するために不可欠な役割を果たします。

提携仲介契約の締結までの流れは以下のように進みます。

- 仲介会社の選定

- 仲介会社との初期面談

- 提携仲介契約の締結

それぞれのステップについて解説します。

ステップ1.仲介会社の選定

M&Aにおける提携仲介契約の締結プロセスの第一歩は、信頼できる仲介会社の選定です。適切な仲介会社を選ぶことは、M&Aの成功に直結するため、慎重に進める必要があります。

仲介会社選定時のポイントは以下の通りです。

- 実績と専門性の確認:過去のM&A案件の成功事例や業界知識、専門性をチェックし、自社の事業内容や規模に適した仲介会社を選びます。

- 契約形態の理解:専任契約や一般契約(非専任契約)など、契約形態の違いを理解し、自社のニーズに合った形態を選択することが重要です。

- 対応力とコミュニケーション:初期の問い合わせ段階での対応の速さや丁寧さ、コミュニケーションの円滑さも選定基準として重視されます。

- 報酬体系の透明性:報酬や手数料の体系が明確で、後からトラブルにならないかどうかを確認します。

- ネットワークの広さ:豊富なネットワークを持つ仲介会社は、多様な買い手・売り手候補を紹介できるため、選択肢が広がります。

仲介会社の選定方法としては、以下のアプローチが一般的です。

- 複数社からの情報収集:複数の仲介会社に問い合わせ、比較検討を行います。

- 実績のある企業の紹介を受ける:信頼できる企業や専門家からの推薦を活用することも効果的です。

- 業界団体やM&A専門サイトの活用:専門のプラットフォームを利用して、登録されている仲介会社を探す方法もあります。

選定時には、自社のM&A戦略や目標に沿った仲介会社を選ぶことが成功の鍵です。特に、契約形態や報酬体系の確認を怠らず、後の段階でのトラブルを防ぐことが重要です。適切な仲介会社を選ぶことで、提携仲介契約の締結からM&Aの全体の流れが円滑に進み、企業価値の最大化につながります。

ステップ2.仲介会社との初期面談

提携仲介契約の締結に向けた次のステップが、仲介会社の選定が終わった後に行われる初期面談です。この面談は、企業と仲介会社が互いのニーズや条件を具体的に確認し、提携仲介契約の内容をすり合わせるための基盤を作る場となります。

初期面談の主な目的は以下の通りです。

- 企業のM&Aに関する具体的なニーズや目的の確認

- 仲介会社の提供可能なサービス内容や対応範囲の説明

- 契約条件や報酬体系の初期的な確認

- 今後の提携仲介契約締結までのスケジュール共有

- 双方の信頼関係構築のためのコミュニケーション

面談に臨む際は、以下のポイントを押さえて準備を進めることが重要です。

- 自社のM&A目標や希望条件を整理し、明確に伝えられるようにする

- 仲介会社に対して質問したい事項を事前にリストアップする

- 必要に応じて、過去のM&A経験や企業の財務状況など関連資料を用意する

- 報酬体系や契約期間、解約条件など契約の重要ポイントの理解を深めておく

初期面談での具体的な質問例としては、以下のようなものがあります。

- 過去のM&A支援実績や成功事例について

- 提携仲介契約の一般的な報酬体系や費用構造

- 仲介会社のサポート体制や担当者の専門性

- 契約期間中の対応範囲や追加費用の有無

- 秘密保持や情報管理の方法について

面談後は、話し合った内容を整理し、疑問点や不明点があれば早めに仲介会社に確認することが大切です。また、複数の仲介会社と面談を行う場合は、それぞれの提案や条件を比較検討し、自社に最適なパートナーを選ぶ参考にしましょう。

ステップ3.提携仲介契約の締結

提携仲介契約の締結は、これまでの仲介会社の選定や初期面談を経て、具体的な契約内容を確定させる段階です。ここでは、提携仲介契約の締結における具体的な手順と、契約時に確認すべき主要な項目について詳しく解説します。

まず、契約締結の流れは以下のようなステップで進みます。

- 契約書案の作成・提示:仲介会社から提携仲介契約書のドラフトが提示されます。企業側は内容を確認し、必要に応じて修正や追加の要望を伝えます。

- 契約内容の詳細確認:報酬体系、契約期間、業務範囲、秘密保持など、契約書に記載された重要な項目を双方で詳細に確認します。

- 条件交渉と合意形成:契約内容に不明点や調整が必要な点があれば、双方で協議し、納得のいく条件で合意します。

- 契約書の最終確認と署名:合意した内容を反映した契約書の最終版を確認し、企業と仲介会社の代表者が署名します。

契約締結時に特に注意すべき主要項目は以下の通りです。

- 報酬体系:成功報酬や固定報酬の有無、報酬額の算定基準、支払時期などを明確にすることが重要です。

- 契約期間:契約の有効期間や更新・解約条件を確認し、期間満了後の対応も把握しておきます。

- 業務範囲:仲介会社が提供する具体的なサービス内容を契約書に明示し、期待する支援内容とのズレを防ぎます。

- 秘密保持条項:M&Aに関する機密情報の取り扱いについて、双方の責任と対応方法を明確にします。

- 費用負担の明確化:報酬以外に発生する可能性のある費用や手数料の負担についても契約書に記載し、トラブルを防ぎます。

契約締結後は、契約内容に基づき、仲介会社と企業が連携してM&Aの実務を進めていきます。初期段階では、契約に基づく業務スケジュールの共有や、担当者間の連絡体制の確立が重要です。これにより、スムーズな取引進行と情報共有が可能となります。

以上のように、提携仲介契約の締結は、M&Aの成功に向けた基盤を築く大切なプロセスです。契約内容をしっかりと確認し、双方が納得した上で締結することが、円滑な取引の第一歩となります。

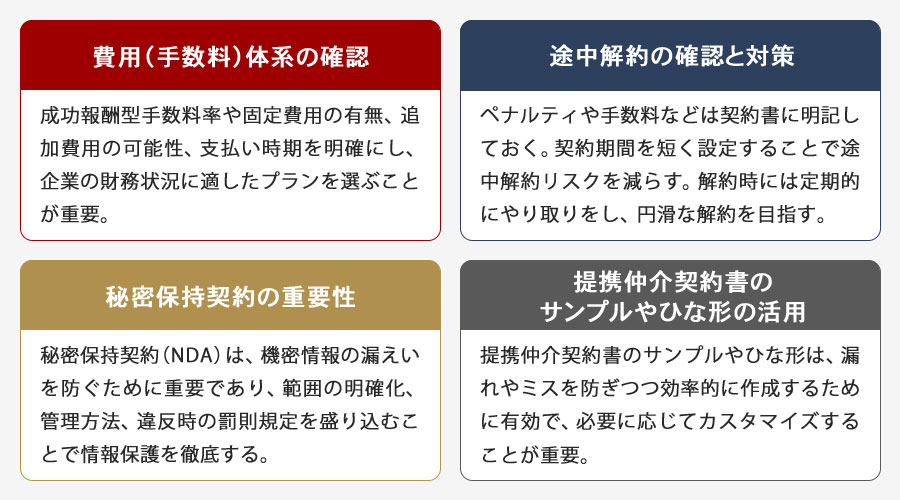

提携仲介契約を結ぶ際の注意点

提携仲介契約を結ぶ際には、いくつかのポイントに注意しなければなりません。例えば、契約内容の理解や手数料体系の確認、秘密保持契約の取り決めなどです。事前にしっかりと準備をし、トラブルを予防するための注意点について理解しておきましょう。

費用(手数料)体系の確認

提携仲介契約を結ぶ際に重要なポイントのひとつが、費用(手数料)の確認です。一般的に、仲介会社やアドバイザーは成功報酬型の手数料を設定することが多いです。成功報酬型とは、M&Aが完了した際にのみ手数料を支払う形式のことです。成功報酬型の手数料率は取引額に応じて変動し、大規模な案件ほど手数料率が低くなる傾向があります。また、一部の仲介会社は、固定費用を前もって請求する場合もあるため、その点も確認が必要です。

契約書に明示されている手数料に加えて、追加費用が発生する可能性があるかどうかも確認しましょう。例えば、調査費用や交渉コストなどが別途請求される場合があります。予期せぬコストが発生しないようにするために、契約締結前にすべての費用が明瞭に示されているかを確認することが重要です。

さらに、手数料の支払い時期についても注意が必要です。支払いのタイミングによっては、企業のキャッシュフローに影響を与えることもあります。一般的には、M&Aが完了した時点で一括にて支払う形式が多いですが、分割支払いを採用している場合もあります。こうした手数料体系をしっかりと理解し、企業の財務状況に適したプランを選ぶことが成功の鍵となります。

途中解約の確認と対策

提携仲介契約を結んだ後に、やむを得ない理由で途中解約を検討する場合もあるでしょう。そのため、契約書には途中解約に関する取り決めを明記しておくことが重要です。途中解約時のペナルティや手数料については、両者が合意の上で明確に示しておくべきです。

また、契約期間自体を短く設定することで、途中解約のリスクを減らす方法もあります。例えば、初回契約を1年と設定し、その後は状況に応じて更新するなどの方法を取ると良いでしょう。これなら、仲介会社のパフォーマンスを評価し、満足のいかない場合には契約を更新しないといった柔軟な対応が可能となります。

さらに、途中解約をスムーズに進めるためには、双方のコミュニケーションが欠かせません。トラブルを未然に防ぐためにも、契約期間中に定期的なミーティングを実施し、進捗状況や問題点を共有する習慣をつけておくことが大切です。

秘密保持契約の重要性

提携仲介契約を進めるうえで、秘密保持契約(NDA)は非常に重要です。仲介の際にはM&Aに関する情報や財務データ、戦略的計画などの機密情報が含まれることが多いため、第三者に漏れないよう対策を講じる必要があります。

まず、秘密保持契約の範囲を明確に設定しましょう。どの情報が機密となるのか、どのような場合に情報を開示できるのかを明示しておくことで、情報漏えいのリスクを最低限に抑えることができます。

次に、情報の管理方法について具体的に定めます。例えば、機密情報を共有する際には、関係者限定でアクセス権を設定する、特別なセキュリティ対策を施すといったことが有効です。また、物理的な資料の管理についても適切な措置を講じる必要があります。

さらに、秘密保持契約には、違反した場合の罰則規定を含めることが一般的です。罰則が明確であれば、契約相手も情報保護に対する意識が高まり、違反行為を未然に防ぐ抑止力となります。このように、提携仲介契約を結ぶ際には、秘密保持契約の重要性を十分に理解し、安心して交渉を進められる体制を整えましょう。

提携仲介契約書のサンプルやひな形の活用

提携仲介契約書の作成には、サンプルやひな形の活用が非常に有効です。サンプルやひな形には、実際のM&Aで活用できる基本的な項目や具体的な記載例が含まれており、作成時の参考になります。これらを用いることで、必要項目の漏れや記載ミスの防止につながり、信頼性の高い契約書を作成することができます。

ただし、サンプルやひな形をそのまま使うのではなく、必要に応じてフォーマットをカスタマイズすることも大切です。上手に活用することで、契約書作成が効率化され、契約がスムーズに締結できるでしょう。

信頼できる仲介会社の選び方

ここでは、信頼できる仲介会社の選び方などをご説明します。

選択基準とチェックポイント

信頼できる仲介会社を選ぶ際には、以下の基準とチェックポイントを押さえておきましょう。

- 経験と実績

仲介会社が過去にどの程度のM&A案件を扱ってきたのか、その成功率はどの程度かを確認することが重要です。経験豊富な会社ほど安心して任せることができます。

- 専門知識

M&Aに関する専門知識を持つスタッフがいるかどうかも重要な判断基準です。業界ごとの特性や最新のトレンドに詳しいことが求められます。

- 透明性

料金体系や契約内容が明確であることは、信頼性の高い仲介会社の証です。手数料の詳細や追加費用の有無をしっかりと確認しましょう。

- コミュニケーション能力

円滑なM&Aには綿密なコミュニケーションが不可欠です。取引先との交渉や調整がスムーズに行われるかどうか、コミュニケーション能力をチェックしましょう。

- 評判

他の企業からの評価や口コミも重要な参考材料です。インターネット上の評判や第三者からの推薦があるかどうかを確認すると良いでしょう。

これらのポイントをチェックすることで、信頼性の高い仲介会社を見極めることができます。

評判や実績の確認方法

仲介会社の評判や実績を確認するための具体的な方法をいくつか紹介します。

- 口コミサイトやアナリティクス

インターネット上の口コミサイトや専門のレビューサイトで仲介会社の評判を調べることができます。また、業界動向や企業評価を行うアナリティクスサービスも便利です。

- ケーススタディの提供

仲介会社に過去の成功事例や失敗事例を具体的に説明してもらうことで、その能力や信頼性を確認できます。特に、自社と似た規模や業界の事例が参考になるでしょう。

- 直接のヒアリング

既存の企業や取引先に直接問い合わせて、仲介会社に関するフィードバックを聞くことも有益です。直接的な意見を聞くことで、インターネット上では得られないリアルな評価を得られるかもしれません。

- 業界イベントやセミナー

M&A関連のイベントやセミナーに参加して、仲介会社担当者と直接話す機会を設けるのも良い方法です。この場での交流を通じて、その会社のプロフェッショナリズムや顧客対応の実態が見えてくるかもしれません。

- 公的機関のウェブサイト

公的なM&A支援機関や商工会議所のウェブサイトには、認定や推奨されている仲介会社の情報が掲載されていることがあります。これらの情報を参考にすると、信頼できる仲介会社を選びやすくなります。

以上の方法を活用して、評判や実績をしっかりと確認し、信頼できる仲介会社を見極めましょう。

M&Aの成功事例と失敗事例

ここでは、実際のM&Aにおける成功事例と失敗事例をご紹介し、それらから学ぶべきポイントや教訓について詳しく解説します。

成功事例から学ぶポイント

成功事例として、ある大手製薬会社が地方の中小製薬会社を買収したケースをご紹介します。このM&Aは、買収した中小企業が優れた技術を持っていたため、大手企業がもつ資源やネットワークを活用して、技術をもとに市場を拡大させる可能性を広げました。成功の要因として以下のポイントが挙げられます。

- シナジーの存在:両社の強みを組み合わせることで、互いに補完し合える関係を築けました。

- 綿密な事前調査:買収前に徹底したデューデリジェンスを行い、企業価値や市場性を正確に評価しました。

- 円滑なコミュニケーション:M&A後も両社間で円滑なコミュニケーションを維持し、新体制への移行をスムーズに進めました。

上記の成功事例から、綿密な事前調査や組織間の効果的なコミュニケーションが重要であることがわかります。

失敗事例から学ぶ教訓

失敗事例として、あるIT企業が同業他社を買収したケースをご紹介します。このM&Aは、期待されていたシナジー効果が得られず、最終的には大きな損失を招く結果となりました。失敗の要因として以下のポイントがあります。

- 事前調査の不足:買収前に十分なデューデリジェンスを行わず、買収企業の財務状況や内部問題を正確に把握できていませんでした。

- 文化の違い:両社の企業文化が大きく異なり、統合後に社員間の摩擦やコミュニケーションの不足が生じました。

- 過度な期待:シナジー効果に対する過度な期待があり、実際の統合効果が想定より低く、収益に大きな影響を与えました。

失敗事例から学べる教訓として、事前調査の徹底や文化の統合計画が重要であることが挙げられます。また、現実的な期待値を設定することも重要なポイントです。

まとめ

提携仲介契約を理解して適切に活用することは、M&Aを成功させるうえで重要です。まずは、提携仲介契約の基本的な定義とその重要性をしっかりと理解しましょう。そして、契約書に記載すべき項目を詳細にチェックし、手数料体系や途中解約の条件、秘密保持契約の重要性などに留意することで、契約期間中のトラブルを未然に防ぐことができます。

さらに、信頼できる仲介会社を選ぶためには、その会社の選択基準やチェックポイントを確認し、過去の実績や評判を徹底的に調査します。成功事例から学ぶポイントや失敗事例からの教訓をしっかりと吸収すれば、自社のM&Aプロジェクトに有効活用できます。

提携仲介契約を通じて得られる専門的なサポートを最大限に活用し、M&Aを円滑に進めるための準備を怠らないことが成功への道です。こうした一連のプロセスをしっかりと踏むことで、リスクを最小限に抑えて最適な提携仲介契約を結びやすくなり、M&Aの成功確率を高められるでしょう。

M&Aや経営課題に関するお悩みはM&Aロイヤルアドバイザリーにご相談ください。経験豊富なアドバイザーが貴社の成長と成功を全力でサポートいたします。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。