株式移転とは?株式交換の違いやメリット、手続きをわかりやすく解説

着手金・中間金無料 完全成功報酬型

株式移転とは、既存会社が新たな法人を設立し、株式を新たな会社に移すことで完全親子関係を築く組織再編手法です。株式移転はその特性からM&Aの一つとしても位置付けられます。株式移転は、株式交換とは異なり、完全に新しい持株会社を設立することによって行われるため、組織の構造を大きく変えることが可能です。これにより、グループ全体の経営資源を効率的に活用し、さらなる成長を目指すことができます。

本記事では、株式移転とは何かという基本知識から株式交換との違い、メリットとデメリット、具体的な手続きの流れ、税務上の留意点、注意すべきリスクについてわかりやすく解説します。

目次

株式移転とは?基本概念をわかりやすく

株式移転とは、企業が新たな会社を設立し、その会社に既存の会社の株式をすべて移転することにより、新設会社と既存会社で完全支配関係を築く手法です。新たに設立した会社を持株会社といい、この手法を持株会社化(ホールディングス化)と呼びます。

株式移転はM&Aの一環としても位置付けられます。持株会社を設立することにより、各企業が独立した経営を行いながらも全体としてのシナジー効果を追求することが可能になります。

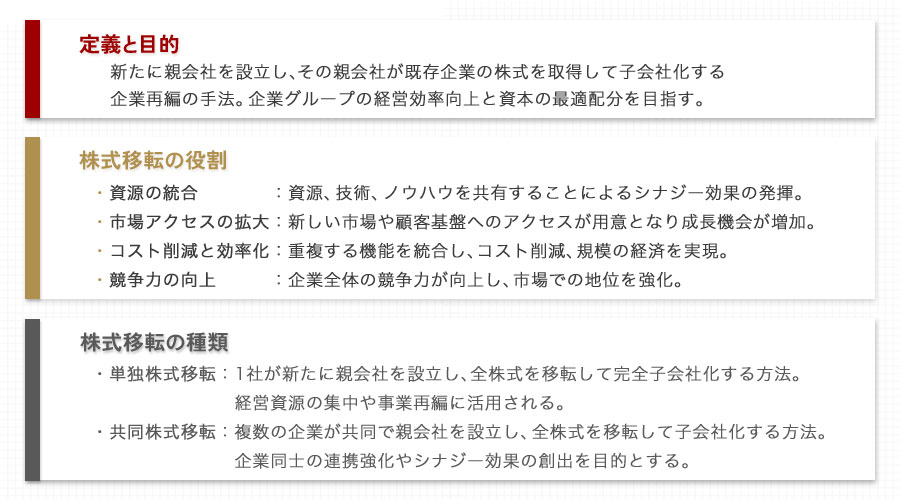

株式移転の定義と目的

株式移転は、企業再編の手法の一つであり、新たに親会社を設立し、その親会社が既存の法人の株式を取得することで、既存会社を子会社化することを指します。株式移転の目的は、企業グループの経営効率を向上させ、資本の最適配分を実現することです。これにより、グループ全体の戦略的な意思決定が一元化され、各子会社の事業活動がよりスムーズに行われるようになります。

株式移転の役割は多岐にわたり、特定の企業が他の企業の株式を取得することを通じて、企業間の関係を構築し、シナジー効果を生み出す手段として用いられることがあります。具体的には、以下のような点があげられます。

- 資源の統合:株式移転によって異なる企業が統合され、資源や技術、ノウハウを共有することで、シナジー効果が期待されます。

- 市場アクセスの拡大:複数の企業が統合されることで、新しい市場や顧客基盤へのアクセスが容易になり、成長機会が増加します。

- コスト削減と効率化:企業間での統合によって、重複する機能を統合し、コストを削減することができる場合があります。また、規模の経済を実現することも可能です。

- 競争力の向上:シナジー効果を生かすことで、企業全体の競争力が向上し、市場での地位を強化することができます。

ただし、株式移転が必ずしもシナジー効果を生むわけではなく、成功するためには戦略的な計画や実行、企業文化の統合が重要です。

さらに、株式移転は企業の成長戦略の一環としても重要です。新たな市場への進出や事業領域の拡大を意図する場合、株式移転を活用することで、迅速かつ柔軟に対応することが可能となります。これにより、企業は外部環境の変化に適応しやすくなり、持続的な成長を図ることができます。

このように、株式移転は企業にとって経営効率の向上、戦略の一元化、成長機会の創出といった複数の役割を果たす重要な手法であり、企業の長期的な競争優位性を支える基盤となります。

株式移転の種類

株式移転には、主に「単独株式移転」と「共同株式移転」があります。それぞれ異なる方法で行われ、企業の戦略や目的に応じて選択されます。

単独株式移転

まず、「単独株式移転」は、一つの企業が新たに設立する親会社(持株会社)に対して、自社の株式すべてを移転する方法です。この方法により、既存の企業が完全子会社となり、新たな親会社の下で企業グループを形成します。単独移転は、企業が独自の親会社を設立し、経営資源を集中させたい場合や、事業の再編成を行う際に利用されます。

共同株式移転

一方、「共同株式移転」は、複数の企業が共同で新たな親会社(持株会社)を設立し、自社の株式をその親会社に移転する方法です。この形態では、参加する企業すべてが新たな親会社の子会社となります。共同移転は、企業同士が戦略的に連携を強化するために用いられ、業界内でのシナジー効果を狙うケースが多いです。例えば、同業種の企業が共同移転を行うことで、技術や市場の共有が容易になり、競争力を高めることができます。

これらの株式移転は、企業の長期的なビジョンや経営戦略に大きく影響を与えるため、慎重に検討されます。どちらの方法を選択するかは、企業の特性や目的に応じて異なりますが、いずれも企業の成長や発展を目指した重要な手段となります。株式移転の選択肢を理解することで、企業はより効果的な経営戦略を策定し、将来的な成功を目指すことが可能となります。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

株式移転と株式交換の違い

株式移転と株式交換は、どちらも完全支配関係を築く組織再編の手法ですが、目的や手続きにおいていくつかの違いがあります。まず、株式移転とは、親会社が新たに設立され、既存の会社がその子会社となるプロセスを指します。一方、株式交換は、ある企業が他の企業の株式を取得し、完全子会社化する手続きです。株式移転は新しい持株会社の設立を伴うため、グループ全体の戦略的な再編や資本効率の向上を目的とすることが多いです。

対して、株式交換は既存の企業構造を活用しつつ、迅速に親子関係を構築できるため、迅速な経営統合を実現したい場合に選ばれることが多いです。この違いから、企業がどの手法を選択するかは、組織の戦略目標や再編の目的によって決まります。例えば、新たな事業領域への進出やグループ全体の統制を強化したい場合には株式移転が適しており、迅速なシナジーの創出が求められる場合には株式交換が有効です。

また、手続き上の違いも考慮すべきポイントです。株式移転は新会社の設立を伴うため手続きが複雑になる一方、株式交換は既存の枠組みを利用するため比較的シンプルです。しかし、どちらの手法にも株主総会の承認が必要であることは共通しており、計画の詳細や目的を十分に説明することが求められます。企業はこのような違いを理解し、最適な手法を選択することで、組織再編の成功を目指すことができます。

株式移転のメリット

株式移転とは、企業が持株会社を設立する際に用いる手法で、親会社と子会社の関係を明確にし、グループ全体の経営効率を高めることを目的としています。これにより、企業は経営戦略や財務戦略、透明性の向上など、多方面でのメリットを享受することができます。株式移転の主なメリットを紹介します。

- 経営効率の向上

- 財務戦略の強化

- 企業の透明性の向上

経営効率の向上

株式移転により親会社と子会社の関係が明確になり、グループ全体の資源配分が最適化されます。これによって、迅速な意思決定が可能となり、各事業の独立性を維持しつつシナジー効果を高めることができます。

財務戦略の強化

株式移転は資本市場からの資金調達を容易にし、株式を利用したM&A戦略の柔軟性を向上させます。これにより、企業は変化する市場環境に迅速に対応し、成長機会を効果的に捉えることができます。また、特定の条件を満たせば課税の繰延が可能となり、キャッシュフローが改善します。

企業の透明性の向上

親会社と子会社の関係が明確になることで、投資家やステークホルダーへの説明責任が果たしやすくなり、企業価値の向上につながります。透明性の向上は、投資家からの信頼を得るだけでなく、企業の持続的な成長を支える要素となります。

株式移転のデメリット

株式移転とは、企業が新たな親会社を設立するために、既存の企業の株式を移転する手続きで、企業再編の一環として行われます。この手法には多くのメリットがありますが、同時にいくつかのデメリットも存在します。株式移転のデメリットとして以下があげられます。

- 手続きの煩雑さ

- 株主構成の変化による影響

- 従業員や取引先への影響

手続きの煩雑さ

株式移転には、詳細な計画の策定、株主総会の承認、反対株主への対応など、複雑なステップが含まれます。これらを的確に進めるためには、多くの時間とリソースが必要であり、企業の業務に負担をかける可能性があります。

株主構成の変化による影響

新たな親会社の設立により、株主構成が大きく変わることがあります。これにより、既存株主に予期せぬ影響が及ぶ場合があり、株主の支持を得るためには、丁寧な説明と理解を促す努力が求められます。

従業員や取引先への影響

組織再編に伴い、従業員の不安が高まったり、取引先との関係が変化する可能性があります。これに対して、適切なコミュニケーションと配慮が必要となります。

これらのデメリットを考慮し、株式移転を検討する際には、事前に十分な計画と準備を行い、リスクを最小限に抑えるための対策を講じることが求められます。

株式移転の手続きの流れ

株式移転は、企業の組織再編において重要な手続きであり、その流れを正確に把握することが成功の鍵です。株式移転の手順は以下のとおりです。なお、債権者保護手続きは通常は不要ですが必要なケースもあるため、流れに含めています。

| 1. 計画の作成:株式移転の具体的な目的、スケジュール、移転後の経営体制を詳細に策定します。この計画は、後の手続きの基盤となるため、慎重な検討が求められます。 2. 事前開示書類の備置:株式移転に関する情報を株主や関係者に対して透明性を持って開示することが必要です。移転計画の概要や財務情報を含む書類を作成し、一定期間閲覧可能な状態にしておきます。 3. 株主総会の承認:株式移転を実施するためには、株主の同意が必要であり、特別決議を通じて承認を得ることが不可欠です。反対する株主がいる場合の対応も考慮する必要があります。 4. 反対株主の買取請求対応:株式移転に反対する株主は、株式の買取を請求する権利があります。この請求に対して適切に対応し、円滑な手続きを進行させます。 5.債権者保護手続き(必要な場合):株式移転により、債権者が不利益を被る可能性があるため、一定期間の公告を行い、異議申し立ての機会を提供します。これにより、債権者の権利を保護します。 6. 株券提出・登記申請:株式移転が正式に効力を発生するためには、株券の提出や法務局への登記申請が必要です。これにより、法的手続きが完了し、株式移転が正式に効力を持ちます。 7. 事後開示書類の備置:株式移転後の状況を明らかにするため、事後の書類を作成し、関係者に対して開示します。これにより、株式移転後の企業の状況を透明性を持って示すことができます。 |

以上の手順を踏むことで、株式移転を円滑に進めることが可能になります。それぞれの手続きについて解説します。

株式移転計画の作成

株式移転の最初のステップは、詳細な株式移転計画の作成です。この計画は、株式移転を実施する目的とその背景を明確にすることから始まります。まず、株式移転の目的を明確化し、移転後の会社のビジョンを描くことが重要です。次に、関係する全てのステークホルダー、特に株主や取引先、従業員への影響を考慮し、彼らの理解と協力を得るためのコミュニケーション戦略を立案します。

株式移転計画の中には、具体的なスケジュールも含める必要があります。どの時点でどのような手続きを進めるか、各ステップの予想される期間を具体的に設定します。また、法律や規制に準拠した手続きを進めるため、法務専門家と相談しながら必要な書類の準備を進めることも欠かせません。

さらに、株式移転後の組織体制やガバナンス構造についても計画に盛り込みます。これには、新会社の取締役会の構成や、経営方針の見直し、企業文化の統合などが含まれます。特に、異なる企業文化を持つ場合、文化の融合をどのように図るかは重要な課題となります。

最後に、リスク管理の観点から、株式移転計画が計画通りに進まなかった場合の対応策や、潜在的なリスクへの対策を事前に検討しておくことが重要です。これにより、予期せぬ問題が発生した際にも迅速かつ柔軟に対応できる体制を整えることができます。

事前開示書類の備置

株式移転の手続きにおいて、事前開示書類の備置も重要なステップです。このプロセスは、株式移転計画を透明かつ適正に進めるための基盤を築く役割を果たします。具体的には、株式移転を行う会社は、移転計画の内容や目的、影響を記した書類を作成し、株主や関係者がこれらの情報にアクセスできるようにしなければなりません。この書類には、株式移転の目的やその背景、経営の方針転換の理由、移転後の企業の構造や経営戦略などが詳細に記載されます。

また、これらの情報は株主総会の少なくとも2週間前には備え置かれ、株主が十分な検討時間を確保できるようにする必要があります。株主は、この事前開示書類を通じて、移転の利点やリスクを理解し、株主総会での投票に備えることになります。このプロセスは、株主の権利を守り、企業の透明性を確保するための重要な手段であり、法的にも義務付けられています。適切な備置が行われない場合、株主からの不信感を招く恐れがあるため、企業は慎重に対応する必要があります。

株主総会の承認

株式移転の手続きにおいて、株主総会の承認も欠かせないプロセスです。株主総会での決議は株式移転を実施する際に必要な法的手続きを進める上で、企業における意思決定の正当性を確保するためです。通常、株式移転における株主総会では、株式移転計画が取締役会で策定され、その計画案をもとに株主総会が開催されます。ここでの議決は、特別決議が必要となります。特別決議とは、議決権を持つ株主の過半数以上が出席し、かつ3分の2以上の賛成を得ることを指します。この高いハードルをクリアすることで、株主間の合意が得られ、株式移転の正当性が担保されます。

株主総会では、株式移転の目的やその意義、期待される効果、そしてリスクなどが詳細に説明されます。株主はこれらの情報をもとに、自身の利益や企業の将来性を考慮しつつ、賛否を決定します。また、株主総会の前に、株主には事前に移転計画の概要が通知されることが一般的です。これにより、株主は事前に計画内容を検討し、質問や意見を準備することができます。

さらに、株主総会の承認は、株主構成の変化や企業の経営方針の変更を伴うことが多いため、慎重な議論が求められます。この場では、反対意見を持つ株主の声も重要であり、企業はこれを誠実に受け止め、必要に応じて計画の修正を行うこともあります。株主総会の承認を得た後、企業は次のステップとして反対株主の買取請求や債権者保護手続きなどの手続きを進め、最終的に株式移転を完了させます。

反対株主の買取請求対応

株式移転の手続きにおいて、反対株主の買取請求への対応も必要です。この手続きは、株式移転に不服である株主が自らの持ち株を公正な価格で会社に買い取ってもらう権利を行使するものです。まず、反対株主は株主総会において株式移転に反対する意思表示を行い、その後、法定期間内に買取請求を正式に提出する必要があります。この請求は、会社に対して書面で行うのが一般的で、会社はその後、適正な評価を行い、株式の買取価格を決定します。

買取価格の決定は、公正な市場価格を反映することが求められます。場合によっては、第三者機関による評価が必要となることもあります。買取請求を受けた会社は、迅速かつ適切に対応することが求められ、手続きが遅延することにより株主の不満を招く可能性があるため、細心の注意が必要です。

法律に基づく手続きを遵守し、反対株主の権利を適切に保障することが、企業の信頼性を維持するための重要な要素となります。さらに、買取請求が多く発生した場合には、企業の資金繰りに影響を与える可能性もあるので、事前の資金計画が求められます。このように、反対株主の買取請求対応は、株式移転のスムーズな進行において欠かせないプロセスとなっています。

債権者保護手続き(必要な場合)

株式移転において債権者保護手続きは通常は不要ですが、新株予約権付社債を発行している場合は必要となります。この債権者保護手続きは債権者の権利を守るための重要なプロセスであり、会社が株式移転を行う際に、会社の財務状況の変化が債権者に与える影響を最小限に抑えるために実施されます。

債権者保護手続きの異議申立期間は、通常、株主総会の決議後に設定され、債権者が会社に対して債務の履行を求めることができるかどうかを確認するための時間を提供します。債権者が異議を申し立てた場合、会社は債権者と協議を行い、必要に応じて債務の弁済や担保の提供などを通じて債権者の利益を保護します。このプロセスは、会社の信用を維持し、株式移転後もスムーズな事業運営を確保するために不可欠です。債権者保護手続きは、会社法の規定に基づいて厳格に行われ、適切な手続きを経ることで法的なトラブルを未然に防ぐことが可能です。

さらに、債権者保護手続きは、会社の透明性を高め、株主や利害関係者に対して誠実な姿勢を示す機会でもあります。これにより、株式移転後の企業活動に対する信頼性が強化され、長期的な関係構築が促進されます。このように、株式移転の債権者保護手続きは、単なる法的義務を超えて、企業の健全な発展に寄与する重要な役割を果たしています。

株券提出・登記申請

株式移転の具体的な手続きの一環として、株券の提出と登記申請も重要です。会社法では子会社となる会社が株券を発行している場合、株主に対し、株式移転の効力発生日の1ヶ月以内に株券を提出する旨を公告で通知することが定められています。

次に、登記申請に移ります。株式移転が完了するためには、法務局への登記申請が必要です。具体的には、株式移転計画に基づき、移転する会社と新たに設立される持株会社の双方について、必要な情報を法務局に提出します。登記申請には、定款や株主総会での決議内容、株式移転計画書などの重要書類が含まれます。これらの書類が全て整った段階で、登記が受理され、株式移転が法的に成立します。

このプロセスは、企業の法的な構造を変更するために必須であり、適切に行われなければ法的なトラブルを招く可能性があります。そのため、株式移転を円滑に進めるためには、専門家の指導を受けることが推奨されます。株券提出と登記申請は、株式移転の成功にとって不可欠なステップであり、企業の新たな成長段階の基盤を築くために重要な役割を果たします。

事後開示書類の備置

株式移転の手続きが完了した後、企業は法律に基づいて事後開示書類を適切に備置する義務があります。これらの書類は、株式移転が適法に行われたことを示す証拠として重要な役割を果たします。事後開示書類には、株式移転計画に基づき作成された報告書や、株主総会での承認内容、債権者に対する通知や同意に関する情報などが含まれます。これらの情報は、企業の透明性を確保し、利害関係者が移転の詳細を確認できるようにするために、一定期間公開される必要があります。

事後開示書類の適切な備置は、株式移転後の新たな親会社や子会社が法的な問題を回避するために不可欠です。特に、株主や債権者が移転手続きに異議を唱える場合に備えて、これらの書類はしっかりと整理され、必要に応じて迅速に提供できる状態にしておくことが求められます。法律では、これらの書類を備置する期間や場所についても詳細が定められており、企業はその指示に従う必要があります。

事後開示書類の管理は、単に法的義務を果たすためだけでなく、企業の信頼性を高めるためにも重要です。透明性のある情報提供により、株主や投資家、その他のステークホルダーに対して企業の健全な経営姿勢を示すことができ、今後のビジネス展開においてもプラスに働くでしょう。また、これらの書類は内部監査や外部監査の際にも確認対象となるため、正確で完全な情報を備え続けることが求められます。

株式移転に伴う税務上の留意点

株式移転は企業の財務戦略において重要な手段ですが、その過程での税務上の留意点を理解しておくことが不可欠です。以下に、株式移転に関する主要なポイントを解説します。

- 適格要件の確認

- 連結納税制度との関係

- 法人税や地方税への影響

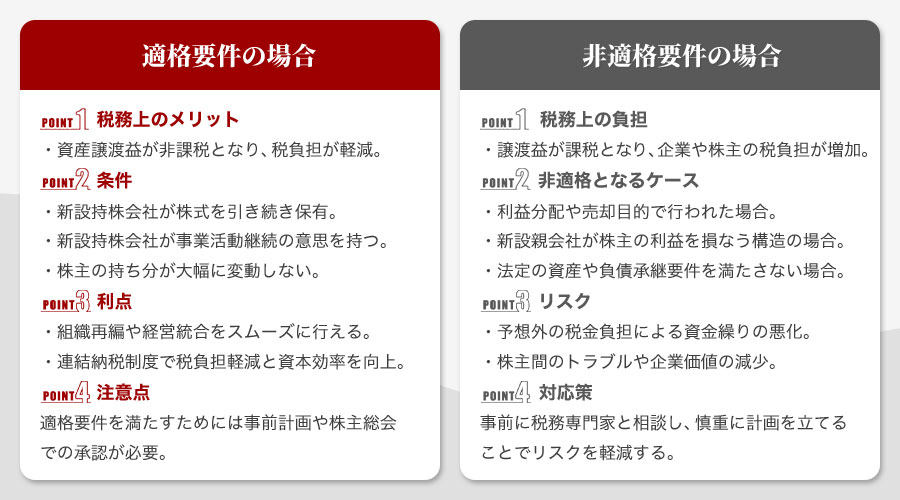

適格要件の確認

株式移転が適格要件を満たすかどうかは非常に重要です。適格要件を満たすと、株主にとって所得税の課税対象となる譲渡益が繰り延べられ、税務上の負担が軽減されます。非適格の場合、譲渡益が即時に課税対象となり、株主にとって大きな負担となる可能性があります。そのため、適格要件を満たすための法律や財務要件を詳細に確認することが求められます。

適格要件を満たす場合

適格要件を満たす株式移転は、税務上の優遇措置を受けられる点が大きな特徴です。具体的には、適格要件に該当する場合、株式移転による資産の譲渡が実施されても、譲渡損益が法人税の課税対象とならないというメリットがあります。このため、企業グループ内での組織再編や経営統合がスムーズに行えるようになります。

株式移転が適格要件を満たすためには、法令で定められた条件をクリアする必要があります。例えば、移転する株式が、移転後に新設される持株会社によって引き続き保有されることや、株式移転により新たに設立される持株会社が、事業活動を継続する意思を持っていることなどが挙げられます。

また、適格要件を満たす株式移転では、企業間での株主の持ち分が大幅に変動しないことが求められます。これにより、株主に対する影響を最小限に抑えつつ、企業グループ全体の資本効率を向上させることが可能となります。この手続きは、事前の計画や適切な情報開示、株主総会での承認を経て行われるため、事前の準備が重要です。

さらに、適格要件を満たす株式移転は、連結納税制度においても有利な条件をもたらし、企業グループ全体での税負担を軽減することが可能です。これにより、資本の最適配置が実現され、企業の成長戦略を加速させることができます。適格要件を満たす株式移転を正しく理解し、計画的に活用することは、企業の長期的な発展において重要な鍵となります。

非適格要件の場合

非適格要件の場合の株式移転とは、税法上で定められた適格要件を満たさない株式移転を指し、この場合には税務上の課税が即時に発生する可能性が高くなります。具体的には、株主が保有する株式の譲渡益に対して課税されるため、税金負担が大きくなる点に注意が必要です。

非適格となる主なケースには、以下のような状況が挙げられます。

- 株式移転の目的が純粋な経営統合や再編ではなく、利益の分配や売却目的である場合

- 移転後の新設親会社が株主の利益を損なう構造となっている場合

- 法定の資産や負債の承継要件を満たしていない場合

非適格要件の株式移転においては、株式の譲渡益が課税対象となるため、株主は移転時に譲渡所得税を支払う必要があります。また、法人税や地方税の計算にも影響を及ぼし、企業全体の税務負担が増加することがあります。

具体的な税務処理としては、非適格株式移転による譲渡益は、通常の株式譲渡と同様に課税されます。これにより、株主は譲渡益に対する所得税及び住民税を負担し、企業は法人税の計算においても譲渡益を考慮する必要があります。

非適格株式移転に伴うリスクとしては、以下の点が挙げられます。

- 予想外の税金負担による資金繰りの悪化

- 株主間のトラブルや反発の可能性

- 企業価値の減少や信用リスクの増大

これらのリスクを軽減するためには、事前に税務専門家と十分に相談し、移転計画を慎重に策定することが重要です。また、非適格となる可能性が高い場合は、他の組織再編手法の検討や、税務上のシミュレーションを行うことも推奨されます。適切な対応により、税務リスクを最小限に抑え、企業の財務健全性を維持することが可能です。

連結納税制度との関係

株式移転によって親会社と子会社の関係が変化すると、連結納税グループ内の利益や損失の配分に影響を及ぼす可能性があります。特に、移転後の税務上の利益相殺や損失繰越の扱いについては、事前に詳細なシミュレーションを行い、最適な戦略を立てることが重要です。

法人税や地方税への影響

株式移転は法人税や地方税にも影響を及ぼします。移転後の企業グループ全体の税負担を最小限に抑えるため、慎重な計画が必要です。税理士や法律専門家と協力し、税務戦略を構築することで、企業の持続可能な成長と株主の利益保護に寄与します。

これらのポイントを踏まえ、株式移転に関する税務戦略を慎重に策定し、企業の財務戦略における重要な決定を下すことが求められます。

株式移転の注意点とリスク

株式移転とは、企業が新たに持株会社を設立するために、自社の株式をその持株会社に移転する手続きを指します。これにより、企業グループの持株会社体制を整え、経営の効率化や戦略的な意思決定を支援することが可能となります。しかし、株式移転にはいくつかの注意点とリスクが伴います。

書類提出や手続きの複雑性

株式移転には多くの書類が必要で、手続きも複雑です。株主総会の議事録や株式移転計画書などを怠ると、法的な問題が生じる可能性があります。

株主構成の変化リスク

新たな持株会社の設立により、既存株主の持ち株比率が変動することがあります。これにより株主間の力関係が変わり、経営方針に影響を与えるリスクがあります。重要な決定が迅速に行えなくなる可能性があるため、事前の調整が不可欠です。

労働者や取引先への配慮

組織体制やブランドの変化が従業員の不安を招き、士気の低下や離職率の増加につながる可能性があります。また、取引先も企業の変化に敏感であり、取引条件の見直しが求められる場合もあります。

有価証券届出書等の対応

以下の条件を満たす場合、金融商品取引法に基づく有価証券届出書または臨時報告書の提出が必要です。これには時間とコストがかかり、情報開示の義務が増えることになります。

- 完全子会社の株主が50人以上

- 株式の発行額の総額が1億円以上

- 完全子会社が継続開示会社であり、新設親会社が継続開示会社でない

これらのリスクを事前に把握し、適切な準備を行うことが、株式移転の成功に不可欠です。

まとめ

株式移転は、企業の組織再編において非常に有効な手段の一つです。新たな持株会社を設立することで、経営資源の効率的な活用や財務戦略の強化が期待できますが、その一方で手続きが複雑であることや、株主構成や従業員に与える影響についても慎重に考慮する必要があります。

この記事を通じて、株式移転の基本的な概念から具体的な手続き、メリット・デメリット、税務上の留意点までを理解していただけたでしょうか?もし、株式移転を検討しているなら、まずは専門家に相談してみることをお勧めします。専門家のアドバイスを受けることで、手続きのスムーズさやリスクの軽減に繋がるはずです。今後の企業戦略を成功に導くために、慎重かつ計画的に進めていきましょう。

M&Aや経営課題に関するお悩みはM&Aロイヤルアドバイザリーにご相談ください。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。