株式分割とは?メリット・デメリットから株価への影響まで詳しく解説

着手金・中間金無料 完全成功報酬型

株式分割とは、1株を複数に分けることで市場での流動性を高め、投資家層の拡大を図る企業の戦略手法です。株式分割は企業だけでなく、株主や投資家にとっても影響を及ぼします。本記事では、株式分割とは何かとった基礎知識から、メリット・デメリット、株価への影響や分割の流れと実際の企業の事例を詳しく解説します。

目次

株式分割とは

株式分割とは、企業が発行済みの株式を一定の割合で分割し、既存の株式をより多くの株式に変換する手続きを指します。例えば、1株を2株や3株に分ける形で行われます。株式分割によって株主が保有する株式数は増加しますが、企業全体の価値や株主の持株比率は変わらないため、株式分割は企業価値に直接的な影響を与えないという特徴があります。

例:1株あたりの株価が2,000円の株式を2分割にした場合

2,000円の株式を100株保有していた場合、株式価値は20万円ですが、株式分割後は1,000円の株式×200株となります。保有株式数は2倍となりますが、株式価値は20万円のまま変わりません。

つまり、株式分割は「ケーキを切り分けて小さくする」ようなイメージで、企業の価値や株主の権利に直接の増減はありません。

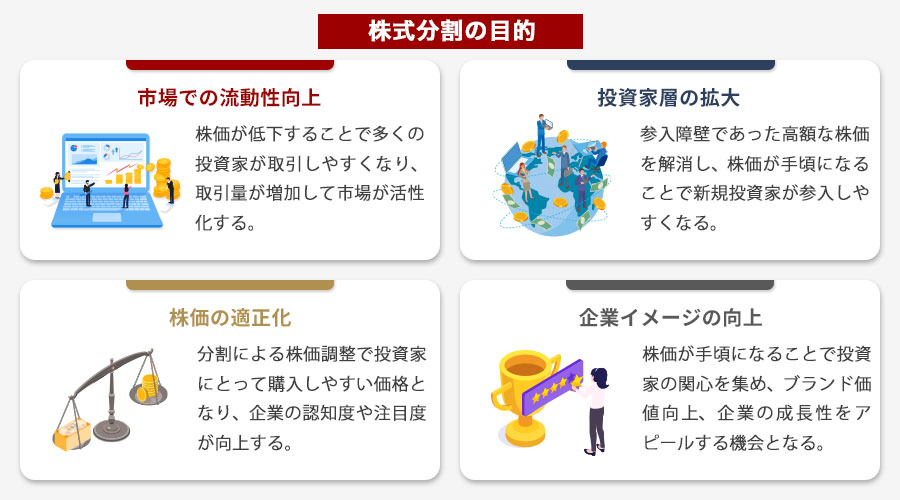

株式分割の目的

株式分割とは、企業が既存の株式をより小さな単位に分割することを指します。株式分割は、株価が高値になりすぎた場合などの価格調整に利用されることが一般的です。株式分割が行われる目的として以下が挙げられます。

- 市場での流動性向上:株価が低下することで、より多くの投資家が株式を買いやすくなり、取引量が増加します。これにより市場が活性化し、企業の株式はより多くの注目を集めることができます。

- 投資家層の拡大:高額な株価は投資家にとって参入障壁となる可能性がありますが、株式分割により株価が手頃になると、新たな投資家が参入しやすくなります。

- 株価の適正化:分割によって株価を調整することで、投資家にとって株式が手頃な価格となり、企業の株式の認知度や注目度が向上する可能性があります。

- 企業イメージの向上:株価が手頃になることで、企業はより多くの投資家の関心を引き、ブランド価値を高めることができます。分割は企業の成長性や将来性をアピールする機会ともなります。

このように、株式分割は企業の戦略的な位置付けを強化し、株主や投資家に対してポジティブなメッセージを発信する手段となります。

しかし、株式分割を実行する際には、実施のタイミングや市場の反応を慎重に見極めることが重要です。適切に行われれば、株式分割は企業と株主の双方にとって利益をもたらす可能性がありますが、誤った判断に基づく分割は逆に株価の不安定化を招くリスクもあります。したがって、株式分割を実施する際には、企業の長期的な戦略を考慮し、慎重に計画を立てることが大切です。

株式分割と株式併合の違い

株式分割と株式併合は、企業が発行する株式の数を調整するための手法ですが、その目的と結果には明確な違いがあります。株式分割とは、既存の株式をより小さな単位に分割することで、株式数を増やし、1株当たりの価格を引き下げることです。これにより、より多くの投資家が株を購入しやすくなり、流動性が向上することが期待されます。

一方、株式併合はその逆で、複数の株式を1つにまとめることで株式数を減らし、1株当たりの価格を引き上げます。これは株価が低迷している企業が株価を引き上げ、上場基準を満たすために行われることが多いです。

株式分割は企業の成長や株主への還元策として用いられることが多いですが、株式併合は企業の再構築や株価の安定化を目指すケースが多いです。重要なのは、どちらの手法も企業の価値自体を直接的に変えないという点です。

株式分割後も株式併合後も、企業の時価総額や株主の持株比率は基本的に変わりません。ただし、これらの手法は市場の心理に影響を与え、結果的に株価に間接的な影響を与えることがあります。株式分割は一般にポジティブな印象を与えやすく、株価が上昇することが多いのに対し、株式併合はネガティブに捉えられがちで、短期的に株価が下落するケースが見られます。したがって、投資家はこれらの手法の背景にある企業の意図を理解し、慎重に分析することが重要です。

| 分類 | 株式分割 | 株式併合 |

| 株数 | 増える | 減る |

| 株価 | 下がる(調整) | 上がる(調整) |

| 株主構成 | 変わらない | 変わらない |

株式分割と増資の違い

株式分割と増資は、どちらも企業が株式に関して行う重要な施策ですが、その目的や影響は大きく異なります。株式分割とは、既存の株式をより多くの株式に分割することであり、発行済み株式の総数が増える一方で、企業の資本総額や個々の株主の持株比率は変わりません。これにより、一株あたりの価格が低下し、投資家にとっての株式購入のハードルが下がるという効果があります。

一方、増資は企業が資本を増やすために新たに株式を発行することを指し、企業の資本金が増加します。増資には、株主割当増資、公募増資、第三者割当増資などの方法があります。増資により企業は資金調達が可能となり、新規事業の展開や設備投資などに資金を充てることができますが、その反面、既存株主の持株比率が希薄化するリスクがあります。

株式分割は株価の流動性を向上させることを目的としており、投資家の層を広げることが期待されますが、増資は主に資金調達を目的としており、企業の成長戦略や財務健全性に直接的な影響を与えます。このように、株式分割と増資はそれぞれ異なる目的を持ち、企業や株主に与える影響も異なります。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

株式分割のメリット

株式分割のメリットを企業と株主、投資家別に紹介します。

企業のメリット

株式分割とは、企業が既存の株式を分割して株数を増やすことを指します。これにより、1株あたりの価格が低下し、より多くの投資家が株式を購入しやすくなります。株式分割は、企業の成長戦略や市場での地位を強化するために用いられることが多く、以下のようなメリットがあります。

- 株価の安定

- 信頼性の向上

- 市場区分の昇格

- 配当の代替

それぞれについて解説します。

株価の安定

株式分割を行うことで、株価が適切な水準に調整され、より多くの投資家が取引に参加しやすくなります。株価が高いと心理的な障壁が生じ、売買が減少することがありますが、分割により1株あたりの価格や最低購入額が低下することで流動性が向上します。その結果、株価の変動が緩やかになり、長期的に安定する可能性が高まります。

信頼性の向上

株式分割は、企業が株主に対して成長の意欲を示す手段でもあります。株式分割を行う企業は、一般的に株価が高くなりすぎた場合が多く、高い株価は企業が過去に成功を収めてきたことを示唆しています。その結果、投資家から成長を遂げている企業であると判断される可能性が高まります。株式分割によって、投資家は企業の将来性に対する信頼を深め、株式を保有し続ける動機が強まります。また、企業が積極的に市場での存在感を示すことで、投資家の信頼と支持を得ることが可能となります。

市場区分の昇格

株式分割によって株価が調整され、取引量が増加することで、特定の市場区分に昇格するための条件を満たすことがあります。例えば、プライム市場の基準には、株主数が800人以上、流通株式数が20,000単位以上という条件があります。株式分割により株価が手頃になることで、株主が増加し、市場区分の昇格に繋がることがあります。さらに、株式分割は企業の信用力を高め、新たな資金調達の機会を広げる可能性を持っています。

配当の代替

株式分割を実施すると、株主が保有する株式の数が増加します。株式分割を行うと、1株あたりの配当金は分割比率に応じて減少しますが、保有株式数が増えるため、株主は将来的な企業の成長や配当の増額に対する期待感を持つことができます。また、株式分割によって株価が引き下げられることで、企業の市場評価が高まり、株価が上昇することも期待されます。このことにより、株主は企業の成長や配当の増額に対する期待が一層高まります。その結果、投資家からの評価が高まる可能性があります。

既存株主のメリット

株式分割とは、企業が発行済み株式を一定の割合で分割することにより、株数を増やし一株当たりの価格を引き下げる手続きです。これにより、既存株主には株式の流動性向上や市場評価の向上など、さまざまなメリットがもたらされます。

- 流動性の向上

- 市場価値の向上

- 配当増加の可能性

それぞれについて解説します。

流動性の向上

株式分割により株数が増加すると、一株当たりの価格が下がります。これにより、個人投資家にとって株式が購入しやすくなり、市場での取引が活発化します。流動性が高い市場では、売買が容易になり、株主が必要に応じて株を簡単に売却できるため、資産の現金化がしやすくなります。これにより、株主はポートフォリオの調整がしやすくなり、戦略的な資産運用が可能になります。

市場評価の向上

株式分割は企業の成長性を示すポジティブなメッセージとして市場に受け取られることが多いです。企業が株式分割を行うと、投資家の関心が集まり、企業の注目度が高まります。この結果、株式の需要が増し、株価が上昇しやすくなることがあります。企業の成長期待が高まることで、株主の保有資産の価値が高まる可能性があります。

配当の増加の可能性

株式分割自体は配当総額を直接増加させるものではありませんが、分割後に企業の収益力が向上し、配当方針が見直されることで、配当金額が増加する可能性があります。特に、企業が安定した業績を維持し続ける場合、分割による株価上昇と相まって、株主はより多くの配当を受け取る機会が増えることになります。このように、長期的な投資戦略を考える株主にとって株式分割は魅力的な要素となります。

投資家のメリット

株式分割とは、企業が既存の株主に対して保有する株式を一定の割合で分割し、新たに株式を発行することを指します。これにより、1株あたりの価格が下がるため、株式市場における流動性が高まります。株式分割は、投資家にさまざまなメリットをもたらします。

- 投資ハードルの低下

- NISA枠の活用の容易化

- 取引の自由度が上昇

それぞれについて解説します。

投資ハードルの低下

株式分割により1株の価格が下がるため、より多くの投資家が株式を購入しやすくなります。特に、高価格の株式は手が出しにくいことが多いため、分割後の価格低下は新規投資家の参入を促進します。これにより、個人投資家も気軽に投資を始めることができるようになります。また、少額の資金でも投資が可能になることで、ポートフォリオを多様化しやすくなります。

NISA枠の活用の容易化

NISA(少額投資非課税制度)を利用する際、株式分割により1株あたりの価格が低くなることで、限られた投資枠をより効率的に使うことができます。これは、同じ投資額でより多くの株式を購入できることを意味します。結果として、NISAの非課税の恩恵を最大限に享受することができ、投資効率が高まります。

取引の自由度が上昇

株式分割は市場での流動性を高め、投資家にとっての取引の自由度を向上させます。流動性の向上により、売買のタイミングをより柔軟に選択できるようになり、マーケットの動向に迅速に対応することが可能となります。特に、短期的な価格変動を狙う投資家にとっては、この流動性の高さが取引戦略における重要なポイントとなります。

株式分割のデメリット

株式分割のデメリットを企業、株主、投資家別に紹介します。

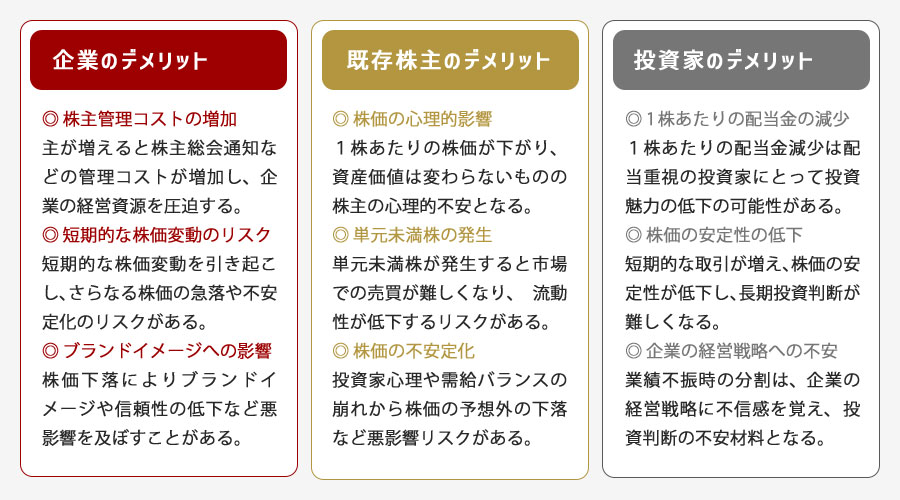

企業のデメリット

株式分割により、株式市場での取引が活発化することが期待されます。しかし、株式分割にはメリットだけでなく、企業にとっていくつかのデメリットも存在します。

- 株主管理コストの増加

- 短期的な株価変動のリスク

- 株価下落によるブランドイメージへの影響

それぞれについて解説します。

株主管理コストの増加

株式分割により株主数が増えると、企業は株主管理にかかるコストが増加します。具体的には、株主総会の開催通知の送付や、配当金の支払い、株主名簿の管理などの事務作業が増えるため、これに伴い人件費や郵送費などの負担が増大します。特に短期間で株主数が急増した場合、これらのコストは無視できない規模となり、企業の経営資源を圧迫する可能性があります。

短期的な株価変動のリスク

株式分割は株価に影響を与えることがあります。分割によって株価が一時的に上昇することもありますが、逆に投資家が利益を確定するために売却を行うことで、株価が急落するリスクも存在します。このような短期的な株価変動は、投資家の心理に大きく影響を与え、株価の安定性を損なう可能性があります。特に、市場全体が不安定な状況にあるときは、株価の変動幅がさらに大きくなることがあるため、企業はこのリスクを考慮に入れる必要があります。

株価下落によるブランドイメージへの影響

株価が下落すると、企業のブランドイメージに悪影響を及ぼすことがあります。市場での評価が低下することで、企業の信頼性や将来性に疑問を持たれる可能性が生じ、長期的な企業価値に影響を与えることになります。このため、企業は株式分割を行う際には、市場の反応を慎重に見極め、適切なタイミングで実施することが求められます。

既存株主のデメリット

株式分割による既存株主のデメリットも存在します。

- 株価の心理的影響

- 単元未満株の発生

- 株価の不安定化

それぞれについて解説します。

株価の心理的影響

株式分割を実施すると、株主が保有する株式の数は増加しますが、1株あたりの株価が下がるため、株主は資産が減少したと感じることがあります。このような心理的影響は、実際には全体的な資産価値が変わらないにもかかわらず、株主にとって不安を引き起こす要因となります。特に、株価の上昇を期待している株主にとっては、短期的な不安材料になることがあります。

単元未満株の発生

株式分割によって、既存の1株が複数の株に分かれることがあります。これにより、株主が所有する株数が単元未満株になることがあります。単元未満株とは、通常の株取引の単位に満たない株数のことを指し、これが発生すると通常の市場での売買が難しくなります。流動性が低下するため、売却したいときに希望する価格で取引できない可能性があります。このため、資金の流動性が制限されるリスクがあるため、株主は注意が必要です。

株価の不安定化

分割後の株価の動向が不安定になることもあります。これにより、株価が予測しにくくなります。市場の状況や投資家の心理が変化しやすく、予想外の株価の変動が発生する可能性があります。また、株式分割は新たな投資家を呼び込むための手段として用いられることが多く、これが結果として市場での株式の供給過多を引き起こす場合もあります。このような状況では、株価が予想外に下落するリスクが高まります。株式市場での需給バランスが崩れると、株価に悪影響を及ぼすことがあります。

投資家のデメリット

株式分割で投資家が注意すべきデメリットも存在します。

- 1株あたりの配当金の減少

- 株価の安定性の低下

- 企業の経営戦略への不安

それぞれについて解説します。

1株あたりの配当金の減少

株式分割によって株式数が増加すると、1株あたりの配当金は分割比率に応じて減少します。例えば、1株を2株に分割した場合、1株あたりの配当金は半分になります。これにより、総配当金の額が変わらない場合でも、株主が受け取る配当金の単価が下がります。特に配当を重視する投資家にとっては、この配当金の減少が投資の魅力を薄める要因となります。

株価の安定性の低下

株式分割により株価が低くなると、個人投資家が株式市場に参入しやすくなります。多くの投資家が短期的な利益を狙って活発に取引を行うと、株価が不安定になりやすいです。結果として、株価が大きく変動する可能性があり、長期的な投資判断が難しくなる場合があります。特に、市場の状況や企業業績に敏感に反応するため、株価が大きく変動することが考えられます。この安定性の低下は、長期的な視点で投資を行う投資家にとっては、大きなリスクとなり得ます。

企業の経営戦略への不安

株式分割は、企業が成長や発展を示す手段として一般的に受け取られていますが、その背景には必ずしもポジティブな理由があるとは限りません。例えば、企業が業績不振に陥り、株価が下落している状況で株式分割が行われる場合、投資家はその企業の経営に対して不安を抱くことがあります。

株式分割による株価への影響

株式分割は、企業の株価や発行済株式数に直接影響を与える一方で、株主が保有する持分の割合や資産価値には基本的に変化がありません。しかし、市場心理や投資判断には一定の影響を及ぼすため、その仕組みを正しく理解しておく必要があります。

株式分割で株価は下がる?

株式分割によって株価が下落するのは、分割によって発行済株式数が増加するためです。この結果、1株あたりの価格が分割比率に応じて低下します。例えば、1株が2株に分割された場合、株価は理論的には半分になりますが、投資家が保有する株式の数が倍増するため、実質的な資産価値には変化がありません。

心理的な影響で株価が一時的に下がることがありますが、実際の市場では、分割後の株式の流動性向上により、新たな投資家の参入が促進され、結果的には上昇に転じることも多いです。

株式分割後に株価が上がる理由

株式分割後に株価が上がる理由は、主に心理的要因と市場メカニズムに起因します。まず、株式分割により株価が低くなることで、より多くの投資家が株式を購入しやすくなります。結果として、需要が増加し、株価の上昇を促進します。

次に、株式分割は企業の成長期待を示唆していると解釈されることが多いです。企業が株式分割を実施する際には、通常、業績が良好で将来的な成長が見込まれる場合が多いため、投資家はこの成長ポテンシャルに期待を寄せます。こうした成長期待が、株価を押し上げる要因となります。

また、流動性の向上も重要な要素です。株式分割により、株式の取引量が増加し、流動性が高まることで、投資家はより容易に売買を行うことができるようになります。これにより市場の効率性が向上し、結果として株価が上昇することがあります。

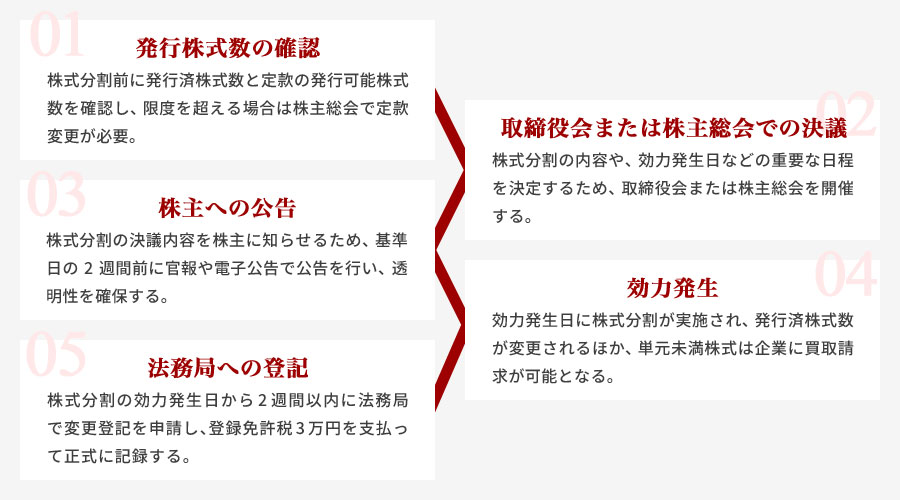

株式分割の流れと手順

株式分割の一連の流れについて解説します。株式分割は以下のステップで進みます。

- 発行株式数の確認

- 取締役会または株主総会での決議

- 株主への公告

- 効力発生

- 法務局への登記

発行株式数の確認

株式分割を実施する前に、まず現在の発行済株式数を確認します。これは株主にどれだけの株式を分配できるかを明確にするために大切です。また、定款に記載されている発行可能株式数と比較し、株式分割後の株式数がこの限度を超えないことを確認します。もし発行可能株式数を超える場合は、株主総会で定款の変更を行う必要があり、この段階での確認が重要です。

取締役会または株主総会での決議

次に、株式分割の具体的な内容を決定するために、取締役会または株主総会を開催します。この決議では、どの株式をどのように分割するか(分割比率や株式の種類)について議論します。さらに、分割の効力発生日や基準日など、株主に影響を与える重要な日程も決定します。

株主への公告

決議が行われた後、会社はその内容を株主に知らせるために公告を行います。公告は官報や電子公告などの手段を通じて行われ、透明性を確保します。この公告は基準日の2週間前に行う必要があります。基準日の翌日が効力発生日となることが一般的です。

効力発生

効力発生日が到来すると、株式分割の効果が実際に発生します。この日から、発行済み株式数や株式名簿上の保有株式数が変更されます。企業は、分割に関する詳細情報をIR(投資家向け広報)やプレスリリースを通じて広く告知し、株主や市場に対して透明性を保ちます。また、分割によって生じた単元未満株式(通常の取引単位に満たない株式)については、企業に対して買取請求を行うことができます。企業は、単元未満の株式を金銭で買い取ることが一般的であり、株主は金銭での交付を受け取ることが可能です。

法務局への登記

最後に、株式分割の効力発生日から2週間以内に法務局に変更登記の申請を行います。この登記は、株式分割を正式に記録するために必要です。変更登記の申請には登録免許税として3万円が必要となります。登記が完了すると、法的に株式分割が認められ、企業の株式情報が正式に更新されます。

株式分割の事例

株式分割は、企業の経営戦略として広く活用されています。近年では、成長企業が投資家層の拡大を目的として株式分割を活用する企業が増えています。ここでは、実際に企業が実施した株式分割の事例について見ていきましょう。

任天堂の事例

2022年10月、任天堂は1株を10株に分割する大胆な決定を下しました。分割前の株価は5万円台で、最低購入額は500万円を超えるため、個人投資家にとっては高い参入ハードルとなっていました。しかし、株式分割により1株あたりの株価は5,000円台となり、参入障壁は大きく下がりました。これにより、2023年3月には、株主数が分割前と比較し、約3.9倍に増加しました。さらに、2025年10月末には株価が13,045円にまで上昇し、投資家に大きな利益をもたらしました。

NTTの事例

2023年7月、NTTグループは1株を25株に分割することで、新たな投資機会を創出しました。分割前は約4000円だった株価は、分割後には約170円となり、最低購入額も40万円以上から約1万7000円に引き下げられました。この大幅な価格の引き下げにより、投資ハードルが大幅に低下し、株主数は大きく増加。23年3月には92万人だった株主数は、半年後の12月末には157万人に達し、2025年3月末には265万人となっています。株主の年齢層にも変化が見られ、分割前は70歳以上が多数を占めていましたが、分割後は40歳以下の株主も増加。株式分割による株価の低下は株主構成にも影響を与えていることが分かります。

セブン&アイHDの株式分割

2024年3月、セブン&アイHDは1株を3株に分割することを株式分割を実施しました。この分割により、最低投資額は約60万円から20万円に引き下げられました。セブン&アイHDは株式の流動性を向上を目的として、2023年12月から2024年5月にかけて自社株買いも実施。分割直後の株価は2190円でしたが、2025年10月末には1966円となっています。

このように、株式分割は企業によってさまざまな形で実施され、それぞれ特有の効果をもたらしています。事例からも分かるように、株式分割は投資家層の多様化を促進し、株式市場の流動性を高める役割を果たしています。特に、株価が高騰している企業においては、株式分割を通じて個人投資家が参入しやすい価格帯に調整することが可能となります。

まとめ

株式分割は企業にとって経営戦略の一つであり、多くのメリットといくつかのリスクを伴います。企業は株式分割を通じて、市場での株式流動性を高め、新たな投資家層を引きつけることができます。投資家にとっても、より手頃な価格で株式を購入できるというメリットがあり、これが市場全体の活性化につながります。

一方で、分割後に株価が短期間で変動することもあり、投資判断には慎重さが求められます。経営者や投資家は株式分割の基本や影響を理解することで、より賢明な経営や投資判断を下せるようになるでしょう。

M&Aや経営課題に関するご相談はM&Aロイヤルアドバイザリーにご相談ください。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。