エグゼキューションとは?M&Aにおける意味とステップの進め方

着手金・中間金無料 完全成功報酬型

エグゼキューションとは、M&Aやビジネスの場面において、計画を実行に移すプロセスを指します。エグゼキューションには、計画の実施、進捗管理、リソースの配分、成果の評価といった具体的な業務が含まれ、取引を成功に導くための実行力を表します。

本記事では、エグゼキューションの意味やM&Aにおける位置づけと重要性、成功のためのポイント、注意点について詳しく解説します。

目次

エグゼキューションとは?意味をわかりやすく解説

エグゼキューションとは、英語で「Execution」と表記し、実行・遂行・履行を意味します。エグゼキューションは、M&Aや金融業界などビジネスにおいて、戦略や計画を実際の行動に移すプロセス全般を指します。

ビジネスにおけるエグゼキューションの意味

エグゼキューションとは、戦略や計画を実行に移すプロセスであり、ビジネスの場面では経営やマーケティング分野で使われます。

エグゼキューションは主に以下の段階を示します。

- 計画や戦略を実行に移す段階

- 契約や取引を実際の業務として履行する工程

- 指示や命令に基づいて行動すること

ビジネスの成功には、戦略と実行の両方が不可欠です。優れた経営戦略があっても、実行に至らなければ成果にはつながりません。そのため、エグゼキューションは計画や交渉を実現させるための必須フェーズと言えます。

M&Aにおけるエグゼキューションの位置づけ

M&Aにおけるエグゼキューションとは、買収や合併において、合意形成後に行われる具体的な実行フェーズを指します。エグゼキューションは、マッチングした企業と実際に取引を行うためのプロセスであり、M&Aの成功を左右する重要な局面です。

エグゼキューションの具体的な業務として、M&Aのスキーム選定、交渉、デューデリジェンス、契約の締結などが挙げられます。ただし、エグゼキューションの範囲はアドバイザリーによって異なるため、交渉フェーズを含めず、最終フェーズのみを指す場合もあります。

いずれにせよ、エグゼキューションの段階では、スムーズな実行が求められ、事前に策定された計画に基づいた進行が大切です。

オリジネーションとの違い

エグゼキューションと合わせて使われる用語に「オリジネーション」があります。オリジネーションとは、M&Aにおいて取引やプロジェクトの初期段階の活動を指します。

具体的には、戦略の策定から案件の発掘、売り手と買い手のマッチングのフェーズを示すことが一般的です。ただし、エグゼキューションと同じく、アドバイザリーによって範囲が異なる場合があります。

| 特徴 | M&Aのエグゼキューション | M&Aのオリジネーション |

|---|---|---|

| 定義 | M&Aプロセスを実際に進める活動 | M&Aの機会を探し、新たなターゲット企業を見つける活動 |

| 目的 | 取引を成立させ、統合プロセスを実施する | 新しいM&A機会を発見し、戦略に合った企業を見つける |

| 主な活動 | デューデリジェンス、契約交渉、統合計画 | ターゲット企業の識別、業界分析、アプローチ戦略 |

| 必要なスキル | プロジェクト管理、交渉力、法的知識 | マーケットリサーチ、戦略的思考、ネットワーキング |

| 期間 | 短期的から中期的なタスクが多い | 長期的な視点での機会探索が重要 |

オリジネーションとエグゼキューションは相互に関連しており、オリジネーションによって発掘した企業と、エグゼキューションを通じて交渉・締結を行います。これらのプロセスを経て、企業はM&A取引を円滑に進めることが可能となります。

ソーシングとの違い

M&Aの場面では、エグゼキューションやオリジネーションの他に、「ソーシング」という言葉が使われることもあります。ソーシングとは、M&Aの初期フェーズであり、買収候補企業の発見・選定を行うプロセスを指します。

ソーシングは候補企業の選定、オリジネーションは買い手と売り手のマッチングを目的としていますが、ソーシングとオリジネーションと同じ意味で使うことも少なくありません。

ソーシングの段階では、業種や市場動向を考慮しながら、戦略的なターゲットリストを作成し、候補企業に対して初期的なアプローチを行います。適切な候補企業を見つけるためには、広範なリサーチとネットワークを駆使し、潜在的なシナジーを評価することが求められます。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

エグゼキューションの流れと手続き

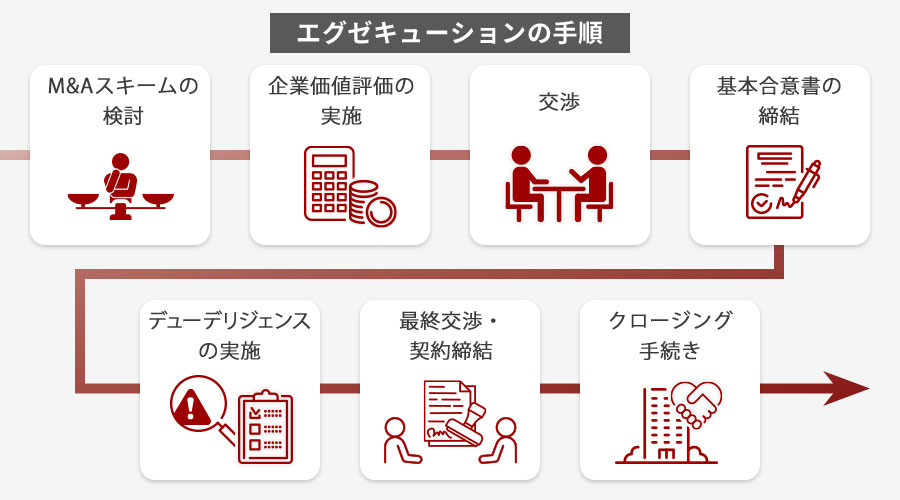

エグゼキューションはM&Aの中でも後半の実行フェーズを指します。このフェーズは、単なる作業工程ではなく、交渉で合意した条件を実現させるための戦略的なプロセスです。M&Aの一般的なフローにおけるエグゼキューションの位置づけは、以下のようになります。

【M&A全体プロセス】

- M&A戦略の策定

- 買収または売却先の選定

- アプローチ・マッチング

- M&Aスキームの検討

- 企業価値評価(バリュエーション)の実施

- 交渉

- 基本合意書の締結

- デューデリジェンスの実施

- 最終交渉・契約締結

- クロージング手続き

- PMI(統合プロセス)

M&Aの全体の流れのうち、1~3がオリジネーション、4~10がエグゼキューションとすることが一般的です。しかし、7~10をエグゼキューションと表現することもあり、必ずしもこの範囲に限りません。エグゼキューションは、M&Aプロジェクトを成功に導くための重要な複数のプロセスを指します。それぞれのプロセスについて詳しく解説します。

エグゼキューションの手順➀ M&Aスキームの選定

エグゼキューションの最初のステップは、M&Aスキーム選定です。ここでは、M&Aを実施する目的、ターゲット企業の特性、財務状況や税務の影響、法的制約などを考慮し、最適なスキームを検討します。

M&Aスキームには、「株式譲渡」「事業譲渡」「合併」など多様な手法が存在し、それぞれの方法にメリットとデメリットがあります。例えば、株式譲渡はターゲット企業全体を取得するのに適している一方、事業譲渡は特定の事業のみを取得する際に適しています。

M&Aにおいて、スキームの選定は取引後の統合プロセスや企業の成長に大きく影響する要素のため、アドバイザーのサポートのもと、買い手と売り手の双方が慎重に交渉を進めることが大切です。

エグゼキューションの手順② 企業価値評価の実施

エグゼキューションの次のステップが企業価値評価(バリュエーション)です。このフェーズでは、売り手企業の価値を適切に評価することが求められます。企業価値評価は投資の健全性を判断するための基盤となり、買収価格や条件の交渉に直接影響を与えます。

企業価値評価の方法には、「インカムアプローチ」「マーケットアプローチ」「コストアプローチ」が用いられます。これらは、それぞれ異なる視点から企業の価値を評価するため、複数の手法を組み合わせることで、より正確な評価が可能となります。

企業価値評価においては、対象企業の業績、将来のキャッシュフロー、業界動向、経済環境など、多岐にわたる要因を考慮します。企業の過去の業績だけでなく、将来の成長可能性やリスクも慎重に評価する必要があります。多角的に評価を行うことにより、対象企業の過大評価や過小評価を防ぎ、買収後の投資回収計画を適切に策定することが可能になります。

エグゼキューションの手順③ 交渉

エグゼキューションの交渉場面では、売り手と買い手の経営者がトップ面談を行います。経営理念や価値観、M&Aの目的などを確認します。トップ面談後、売り手と買い手双方の実務担当者による具体的な条件交渉に移ります。ここでは、売り手と買い手の双方が取引の主要な条件について話し合いを行います。

交渉内容には、取引価格、支払い方法、引継ぎ期間、従業員の処遇、競業禁止条項など、多岐にわたる要素が含まれます。条件交渉はM&A取引の成否やその後の統合プロセスに影響を及ぼすため、慎重に行うことが大切です。

エグゼキューションの手順④ 基本合意書の締結

交渉による基本条件に合意後は、アドバイザーを通して、基本合意書(MOU)または意向表明書(LOI)を締結します。これは交渉結果を文書として正式に確認するものであり、取引の枠組みを明確に定める役割を果たします。

基本合意書や意向表明書は法的拘束力を持たない書面ですが、独占交渉権やデューデリジェンスへの協力義務、秘密保持など特定の条項に関しては法的制約を持たせることができます。これらの書類は取引における重要な指針となるため、詳細な内容が求められます。基本合意書の締結により、交渉が円滑に進んでいることを双方が確認し、次のステップであるデューデリジェンスの実施に進むことが可能になります。

エグゼキューションの手順⑤ デューデリジェンスの実施

基本合意書の締結後はデューデリジェンスへと進みます。デューデリジェンスとは、買収監査のことで、対象企業の財務、法務、税務、ビジネスモデル、オペレーションなど、あらゆる側面を税理士や公認会計士、弁護士などの専門家が詳細に調査し、潜在的なリスクや事業の将来性、シナジー効果などを分析・評価します。

- 財務デューデリジェンス:財務状況やキャッシュフローを分析し、将来の収益性を評価

- 法務デューデリジェンス:契約や法的義務を確認し、潜在的な法的リスクを特定

- 税務デューデリジェンス:簿外債務など税務リスクの有無を評価

- ビジネスデューデリジェンス:市場環境や競争状況を分析し、企業の競争優位性を評価

- 労務デューデリジェンス:統合後の人事や労務面の影響を評価

デューデリジェンスには費用がかかりますが、取引後に予期せぬリスクを発見した場合、統合後のシナジー効果が発揮されないどころか、経営状況を圧迫する可能性もあります。これらのリスクを最小限に抑えるためにも、デューデリジェンスの実施は欠かせません。

エグゼキューションの手順⑥ 最終交渉・契約締結

デューデリジェンスの結果を基に、最終交渉を行います。その後、売り手と買い手が合意した条件を詳細に記載した契約書が作成されます。この最終契約書は法的に拘束力を持つ書面となります。契約書には、購入価格、支払い条件、引き渡し時期、各種保証および責任範囲などが含まれます。

M&A後のリスクを回避するためにも、最終契約書の内容が適正であるか、専門家の目で確認することも推奨されます。これにより、潜在的なリスクや不確実性を早期に発見でき、必要に応じて、補償や保証の条項を追加することができます。

エグゼキューションの手順⑦ クロージング

エグゼキューションの最後のステップがクロージングです。クロージングの段階では、買収費用の支払いや株式や資産などの移転手続きが行われます。M&Aスキームによって、株式名簿の書き換えや登記変更、従業員の移籍など手続きが発生します。そのため、関係者と協力しながら進めることが大切です。

エグゼキューションはM&Aにおいて、実行フェーズであり、それぞれのステップがM&A後に大きく影響を与えるものです。これらのプロセスを円滑に進めるためには、各部門や専門家との連携が不可欠です。売り手と買い手、専門家それぞれが協力しながら取引完了に向けて協力することが大切です。

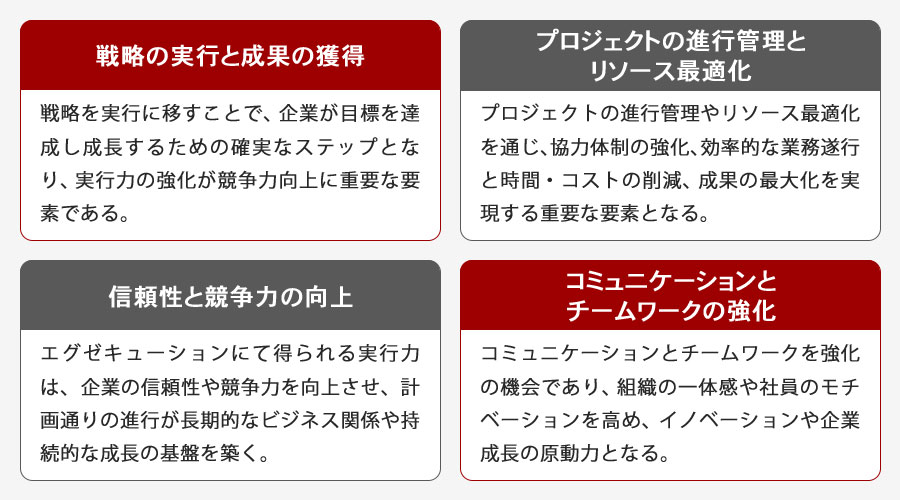

エグゼキューションのメリット

M&Aにおけるエグゼキューションは、取引の成功を左右する重要なプロセスです。エグゼキューションでは、計画された戦略を実行に移し、企業の成長や市場での地位を強化することを目的としています。

エグゼキューションの主なメリットは以下の通りです。

- 戦略の実行と成果の獲得

- プロジェクトの進行管理とリソース最適化

- 信頼性と競争力の向上

- コミュニケーションとチームワークの強化

それぞれについて解説します。

戦略の実行と成果の獲得

エグゼキューションによって、計画や交渉で決定した戦略を実行に移し、成果に繋げることができます。これにより、企業の成長や事業拡大が効果的に推進され、目標達成に向けた確実なステップを踏むことが可能になります。実行力の強化は企業の競争力を高める重要な要素です。

プロジェクトの進行管理とリソース最適化

エグゼキューションは、プロジェクトの進行管理やリソースの最適化においても大切な要素です。各ステークホルダーとの協力体制を強化し、効率的に業務を遂行することで時間やコストの削減を実現します。この結果、プロジェクト全体のパフォーマンスが向上し、より少ないリソースで高い成果を上げることが期待できます。

信頼性と競争力の向上

エグゼキューションを通じて得られる実行力は、企業の信頼性や市場における競争力を高める要因となります。計画通りにプロジェクトを進めることで、取引先や顧客からの信頼を構築し、長期的なビジネス関係の構築に寄与します。これにより、新たなビジネスチャンスを生み出し、持続的な成長を支える基盤を形成します。

コミュニケーションとチームワークの強化

エグゼキューションは企業内のコミュニケーションとチームワークを強化する機会でもあります。プロジェクトの進行に伴い、チームメンバー間の情報共有や協力が促進され、組織全体の一体感が増します。このような環境は社員のモチベーションを高め、さらなるイノベーションを生む土壌となります。エグゼキューションの成功は企業の成長を支える原動力となります。

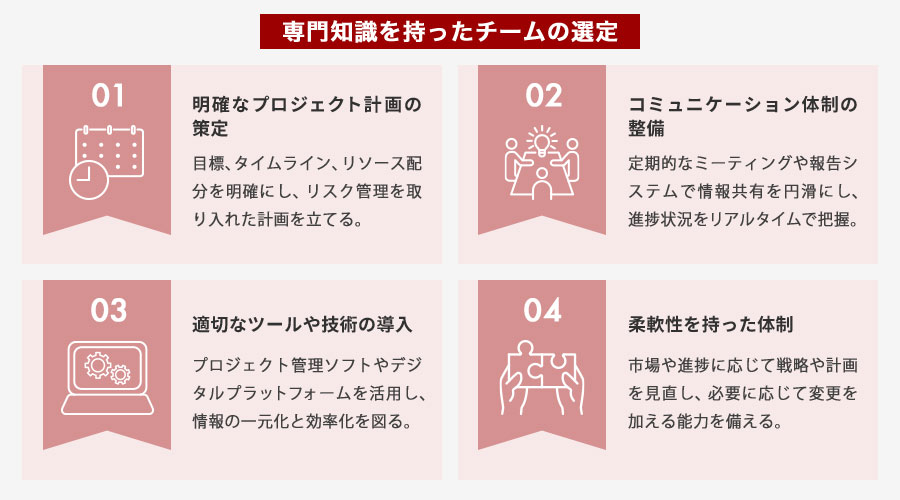

エグゼキューションで必要な体制や準備

エグゼキューションは、計画を実際に行動に移し、成功へと導く実務プロセスです。特にM&Aでは、適切な体制の構築と入念な準備が成功の鍵となります。以下に、エグゼキューションを成功させるために必要な組織体制や準備をまとめます。

専門知識を持ったチームの選定

成功するエグゼキューションには、法律、財務、戦略など各分野の専門家を揃え、各段階での適切な判断を下せる体制が必要です。

- 明確なプロジェクト計画の策定:目標の明確化、タイムラインの設定、リソースの配分を含む計画を策定し、リスク管理の視点も取り入れることが重要です。

- コミュニケーション体制の整備:チーム内外の情報共有を円滑にするために、定期的なミーティングや報告システムを確立し、プロジェクトの進行状況をリアルタイムで把握します。

- 適切なツールや技術の導入:プロジェクト管理ソフトウェアやデジタルコミュニケーションプラットフォームを活用し、情報の一元化と効率的な作業を実現します。

- 柔軟性を持った体制:市場環境やプロジェクトの進捗に応じて戦略や計画を見直し、必要に応じて変更を加える能力が求められます。これらのポイントを押さえることで、プロジェクトを成功へと導くことが可能になります。

エグゼキューションで関わるステークホルダー

エグゼキューションのプロセスにおいては、多様なステークホルダーが関与し、各々が重要な役割を果たします。主なステークホルダーを紹介します。

- 経営陣:経営陣はプロジェクト全体の方向性を決定し、必要なリソースを配分します。彼らの決定はプロジェクトの成功に大きく影響するため、リーダーシップが重要です。具体的には、プロジェクトのビジョンを明確にし、各部門にリソースを適切に割り当て、全体の進行を見守ります。

- プロジェクトマネージャーとチームリーダー:プロジェクトマネージャーやチームリーダーは、日々の業務を円滑に進めるためのスケジュール管理やリソースの最適化を行います。彼らはプロジェクトの進捗をモニタリングし、問題が発生した際には迅速に対応します。具体的には、タスクの優先順位を設定し、チームメンバーの負荷を調整します。

- 財務チーム:財務チームはプロジェクトの予算管理やコスト分析を担当し、経済的な側面からプロジェクトをサポートします。具体的には、予算の適正配分を行い、経費の過剰を防ぐための定期的な報告を行います。

- 法務チーム:法務チームは契約書の作成や法的リスクの評価を行い、プロジェクトが法令に準拠して進行するよう支援します。具体的には、契約のチェックリストを作成し、必要な法的基準が満たされているか確認します。

- 外部アドバイザーやコンサルタント:外部のアドバイザーやコンサルタントは、専門的な知見を提供し、プロジェクトの成功をサポートします。具体的には、弁護士や公認会計士、税理士、M&A仲介会社などが挙げられます。

これらのステークホルダーが連携し、共通の目標に向かって協力することがエグゼキューション、しいてはM&Aの成功に寄与します。

エグゼキューションの注意点|M&Aのトラブルと解決策

エグゼキューションは、M&Aを実行に移す重要な段階である一方、トラブルが発生する可能性に留意する必要があります。ここでは、実務上の注意点と、現場で起こり得るトラブル事例を紹介します。

契約書の認識齟齬による解釈トラブル

- 買主と売主で「クロージング条件」の理解に食い違いがあった

- 「表明保証」の適用範囲や期間について合意内容と異なる運用がされた

- 一部条項が曖昧で、解釈をめぐって紛争に発展した

解決策:契約内容を文章化し、確認する。口頭合意に頼らない。社内外でダブルチェック体制を構築する。

クロージング条件の未達・延期

- 許認可の取得が間に合わず、予定日に実行できなかった

- 役員会・株主総会での承認が想定より遅れた

- 条件付き融資の実行に時間がかかった

解決策:重要な条件は早期に着手し、想定スケジュールを前倒しで管理する。また、「延期リスクあり」の項目はあらかじめ洗い出しておく。

M&A後の統合(PMI)に向けた準備不足

- 業務フローや人事制度の統合方針が決まっていなかった

- 従業員への説明不足により、モチベーション低下や退職が発生

- ブランドや顧客対応に関して、買収側と売却側で対応方針がバラバラ

解決策:クロージング後の「統合の設計図」をエグゼキューション中に作成しておく。PMIの設計は、「取引が終わってから考える」のではなく、「実行しながら準備しておく」ことが重要です。

エグゼキューションにおけるトラブルを回避するためにも、丁寧な進行管理と実務に強い専門家の支援が推奨されます。

エグゼキューションの成功に必要なポイント

エグゼキューションを成功させるために欠かせないポイントを紹介します。

契約条件の確認とリスク管理

M&Aのエグゼキューションにおいて、契約条件の確認とリスク管理は極めて重要です。契約条件の確認は、取引の成功を左右する要素であり、各条件が双方の合意に基づいているかを確認することで、後々のトラブルを未然に防ぐことができます。

また、契約条件には、価格や支払い条件、引き渡しのタイミング、保証内容など多岐にわたる要素が含まれます。これらを詳細に検討し、必要に応じて専門家の意見を取り入れることが求められます。

一方、リスク管理は、契約履行に伴う潜在的なリスクを特定し、適切な対応策を講じるプロセスです。リスクの種類には、法的リスク、財務リスク、オペレーショナルリスクなどがあり、それぞれに対する対策が必要です。

例えば、法的リスクを軽減するためには、法的な専門知識を持ったチームを形成し、契約書の内容を綿密にチェックすることが求められます。財務リスクに対しては、財務分析を行い、取引がもたらす影響を予測することが大切です。

これらのプロセスを通じて、M&Aにおける不確実性を低減し、取引の安定性を確保することができます。契約条件の確認とリスク管理は、取引の成功に直結するため、慎重に行う必要があります。

スケジュールの進行管理

M&Aのスケジュールの進行管理は、エグゼキューションを円滑に進行する上で大切です。特にM&Aでは、多くのステークホルダーが関与し、複数のタスクが並行して進行するため、スケジュールの遅延やタスクの漏れは致命的な影響を及ぼす可能性があります。そのため、プロジェクト開始時に詳細なスケジュールを作成し、各タスクの期限と担当者を明確にすることが重要です。この計画段階での詳細な洗い出しが、後々の進行を左右します。

また、スケジュール管理には柔軟性も求められます。予期せぬトラブルや外部環境の変化に対応できるよう、定期的なレビューと調整を行いましょう。進捗状況を可視化するためにプロジェクト管理ツールを活用することも効果的です。これにより、関係者全員がリアルタイムで状況を把握し、迅速な意思決定が可能となります。

さらに、コミュニケーションの円滑化もスケジュール進行管理の鍵となります。定期的なミーティングを設定し、進捗や問題点を共有する機会を設けることで、情報の齟齬や誤解を防ぎ、プロジェクトの方向性を一致させることができます。これにより、全員が同じ目標に向かって効率的に動くことができ、プロジェクトの成功に寄与します。

社内外のステークホルダーや専門家との連携

エグゼキューションにおいて、社内外のステークホルダーや専門家との連携は、成功の鍵を握る重要な要素です。まず、社内では、部門間の協力体制を築くことが求められます。各部門の専門知識を活かし、円滑なプロジェクト進行を図るためには、明確なコミュニケーションと役割分担が不可欠です。

社外では、法律、会計、税務などの専門家との協力が不可欠です。特にM&Aのような複雑なプロセスでは、法的コンプライアンスや財務デューデリジェンスの段階で、専門家の助言がプロジェクトを成功に導くための指針となります。

また、ステークホルダーとの透明性のあるコミュニケーションは、信頼関係の構築に不可欠であり、プロジェクトの進捗を共有し、期待値を管理することが求められます。これにより、潜在的な問題を早期に発見し、迅速に対処することが可能になります。

M&Aでは社内外の関係者が共通の目標に向かって協力し合うことで、プロジェクトの成功率を高めることができます。

M&A仲介会社の役割と重要性

エグゼキューションにおいて、M&A仲介会社は売り手と買い手の間に立ち、双方のニーズや条件を調整します。これにより、交渉の進行を円滑にし、双方の利害を調整します。

また、仲介会社は法務、財務、税務など専門知識が求められる分野でのサポートを提供し、複雑な手続きをスムーズに進めるためのアドバイスを行います。これにより、取引のリスクを最小限に抑え、効率的なプロセス運営を実現します。

さらに、仲介会社は市場調査や企業評価を通じて、適切な買収先や売却先を見つけることを支援します。市場の動向を把握し、最適なタイミングでの取引を実現することで、顧客の戦略的目標を達成するための価値を提供します。

まとめ|エグゼキューションは交渉から実行への転換点

エグゼキューションは、ビジネスにおける計画を実際の行動に移す重要なプロセスです。特にM&Aにおいては、交渉で合意した内容を確実に実現するための段階です。計画の実施から進捗管理、リソースの適切な配分まで、様々な業務が含まれるため、しっかりとした準備と体制が求められます。成功するためには、明確な目標設定と柔軟な対応力が不可欠です。

エグゼキューションが上手くいけば、企業の成長や目標達成に大きく貢献します。M&Aを実行する際には専門家のサポートを受けながらエグゼキューションを進めることが取引の成功率を高める秘訣です。

M&Aや経営課題に関するお悩みはM&Aロイヤルアドバイザリーにご相談ください。経験豊富なアドバイザーが貴社の成長と成功を全力でサポートいたします。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。