配当所得とは?配当収入との違いや税率、配当控除をわかりやすく解説

着手金・中間金無料 完全成功報酬型

配当所得とは、投資によって得た配当収入から必要経費を差し引いた利益であり、投資家にとって配当所得は譲渡所得とは異なる長期的な資金形成のための収入源の一つです。ただし、配当所得は課税対象となり、所得税や住民税が発生するため税金についても理解しておくことが重要です。

本記事では、配当所得の仕組みから配当収入との違い、税率や確定申告での配当控除の計算方法、さらには他の所得との違いから節税対策まで、初心者にもわかりやすく解説していきます。

目次

配当所得とは?意味をわかりやすく紹介

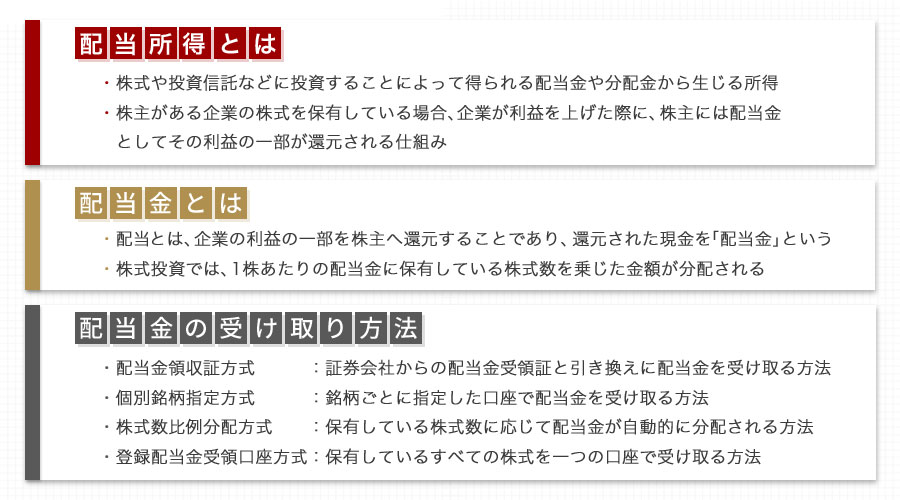

配当所得とは、株式や投資信託などに投資することによって得られる配当金や分配金から生じる所得を指します。株主がある企業の株式を保有している場合、企業が利益を上げた際に、株主には配当金としてその利益の一部が還元される仕組みです。

この配当金の仕組みにより、投資家は定期的な配当収入を得ることができます。また、受け取った配当金は再投資することも可能です。再投資することで、複利効果により資産を効率的に増やすことができます。ただし、配当所得は課税対象となるため、配当金を受け取る際には所得税や住民税が課せられます。

配当所得には以下のようなものが含まれます。

- 法人から受ける利益の配当

- 投資法人からの金銭の分配

- 株式の剰余金の配当

- 相互保険会社からの基金利息

- 投資信託および特定受益証券発行信託からの収益の分配

- 不動産投資信託(J-REIT)からの分配金(ただし配当控除の対象外)

一方、配当所得に該当しないものもあります。具体的には以下があげられます。

- 外国法人からの配当金、基金利息、分配金

- 協同組合の剰余金の分配

- 株式優待の商品

- 公社債投資信託および公募公社債等運用投資信託の分配金(利子所得に該当)

このように、配当所得は投資から得られる収入の一形式であり、資産形成に寄与する要素です。

配当金とは

配当とは、企業の利益の一部を株主へ還元することであり、還元された現金を「配当金」といいます。株式投資では、1株あたりの配当金に保有している株式数を乗じた金額が分配されます。

| ■1株20円の配当金を200株保有の場合 20円×200株=4,000円 |

配当利回りとは

株式投資では「配当利回り」という用語がありますが、これは株価に対する年間の配当金の割合を示すものです。

| ■計算式 配当利回り(%)=年間配当金÷投資金額×100 |

投資家にとって配当金と配当利回りの把握は投資判断の重要な指標となります。

配当金の受け取り方法

配当金の受け取り方には以下の4つの方法があります。

- 配当金領収証方式:証券会社からの配当金受領証と引き換えに配当金を受け取る方法です。手続きが必要な場合があります。

- 個別銘柄指定方式:銘柄ごとに指定した口座で配当金を受け取る方法です。複数の口座で管理することができます。

- 株式数比例分配方式:保有している株式数に応じて配当金が自動的に分配される方法です。証券口座での管理が容易です。

- 登録配当金受領口座方式:保有しているすべての株式を一つの口座で受け取る方法です。手間が省けるため、多くの投資家にとって便利です。

配当金がどのように支払われるか、それぞれの特徴を理解し、適した方法を選択することが大切です。また、配当金を受け取る際には所得税や住民税が源泉徴収されるため、その点も考慮する必要があります。

配当収入と配当所得の違い

「配当収入」と「配当所得」は、似た言葉ですが意味が異なります。配当金は、実際に株主が受け取るお金を指します。配当金によって得た収入が「配当収入」となります。

一方、配当所得は、配当金による収入から経費を差し引いた利益のことです。また、税法上の所得区分の一つであり、配当金を基に計算される所得税の対象となります。つまり、配当収入は「受け取ったお金」、配当所得は「配当収入から経費を差し引いた利益であり、税金を計算するための区分」と考えるとわかりやすいでしょう。

| 配当所得=源泉徴収前の配当収入ー取得に伴う借入金利子 |

配当所得には税金が生じますが、配当控除が適用される場合があり、これにより税負担を軽減することができます。配当控除とは、総合課税を選択した場合に、一定の税額控除が適用される制度です。確定申告時に配当控除を活用することで、最終的な税負担を軽減することが可能です。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

配当所得と他の所得との違い

配当所得は所得税法の区分の一つであり、他の所得とは異なる特徴があります。ここでは配当所得と他の所得の違いについて見ていきましょう。

所得の種類

所得とは収入から必要経費や控除を差し引いた金額を指します。所得の種類は10種類に区分されています。

| 利子所得 | 預貯金および公社債の利子ならびに合同運用信託、公社債投資信託および公募公社債等運用投資信託の収益の分配に係る所得 |

| 配当所得 | 株主や出資者が法人から受ける剰余金や利益の配当、剰余金の分配、基金利息、投資法人からの金銭の分配または投資信託(公社債投資信託および公募公社債等運用投資信託以外のもの)および特定受益証券発行信託の収益の分配などに係る所得 |

| 不動産所得 | 土地や建物などの不動産の貸付け、借地権など不動産の上に存する権利の設定および貸付け、船舶や航空機の貸付けによる所得 |

| 事業所得 | 農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得 |

| 給与所得 | 使用人や役員等が支払いを受ける俸給や給料、賃金、歳費、賞与のほか、これらの性質を有する給与に係る所得 |

| 退職所得 | 退職により勤務先から受ける退職手当などの所得をいい、社会保険制度などにより退職に基因して支給される一時金、確定拠出年金法に規定する企業型年金規約または個人型年金規約に基づいて老齢給付金として支給される一時金 |

| 山林所得 | 山林を伐採して譲渡したり、立木のままで譲渡することによって生ずる所得 |

| 譲渡所得 | 土地、建物、株式等、ゴルフ会員権、金地金などの資産を譲渡することによって生ずる所得 |

| 一時所得 | 懸賞金や競馬・競輪の払い戻し金、生命保険の一時金など営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得 |

| 雑所得 | 公的年金や副業に係る所得など上記に該当しない所得 |

利子所得と配当所得の違い

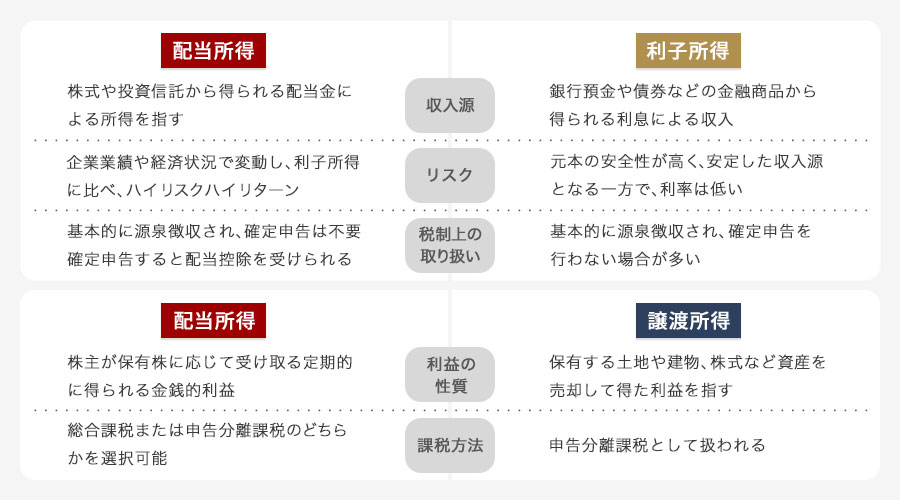

利子所得と配当所得の違いは、収入源とリスク、税制上の取り扱いにあります。利子所得は、銀行預金や債券などの金融商品から得られる利息による収入です。元本の安全性が高く、安定した収入源となる一方で、利率は低めに設定されることが一般的です。税金については、利子所得は通常源泉徴収され、確定申告を行わない場合が多いです。

一方、配当所得は株式や投資信託から得られる配当金による所得を指します。これは企業の利益の一部を株主に還元する形で支払われます。配当所得は企業の業績や経済状況に応じて変動し、利子所得に比べてリスクが高くなるものの、高いリターンが期待できることもあります。

配当所得も利子所得と同じく支払い時に源泉徴収されるため、基本的には確定申告は不要となるケースが一般的ですが、確定申告をすることで配当控除という税制上の優遇措置が受けられます。これにより税負担を軽減することが可能です。

譲渡所得と配当所得の違い

譲渡所得と配当所得の違いは、投資から得られる利益の性質や課税方法にあります。譲渡所得は、保有する土地や建物、株式など資産を売却して得た利益を指し、株式や不動産を購入価格より高く売却した際の差額が該当します。これを「キャピタルゲイン」といいます。

一方、配当所得は、企業が利益の一部を株主に分配する際に受け取る金銭的利益であり、株式を保有しているだけで定期的に得られる収入です。配当所得は、預貯金の利息とは異なり、企業の業績や株価によって変動します。保有している間に継続的に得られる収入を「インカムゲイン」といいます。

譲渡所得と配当所得では課税方法も異なります。土地や株式などの譲渡所得は申告分離課税として扱われますが、配当所得は総合課税または申告分離課税のどちらかを選択可能です。総合課税の場合、他の所得と合算した上で税額が決まりますが、配当控除により税負担が軽減される場合があります。申告分離課税を選ぶと、該当の所得のみの税率が適用され他の所得と分離して課税されます。

配当所得と雑所得の違い

配当所得と雑所得の違いは、その性質と分類方法にあります。配当所得は株式や出資金に基づいて企業から受け取る配当金に関する所得です。これは所得税法上、「配当所得」として区別されており、総合課税もしくは申告分離課税のいずれかを選択して課税されます。配当所得は、上場株式の配当金や非上場株式の配当金、投資信託の分配金などが該当し、配当控除が適用される場合があります。

一方、雑所得は、他の所得のどの分類にも該当しない所得を指します。具体的には、年金や原稿料、副業収入、アフィリエイト収入などがこれに含まれます。雑所得は総合課税の対象となり、所得合計に基づいて税率が決定されますが、配当控除のような特別な控除はありません。

この違いは、特に税務申告時に大きな意味を持ちます。配当所得は、配当控除によって税負担を軽減することが可能であり、投資家にとって有利な条件が提供されることがあります。一方、雑所得は所得の種類に応じた控除が少なく、総合課税の対象として他の所得と合算されるため、所得が高いほど税率が上がるという特徴があります。

配当所得の課税方式

配当所得には所得税と住民税が課税されます。所得税は国に納める税金であり、住民税は地方公共団体に納める税金です。また、所得税の徴収の方法には、源泉徴収と確定申告の2種類があります。源泉徴収とは、配当金が支払われる際にあらかじめ税金が差し引かれる制度です。一方、確定申告とは年間の所得を自分で計算し、税務署に申告する手続きです。

配当所得の課税方法は「総合課税」「申告分離課税」「申告不要制度」の3つから選択できます。通常、上場株式の配当金は支払い時に所得に対して源泉徴収がされているため、個人での確定申告は不要です。ただし、確定申告を行うことで「総合課税」または「申告分離課税」を選択でき、総合課税を選択した場合は配当控除を受けることができます。

所得の総合課税と分離課税

税金の計算方法には「総合課税」と「分離課税」があります。総合課税と分離課税の違いは、課税対象となる所得をすべて合算して計算するか、特定の所得を単独で計算するかの違いです。所得の種類や項目によってどちらで計算されるかが決められています。

一般的に、多くの所得は総合課税として扱われますが、分離課税の対象となる所得や配当所得のように課税方法を選択できるものもあります。分離課税には「申告分離課税」と「源泉分離課税」の2種類があり、両者の違いは、税金が支払い時に納められているかどうかにあります。申告分離課税の場合は年度末に確定申告が必要ですが、源泉分離課税では確定申告が不要です。

| 総合課税 | 事業所得(株式は除く) 不動産所得 利子所得 配当所得 給与所得 譲渡所得(土地・建物・株式は除く) 一時所得 雑所得(FX取引などは除く) |

| 分離課税 | 退職所得 山林所得 利子所得 譲渡所得(土地・建物・株式) 配当所得 事業所得(株式) 一時所得 雑所得(FX取引) |

総合課税と分離課税のメリット・デメリット

| 課税方法 | メリット | デメリット |

| 総合課税 | 確定申告を行うことで配当控除を受けることができる。 | 累進課税制度が適用されるため、所得が上がるほど税率が上がる。 |

| 分離課税 | 総合課税の累進税率よりも税率が低くなる場合がある。譲渡損失と配当所得を相殺できる(損益通算)。また、譲渡損失が年内に相殺できない場合は3年間繰り越すことができる。 | 原則として他の所得と損益通算ができない。税率が異なるため、計算方法が複雑になり時間や労力がかかる。 |

国内株式と外国株式の違いもチェック

配当所得は、国内株式と外国株式で税金の取り扱いが異なります。国内株式の場合、配当控除を受けることができますが、外国株式の場合は配当控除を受けることができません。また、外国株式の配当金は、現地国と日本の双方で課税される可能性があります。確定申告で「外国税額控除に関する明細書」を提出することで、二重課税を回避または軽減できます。

配当控除とは?配当所得の税率と計算方法

配当控除とは、確定申告を通じて受けられる税金の控除制度です。これを利用することで、配当所得にかかる税金を一部減らすことができます。配当控除の対象となるのは主に国内法人からの配当金であり、外国株式の配当金は対象外です。配当控除の税率は、総所得が1000万円以下の場合、配当金の10%が控除されますが、総所得が1000万円を超える場合は控除税率が異なります。

配当控除に該当する配当所得

配当控除が受けられる配当所得は日本国内に本店のある法人から受ける剰余金の配当、利益の配当、剰余金の分配、金銭の分配、証券投資信託の収益の分配などで、確定申告において総合課税の適用を受けた配当所得に限られます。

配当控除に該当しない配当所得

以下の配当所得では配当控除は受けられません。

- 基金利息

- 私募公社債等運用投資信託等の収益の分配に係る配当等

- 国外私募公社債等運用投資信託等の配当等

- 外国株価指数連動型特定株式投資信託の収益の分配に係る配当等

- 特定外貨建等証券投資信託の収益の分配に係る配当等

- 適格機関投資家私募による投資信託から支払を受けるべき配当等

- 特定目的信託から支払を受けるべき配当等

- 特定目的会社から支払を受けるべき配当等

- 投資法人から支払を受けるべき配当等

- 確定申告不要制度を選択したもの

- 申告分離課税制度を選択したもの

課税方式による所得税および住民税の税率の違い

| 総合課税を選択した場合 | 申告分離課税を選択した場合 | |

| 所得税 | 5~45% | 15% |

| 住民税 | 10% | 5% |

総合課税の所得税は累進課税制度が適用されるため所得金額により税率が異なります。所得金額別の税率と控除額は以下のようになります。

総合課税の所得税率と控除額

| 課税所得金額 | 所得税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 9万7500円 |

| 330万円超~695万円以下 | 20% | 42万7500円 |

| 695万円超~900万円以下 | 23% | 63万6000円 |

| 900万円超~1800万円以下 | 33% | 153万6000円 |

| 1800万円超~4000万円以下 | 40% | 279万6000円 |

| 4000万円超 | 45% | 479万6000円 |

参考:大和証券

配当所得と総合課税

配当所得を他の所得と合算して計算する場合は総合課税で申告します。総合課税を選択した場合、配当控除を受けることができます。総合課税では株式の譲渡損失を損益通算できない点に注意が必要です。

上場株式では以下の配当控除が受けられます。

- 課税総所得が1000万円以下の場合:所得税は配当所得の10%、住民税は配当所得の2.8%が控除

- 課税総所得が1000万円を超える場合:1000万円を超えた部分に対し、所得税は配当所得の5%、住民税は配当所得の1.4%が控除

所得税の配当控除額の計算式

| ■課税総所得が1000万円以下 配当控除額:配当所得×10% |

| ■課税総所得が1000万円以上 ➀配当所得金額-(課税総所得金額-1000万円) ②配当所得金額-➀ ③ ➀×10%+②×5% ※①がマイナスの場合は0として扱う |

■課税総所得500万円のうち配当所得20万円の場合

配当控除額:20万円×10%=2万円

■課税総所得1100万円のうち配当所得20万円の場合

➀20万円ー(1100万円ー1000万円)=0

②20万円-0

③配当控除額:0円×10%+20万円×5%=1万円

■課税総所得1100万円のうち配当所得120万円

①120万円ー(1100万円ー1000万円)=20万円

②120万ー20万円=100万円

③配当控除額:20万円×10%+100万円×5%=7万円

配当所得の税率を考えると、課税所得額が695万円未満の場合は確定申告で総合課税を選択することで還付金を受け取れる可能性があります。また、総合課税の税率は上場企業と非上場企業で違いはありません。証券投資信託の収益分配による配当金なども配当控除が受けられますが、控除率が異なる点に注意が必要です。

配当所得と申告分離課税

配当所得を申告する際に申告分離課税を選択した場合、配当控除は適用されませんが、譲渡益損失との通算や3年間の繰延控除ができます。これにより、配当所得が減少するため、税金負担もその分下がり、源泉徴収された税額が還付される場合があります。

申告分離課税の税率は所得税15%+住民税5%に復興特別所得税(所得税の2.1%)が上乗せされた20.315%となります。なお、非上場株式の配当所得には申告分離課税は適用されない点や源泉徴収の税率が20.42%(住民税を除く)となることに注意が必要です。

さらに、2025年から年間約30億円以上(金融所得のみの場合は約10億円以上)の所得がある富裕層向けに税率が22.5%まで上乗せされる「ミニマムタックス」が導入される点も覚えておきましょう。

参考:非上場株式等の配当等

申告不要制度を適用した場合

申告不要制度を適用した場合、配当所得に20.315%の税率が課せられ、源泉徴収されます。配当控除および借入金利子控除ができない点に留意する必要があります。非上場株式の場合は1回の配当金が「10万円×配当の計算期間の月数÷12」を下回る場合にこの制度が適用できます。また、非上場株式は20.42%の税率で源泉徴収される点に注意が必要です。

配当所得は確定申告不要?源泉徴収の仕組み

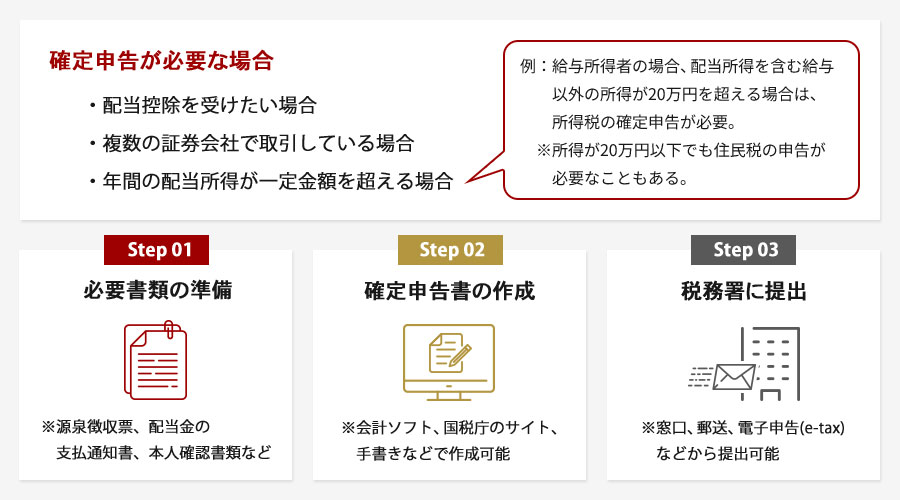

配当所得の確定申告は原則不要です。これは配当金が支払われる際に源泉徴収されているためです。ただし、年度末に総合課税で確定申告を行うことで配当控除を受けられ、還付金を得られることがあります。確定申告が必要なのは以下の場合です。

- 配当控除を受けたい場合

- 複数の証券会社で取引している場合

- 年間の配当所得が一定金額を超える場合

配当所得の確定申告が必要なケース

具体的にどのような場合に確定申告が必要になるのでしょうか。例えば、給与所得者の場合、配当所得を含む給与以外の所得が20万円を超える場合は、所得税の確定申告が必要です。ただし、20万円以下でも住民税の申告が必要な場合があります。

確定申告の流れと準備するもの

確定申告は、複雑な手続きというイメージがあるかもしれません。しかし、実際には手順に沿って進めることで、初心者でも簡単にできます。確定申告の流れは以下の通りです。

- 必要書類を準備する

- 確定申告書を作成する

- 税務署に提出する

準備するものとしては、源泉徴収票、配当金の支払通知書、本人確認書類などがあります。

e-Taxの活用法

確定申告は、税務署の窓口で行うだけでなく、インターネットを利用したe-Taxでも行うことができます。e-Taxは、自宅やオフィスから簡単に確定申告ができる便利なサービスです。初心者でもわかりやすいように、操作方法や注意点などが詳しく解説されています。

配当所得の節税方法

配当所得の節税方法について解説します。配当控除を上手に活用するコツやNISAを活用して税金を減らす方法、知って得する節税ポイントを紹介します。

配当控除を上手に活用する

配当控除は、確定申告をすることで受けられる節税方法の一つです。配当控除を活用することで、配当所得にかかる税金を減らすことができます。配当控除の金額は、課税所得によって異なります。配当控除の対象は、国内法人から受け取る配当金が中心ですが、投資信託の分配金など一部対象外となるものもあります。詳細は国税庁の情報を参照してください。

NISAを活用して税金を減らす

NISA(少額投資非課税制度)は、投資によって得た利益が非課税になる制度です。つみたて投資枠は、毎月コツコツと積立投資をする方におすすめです。2024年からの新NISA制度では、「つみたて投資枠」と「成長投資枠」の併用が可能となり、年間投資枠が最大360万円、生涯における非課税保有限度額が1,800万円に設定されました。成長投資枠は、年間240万円まで個別株や投資信託など幅広い商品に投資できます。

小額でも差が出る!知って得する節税ポイント

配当所得の節税は、少額でも効果があります。例えば、配当金を再投資することで、複利効果により将来の資産を増やすことができます。また、NISAや積立NISAを活用することで、税金を減らすことができます。少額でもコツコツと節税を続けることが、将来の大きな差につながります。

このように配当所得は、税金の対象となりますが、確定申告をすることで配当控除を受けることができます。また、NISAを活用することで、税金を減らすことも可能です。配当所得について網羅的に理解し、あなたの資産形成に役立てましょう。

配当所得に関するよくある質問

配当所得に関するよくある質問をまとめました。配当所得は副業と同じ扱いなのか、少額の配当金でも税金はかかるのか、など、初心者が抱きやすい疑問にわかりやすく答えます。

配当所得は副業と同じ扱い?

配当所得は副業とは異なります。副業は労働によって得た所得であり、配当所得は投資によって得た所得です。所得税の項目においても副業で得た収入は事業所得または雑所得に該当します。ただし、確定申告で総合課税を選択した場合は配当所得と副業で得た所得の両方を合算して税金を計算します。

配当所得にかかる税金はいくら?

配当所得にかかる税金は、配当金の金額と課税所得によって異なります。一般的には、配当金に対して20.315%(所得税および復興特別所得税15.315%、住民税5%)が源泉徴収されます。ただし、確定申告をすることで配当控除を受けることができ、税金を減らすことができます。

少額の配当金でも税金はかかる?

少額の配当金でも税金はかかりますが、源泉徴収によって支払い時に税金が徴収されるため、確定申告は不要です。

確定申告しないとどうなる?

配当所得は原則として確定申告は不要です。ただし、確定申告をしないと、配当控除を受けることができず、税金を払いすぎてしまう可能性があります。また、確定申告が必要なケースであるにも関わらず確定申告をしないと、税務署から追徴課税や加算税が課せられる可能性もあります。

M&A・事業承継のご相談はM&Aロイヤルアドバイザリーへ

配当所得は、私たちにとって魅力的な収入源の一つです。しかし、税金や確定申告、節税対策など、知っておくべきことがたくさんあります。この記事を参考に、配当所得についてしっかりと理解し、賢く資産形成を進めていきましょう。

M&Aロイヤルアドバイザリーでは、M&Aや事業承継の初期的な関心でもご相談いただけます。事業承継には時間がかかるものなので、早い段階で情報収集を行い、M&Aを含めた最適な解決策を検討することが重要です。

今後のプランを考えるためにも、ぜひM&Aロイヤルアドバイザリーにご相談ください。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。