親族内承継とは?メリット・デメリットから手続きや税金まで徹底解説

着手金・中間金無料 完全成功報酬型

親族内承継とは、経営者の子どもや親族に事業を引き継ぐ承継方法であり、中小企業においては頻繁に選択される事業承継スタイルです。しかし、親族内承継を検討する中で、経営者が直面する課題は多岐にわたり、近年では減少傾向にあります。本記事では、親族内承継のメリットとデメリットを詳しく解説し、スムーズな承継を実現するための手続きや税制優遇の活用法を紹介します。

目次

親族内承継とは?基本概要をわかりやすく解説

親族内承継とは、経営者が自身の子どもや親族に対して会社の経営権や株式を引き継ぐ承継方法を指します。親族内承継は他の承継方法と比較し、会社の理念や文化を守りながら次世代へバトンを渡す有効な手段として、事業承継では第一に検討される選択肢でした。

親族内承継の最大のメリットは、経営の安定性と継続性が保たれやすいことです。親族間での信頼関係を基盤にしているため、意思決定がスムーズに行われやすく、企業文化や経営理念が次の代にも継承されることが期待できます。一方で、親族内承継には後継者選びの難しさや、親族間のトラブルリスク、税金面での負担などのデメリットも存在します。

親族内承継は中小企業の事業承継全体の中で依然として選択されやすい形態ではあるものの、少子化や後継者不足の影響により年々減少傾向にあります。近年は親族内承継に代わり、社内の役員や従業員が軽経験を取得する親族外承継や第三者によるM&Aといった他の事業承継を選択する企業が増加しています。

親族内承継の特徴と課題を簡単にまとめると以下の通りです。

- 経営の安定と企業文化の継承が期待できる

- 親族間の信頼関係を活かしたスムーズな意思決定が可能

- 後継者選定の難しさや親族間トラブルのリスクがある

- 税金や手続きの複雑さが課題となることが多い

- 近年は後継者不足に伴う親族内承継の減少傾向が見られる

親族内承継を成功させるためには、これらのメリットとデメリットを理解し、適切な計画と専門家の支援を受けることが大切です。特に経営者自身が事業の現状を把握し、後継者との意思疎通をしっかりと行った上で、計画的に進めることが円滑な事業承継を実現する鍵となります。

親族内承継の定義

親族内承継とは、国内の企業では最もポピュラーな承継形式であり、特に中小企業において重要な事業承継の手法の一つです。親族内承継の特徴として主に以下の点が挙げられます。

- 経営者の子どもや配偶者、兄弟姉妹などの親族が後継者として選ばれること

- 会社の経営権や株式の譲渡・贈与、相続によって親族間で事業の継承が行われること

- 経営理念や企業文化を次世代に引き継ぐことを重視すること

親族内承継の対象となる親族の範囲は法律上厳格に定められているわけではありませんが、一般的には直系の親族(子、孫、配偶者など)が中心となります。これにより、家族間で会社の経営が受け継がれ、安定した事業の継続が期待されます。 このように、親族内承継は単なる株式や経営権の移転にとどまらず、長年培われた企業の価値観や経営理念を受け継ぎ、会社の将来を支える重要な役割を担います。親族内承継によって事業が安定して保たれることで、従業員や取引先との信頼関係を維持し、より強固な経営基盤を築くことができます。

親族内承継と他の承継・M&Aとの違い

親族内承継とは、経営者の親族に対して会社の経営権や株式を引き継ぐ方法であり、中小企業における事業承継の代表的な手法です。一方で、事業承継には他にも親族外承継やM&A(第三者承継)などの方法が存在し、近年では他の承継形式が増加傾向にあります。

親族内承継・親族外承継・M&Aの違いや特徴についてまとめると以下のようになります。

| 承継方法 | 特徴 | メリット | デメリット | 税金・手続きのポイント |

|---|---|---|---|---|

| 親族内承継 | 経営者の親族に経営権や株式を譲渡・贈与・相続する方法 | 経営理念や企業文化の継承がスムーズで、取引先や社員の理解が得やすい | 後継者選びの難しさや親族間トラブルのリスク、税負担が大きくなる場合がある | 相続税・贈与税の負担軽減を図るための事業承継税制の活用が重要 |

| 親族外承継 | 会社の経営陣や従業員に経営権や株式を譲渡する方法 | 適切な後継者を選びやすく、経営の専門性や新しい視点を取り入れやすい | 企業文化の継承が難しく、従業員や取引先の理解を得にくい場合がある | 株式譲渡に伴う譲渡所得税などの税負担が発生する |

| M&A | 第三者に経営権や株式を譲渡する方法 | 資金調達が可能で事業拡大や再編が進めやすい | 交渉や契約が複雑で、組織文化の統合に時間がかかることが多い | 複雑な法的手続きと税務対応が必要 |

親族内承継は、会社の歴史や価値観を次世代に引き継ぐ点で優れていますが、後継者の能力や親族間の関係性に左右されやすいという課題もあります。一方で、親族外承継やM&Aは新たな経営資源や視点を取り入れることが可能であり、企業の成長戦略として有効ですが、文化の違いや理解不足による摩擦が起こりやすい点に注意が必要です。 後継者を選定する際には、これらの違いを理解した上で、自社の状況や将来のビジョンに合った承継方法を選択することが、事業の持続的な発展につながります。

親族内承継の現状と割合

親族内承継は中小企業における事業承継の主要な手法として長らく用いられてきましたが、近年は少子化や後継者不足などの社会的背景により、その割合に変化が見られます。

以下の表は、近年の事業承継における承継方法別の割合の推移を示しています。

| 年度 | 親族内承継 | 親族外承継 | 第三者承継(M&A) |

|---|---|---|---|

| 2017年 | 41.6% | 31.1% | 15.9% |

| 2020年 | 39.3% | 31.9% | 17.2% |

| 2024年 | 32.2% | 36.4% | 20.5% |

参考:経済産業省|親族内承継に関する現状分析と今後の検討の方向性について

親族内承継は、依然として他の形態と比較して高い割合を示していますが、その割合は年々減少傾向にあります。この背景には、後継者の不在や経営環境の変化といった要因が挙げられます。特に少子化の進行により、経営者の子どもや親族が後継者として選ばれるケースが減少しており、経営が好調であっても、経営者の高齢化によって廃業や倒産に至るケースも少なくありません。

こうした状況を受け、国としても後継者不足を重要な課題と位置づけています。その対策として、事業承継・引継ぎ支援センターやM&A仲介会社が主体となり、親族外承継やM&Aを活用した事業承継の支援が進められています。その結果、親族外承継やM&Aによる承継が徐々に増加している状況です。

今後、親族内承継の割合は緩やかに減少していくと予想されますが、経営理念の継承や社内の安定性といった親族内承継の持つメリットは依然として重要視されています。そのため、各企業は自社の状況や課題に応じて、最適な承継方法を選択することが求められています。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

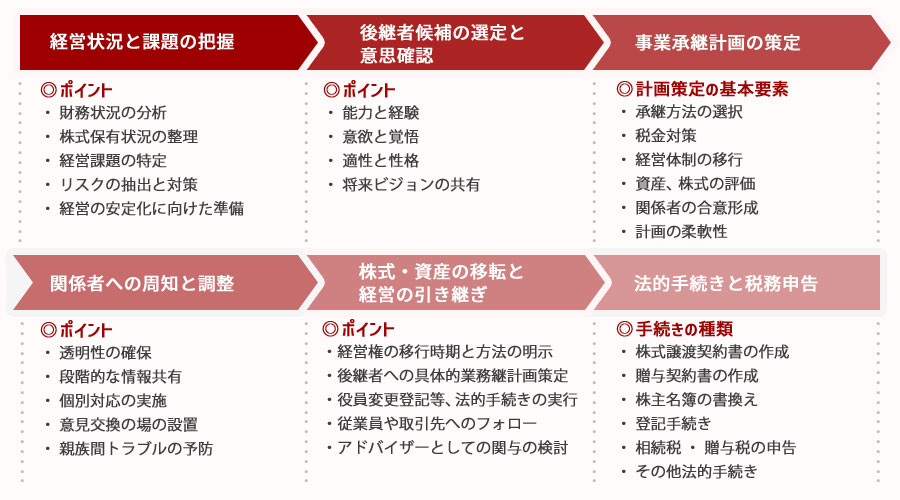

親族内承継手続きの流れ

親族内承継とは、M&Aとは異なり、後継者の育成も重要なポイントとなります。親族内承継を成功させるためには、計画的かつ段階的なプロセスの理解と実践が不可欠です。

親族内承継の基本的な流れは以下の通りです。

| 1. 経営状況と課題の把握 2. 後継者候補の選定と意思確認 3. 事業承継計画の策定 4. 関係者への周知と調整 5. 株式・資産の移転と経営の引き継ぎ 6. 法的手続きと税務申告 |

親族内承継の手続きの各ステップについて解説します。

ステップ1.経営状況と課題の把握

親族内承継の最初のステップは、会社の現状を正確に把握し、経営上の課題を明確にすることです。具体的には、財務状況や業績の分析、株式の保有状態、経営資源の状況などを詳細に確認し、問題点やリスクを洗い出します。

親族内承継の状況把握のポイントとして以下が挙げられます。

- 財務状況の分析:売上高や利益、負債の状況を把握し、経営の健全性を評価

- 株式保有状況の整理:経営者および親族の株式保有割合や権利関係の明確化

- 経営課題の特定:業績の伸び悩み、人材不足、後継者問題など、解決すべき課題の洗い出し

- リスクの抽出と対策:税金問題や法的リスク、親族間トラブルの可能性などを検討

- 経営の安定化に向けた準備:承継後の経営がスムーズに行えるよう、改善点や対応策を検討

自社の経営状況と課題を把握することは、後の後継者選定や事業承継計画の策定において非常に重要となります。経営者自身が現状を理解し、必要に応じて専門家の助言を得ることで、円滑な親族内承継を実現するための第一歩となるでしょう。

ステップ2.後継者候補の選定と意思確認

親族内承継の手続きの次のステップが、後継者候補の選定とその意思確認です。適切な後継者を選ぶことは、事業の将来を左右する大きな課題であり、経営の安定性や企業文化の継承に直結します。

後継者選びは単に親族であるかどうかだけで判断せず、能力や意欲、適性、将来のビジョンを総合的に考慮することが重要です。後継者としてふさわしい人材を選定することで、親族内承継の成功確率を高め、承継後のトラブルの発生を防ぎやすくなります。

親族内承継での後継者選定のポイントとして以下が挙げられます。

- 能力と経験:経営に必要な知識やスキル、業界や会社の事情に精通しているか

- 意欲と覚悟:経営を引き継ぐ強い意志があり、将来にわたって責任を持てるか

- 適性と性格:リーダーシップやコミュニケーション能力、社内外の関係者と良好な関係を築けるか

- 将来ビジョンの共有:会社の方向性や経営理念に共感し、同じビジョンを持てるか

後継者候補が決まったら、本人の意思確認を丁寧に行うことも大切です。本人が経営者としての役割を理解し、引き継ぐ意思を持っているかどうかは、その後の事業承継が円滑に進むかどうかに大きく影響します。

特に複数の親族がいる場合は、親族間で後継者選びに関する意見の違いや感情的な対立が生じることも少なくありません。こうしたトラブルを避けるために、後継者候補と周囲の親族が納得できるようなコミュニケーションと説明を心掛けることが大切です。場合によっては第三者の専門家を交えた調整も有効です。

ステップ3.事業承継計画の策定

親族内承継プロセスにおける3つ目のステップは、事業承継計画の策定です。この計画は、後継者への株式譲渡や贈与、相続といった具体的な承継方法を明確にし、税金対策や経営体制の移行スケジュールを含む総合的な設計図となります。適切な計画策定は、事業承継に伴う課題を事前に把握し、トラブルを回避しながらスムーズな経営の引き継ぎを実現するために欠かせません。

計画策定の基本要素は以下の通りです。

| 要素 | 内容 | ポイント |

|---|---|---|

| 承継方法の選択 | 株式譲渡・贈与・相続など承継方法を決定する | 後継者の意向や税金負担を考慮し最適な方法を選ぶ |

| 税金対策 | 相続税・贈与税の負担軽減策を計画に盛り込む | 事業承継税制の活用や節税効果の高い手法を検討 |

| 経営体制の移行 | 引き継ぎのタイミングや役割分担、組織再編の計画 | 経営の安定性を保つため段階的かつ明確に計画する |

| 資産・株式の評価 | 株価算定や資産価値の把握を行う | 適正な評価に基づき公正な承継を目指す |

| 関係者の合意形成 | 後継者や親族、取引先など関係者の理解と同意を得る | トラブル防止のため早期からコミュニケーションを図る |

| 計画の柔軟性 | 状況変化に対応し計画を見直す仕組みを設ける | 市場環境や家族状況の変化に迅速に対応可能とする |

計画策定にあたっては、後継者の意向や会社の現状、税務面の専門的知識を踏まえ、税理士や専門家の助言を受けることが推奨されます。また、計画は一度作成して終わりではなく、経営環境や家族の状況変化に応じて定期的に見直し、柔軟に対応することが望まれます。

親族内承継の成功は、しっかりとした事業承継計画の策定と実行にかかっています。計画を具体的かつ現実的に立てることで、後継者が安心して経営を引き継げる環境を整えることが可能となります。

ステップ4.関係者への周知と調整

親族内承継の流れとして、後継者の決定や事業承継計画の策定が完了した後は、関係者への周知と調整を行います。この段階は、事業承継計画の内容を関係者に伝え、理解と協力を得ながら後継者候補の育成を行います。事業承継では、社員や取引先、金融機関など、多様なステークホルダーとの関係を構築する必要があるため、それぞれの立場や関心に配慮したコミュニケーションが求められます。

親族内承継おける具体的な周知と調整のポイントは以下の通りです。

- 透明性の確保:承継計画の内容やスケジュールをできるだけ明確に伝え、関係者の疑問に丁寧に対応します。情報の隠蔽は不信感を生み、トラブルの原因となるため注意が必要です。

- 段階的な情報共有:一度にすべてを伝えるのではなく、承継の進捗や重要なポイントに応じて段階的に情報を開示し、理解を深めます。

- 個別対応の実施:社員や取引先、金融機関など、それぞれの関係者の立場や関心に応じて説明の内容や方法を工夫し、不安や懸念に寄り添います。

- 意見交換の場の設置:質問や意見を受け付ける場を設けることで、関係者の声を反映した調整が可能となり、信頼関係を強化します。

- 親族間トラブルの予防:親族内での意見の違いや感情的な対立が外部に波及しないよう、内部での話し合いや専門家のサポートを活用して調整を行います。

これにより、親族内承継の意義や計画内容が正しく伝わり、協力を得やすくなります。適切な周知と調整は、承継後の経営安定と企業価値の維持に直結するため、経営者は慎重かつ丁寧に取り組む必要があります。

ステップ5.株式・資産の移転と経営の引き継ぎ

親族内承継の流れにおいて、株式および資産の移転と経営の引き継ぎも重要な手続きの一つです。この段階では、これまでに策定した事業承継計画に基づき、実際に親族間で株式の譲渡や贈与、相続手続きを行い、経営権を正式に後継者に移行します。適切な手続きを踏むことで、経営の安定を確保し、トラブルを防止することが可能です。

親族内承継の株式・資産の移転方法として、主に以下の3つがあります。

- 株式譲渡:後継者に株式を売買する方法で、契約書の作成や評価額の算定が必要です。譲渡所得税などの税金面の影響も考慮しながら進めます。

- 贈与:生前贈与として株式や資産を無償で譲渡する方法です。贈与税の申告や評価が必要であり、事業承継税制を活用するケースもあります。

- 相続:経営者の死後に株式や資産を相続人に引き継ぐ方法で、相続税の申告や遺産分割協議が関わります。

これらの方法は単独で行う場合もありますが、複数を組み合わせることもあります。いずれの場合も、株式の評価や譲渡契約書の作成、登記手続きなどの法的手続きは専門家の助言を受けながら慎重に進めることが重要です。

経営の引き継ぎにあたっては、単に株式や資産を移転するだけでなく、経営の実務や意思決定権の移行も円滑に行うことが求められます。具体的には以下のポイントに注意しましょう。

- 経営権の正式な移行時期と方法を明確にすること

- 後継者への業務引継ぎ計画を具体的に立てること

- 役員変更登記や株主名簿の更新など、法的な手続きを確実に行うこと

- 従業員や取引先への適切な説明とフォローを行い、経営の安定を図ること

- 経営者本人は一定期間、後継者のサポートやアドバイス役として関与することも検討する

以上のように、株式・資産の移転と経営の引き継ぎは親族内承継の中でも特に実務的で重要なフェーズです。手続きの複雑さや法的な要件をクリアしつつ、経営の連続性を維持するために、計画的かつ慎重に進める必要があります。

ステップ6.法的手続きと税務申告

親族内承継における最後のステップは、法的手続きと税務申告の完了です。これらの手続きは、株式譲渡や贈与、相続を正式に成立させるために不可欠であり、適切に行わなければ後のトラブルや税務上の問題に発展する可能性があります。親族内承継に伴う主な法的手続きと税務申告の流れ、および注意ポイントを解説します。

| 手続きの種類 | 内容 | 主な注意点 |

|---|---|---|

| 株式譲渡契約書の作成 | 株式の売買に伴う契約書の作成。価格や譲渡条件を明確に記載。 | 契約内容を双方が十分理解し、トラブル防止のために専門家の確認を推奨。 |

| 贈与契約書の作成 | 生前贈与の場合に作成。贈与の対象や時期、条件を明確に記載。 | 基礎控除額を超えた場合、贈与税の申告義務があるため、正確な記載と保存が重要。 |

| 株主名簿の書換え | 株式の所有者変更を反映。会社法に基づき正確に記録。 | 遅延すると法的効力が発生しない場合があるため速やかに手続き。 |

| 登記手続き | 役員変更に伴う登記申請。法務局で行う。 | 期限内に申請しないと過料が発生する場合もある。 |

| 相続税・贈与税の申告 | 相続や贈与により発生する税金の申告手続き。税務署に提出。 | 期限内の申告が必要。専門家のアドバイスで節税対策を検討。 |

| その他法的手続き | 遺産分割協議書の作成や必要に応じた裁判所手続き。 | 親族間の合意形成が重要。紛争防止のため書面化が望ましい。 |

これらの手続きは、親族内承継の円滑な完了と法的な正当性を確保するうえで不可欠です。特に株式譲渡や贈与に関する契約書は、後の紛争を防ぐために重要な役割を果たします。そのため、内容を明確にし、専門家によるチェックを受けることが推奨されます。

また、税務申告については、申告期限や必要書類の準備が複雑であり、相続税や贈与税の計算ミスや申告漏れを防ぐためにも、税理士などの専門家に相談することが望ましいです。

さらに、登記手続きは、所有権の移転を公的に証明するための重要なプロセスです。遅延や不備があると法的効力に影響を及ぼす可能性があるため、速やかに対応する必要があります。また、遺産相続の場合は、遺産分割協議書の作成を通じた親族間の合意形成が、トラブルを未然に防ぐ上で重要です。必要に応じて弁護士の助言を仰ぐことも検討してください。

全体として、親族内承継における法的手続きや税務申告は複雑で専門的な知識を要します。経営者や後継者が安心して承継を進めるためには、信頼できる専門家のサポートを積極的に活用することが成功への近道となります。

親族内承継の方法|手法の種類

親族内承継における株式の移転方法として、主に「生前贈与」「相続」「自社株売買」が挙げられます。また、事業承継税制の活用や持株会社を設立といった方法も組み合わせることで、より効果的に株式を移転することができます。それぞれの特徴を以下の表にまとめました。

| 手法 | 概要 | 特徴・ポイント | 注意点 |

|---|---|---|---|

| 生前贈与による株式承継 | 経営者が生前に株式を後継者に贈与する方法 | ・早期に後継者へ経営権を移行可能 ・贈与税の申告と納税が必要 ・事業承継税制を活用すれば贈与税の軽減が可能 | ・贈与税の負担や贈与後の経営権確保に注意 ・後継者の意思確認が必須 |

| 相続による株式承継 | 経営者の死亡時に株式を相続人に引き継ぐ方法 | ・相続税の申告が必要 ・遺産分割協議での調整が必要 ・事業承継税制の適用で相続税の納税猶予が可能 | ・相続税の負担が大きくなる場合がある ・親族間のトラブル防止が重要 |

| 自社株売買による移転 | 後継者が経営者から株式を買い取る方法 | ・売買契約に基づき株式を移転 ・譲渡所得税が発生する可能性 ・資金調達の方法を検討する必要がある | ・適正な株価算定が重要 ・資金繰りの計画が必要 |

| 事業承継税制の活用 | 贈与税・相続税の納税猶予や免除制度を利用した手法 | ・税負担の軽減が大きなメリット ・一定の要件を満たす必要がある ・期限内の申請・報告が必須 | ・要件違反で猶予取り消しのリスク ・計画的な活用が必要 |

| 持株会社の設立活用 | 持株会社を設立し、株式を集約・管理する方法 | ・株式の管理が容易になる ・経営の効率化や相続対策に有効 ・グループ経営の基盤づくりが可能 | ・設立費用や運営コストがかかる ・複雑な手続きが必要 |

これらの手法は単独で活用する場合もあれば、状況に応じて組み合わせて活用することも可能です。

親族内承継を成功させるためには、自社の経営状況や後継者の意思、税務面の条件を総合的に考慮する必要があります。例えば、生前贈与では贈与税の負担軽減策として事業承継税制を活用することが有効です。また、相続においては遺言書の作成など事前の準備が親族間のトラブルを防ぐ鍵となります。さらに、自社株売買では適正な株価算定を行い、資金調達の計画を立てることが重要です。

これらの手法を選択する際には、税理士や弁護士、事業承継の専門家と相談しながら計画的に進めることが求められます。適切な手法選択と計画的な実行が、スムーズな事業承継と企業の持続的な発展を支える基盤となります。

生前贈与による株式承継

親族内承継における株式移転の手法の一つが「生前贈与」です。生前贈与による株式承継は、経営者が生きている間に自身の株式を後継者となる親族に贈与し、経営権を移す方法です。親族内承継の手法の中でも早期に経営権を移転できる点が大きな特徴であり、計画的な事業承継に役立ちます。 生前贈与の主なメリットは以下の通りです。

- 早期に後継者へ経営権を移行できるため、引継ぎ期間が確保しやすい

- 贈与税の申告と納税が必要だが、事業承継税制を活用すれば税負担を軽減可能

- 経営者が存命中に後継者の育成や経営指導ができる

一方で、生前贈与には注意すべきデメリットも存在します。贈与税の負担が発生することや、贈与後の経営権確保に関するトラブルの可能性が挙げられます。また、後継者の意思確認が必須であり、親族間の合意形成が重要となります。

以下の表は、生前贈与による株式承継の特徴、メリット、デメリット、及び手続き上のポイントをまとめたものです。

| 項目 | 内容 |

|---|---|

| 特徴 | 経営者が生前に株式を後継者に無償で譲渡。早期の経営権移転が可能。 |

| メリット | ・引継ぎ期間の確保 ・事業承継税制の活用で贈与税軽減 ・後継者育成期間の確保 |

| デメリット | ・贈与税の納税義務 ・経営権の喪失リスク ・親族間トラブルの可能性 |

| 手続き | 贈与契約書の作成、贈与税申告、株主名簿の書換えなどが必要。専門家の助言推奨。 |

生前贈与は、計画的に行うことで親族内承継を円滑に進める有効な手段ですが、税金や法的手続きが複雑なため、税理士や弁護士などの専門家と連携して進めることが成功の秘訣です。経営者は後継者の意向を尊重しつつ、しっかりと準備を整えてから贈与を実施しましょう。

相続による株式承継

相続による株式承継は、経営者の死亡に伴い、その保有する株式が法定相続人に引き継がれる方法です。親族内承継の代表的な手法の一つであり、事業の継続性を確保する上で重要な役割を果たします。この方法では、相続税の申告や遺産分割協議などの手続きが必要であり、税負担や親族間の調整が大きな課題となることが多いです。

以下の表に、相続による株式承継の特徴、メリット・デメリット、主な手続きと注意点をまとめました。

| 項目 | 内容 |

|---|---|

| 特徴 | 経営者の死亡により株式が相続人に移転。遺産分割協議や相続税申告が必要。 |

| メリット | ・事業承継税制の活用により相続税の納税猶予が可能 ・遺産分割による公平な株式分配ができる ・経営者の死後も事業継続が図りやすい |

| デメリット | ・相続税の負担が大きくなる場合がある ・親族間で遺産分割協議が難航することがある ・経営権の分散やトラブルのリスク |

| 主な手続き | 相続税申告、遺産分割協議書作成、株主名簿の書換え、登記手続きなど。 |

| 注意点 | 遺産分割協議の円滑な進行と親族間の合意形成が重要。税理士や弁護士の活用推奨。 |

相続による株式承継の手続きは複雑であり、特に複数の相続人がいる場合、相続税の申告期限(通常10ヶ月以内)や遺産分割協議の調整に注意が必要です。相続人間で意見がまとまらない場合は遺産分割調停や裁判に発展する可能性もあるため、早めの話し合いと専門家のサポートが欠かせません。

また、相続による承継では株式が複数の相続人に分散することがあり、経営権の分散や会社運営の不安定化を招くリスクがあります。これを防ぐために、遺言書の作成や遺産分割協議で経営権の集中を図ることが重要です。さらに、相続税の負担軽減のために、事業承継税制の適用要件を満たし、納税猶予や免除の制度を活用することも効果的です。

相続による株式承継は、親族内承継特有の手法であり、税制優遇がある一方、税金や親族間トラブルなどの課題も伴います。円滑な承継を実現するためには、計画的な準備と専門家の助言を活用し、親族間のコミュニケーションを十分に図ることが大切です。

自社株売買による移転

自社株売買による移転は、親族内承継における株式移転の方法の一つであり、後継者が経営者から株式を買い取る形で経営権を引き継ぐ手法です。この方法は、贈与や相続とは異なり、売買契約に基づくため、資金のやり取りが伴う点が特徴です。

自社株売買は、経営者と後継者双方にとって明確な契約関係のもとで株式の移転が行われるため、権利関係をはっきりさせやすく、トラブルを防止しやすいメリットがあります。一方で、買い取り資金の調達が課題となることが多く、計画的な資金準備が必要です。

以下の表に、自社株売買による移転の特徴、メリット・デメリット、手続きのポイントをまとめます。

| 項目 | 内容 |

|---|---|

| 特徴 | 後継者が経営者から株式を買い取り、売買契約に基づき正式に株式を移転する方法。資金のやり取りが発生する。 |

| メリット | ・権利関係が明確になる ・経営者にとっては資産の現金化が可能 ・後継者は自らの意思で経営権を取得できる |

| デメリット | ・買い取り資金の調達が必要 ・譲渡所得税が発生する可能性がある ・株価の適正評価が求められる |

| 手続きのポイント | ・株価評価の実施 ・売買契約書の作成 ・株主名簿の書換え ・税務申告の準備と対応 ・資金調達計画の策定 |

自社株売買では、株価の適正評価が非常に大切です。不適切な評価は後のトラブルや税務上の問題を引き起こす可能性があるため、専門家による公正な評価を受けることが推奨されます。また、売買契約書は内容を明確にし、双方の合意を反映したものとすることが必要です。

買い取り資金の調達は、後継者にとって大きな課題となり得ます。銀行融資や親族からの借入れ、分割払いの交渉など、多様な資金調達方法を検討し、無理のない返済計画を立てることが重要です。

さらに税金面では、譲渡所得税や印紙税などの負担が発生する可能性があります。譲渡所得税は、売却価格から取得費用や譲渡費用を差し引いた利益に課税され、通常20.315%の税率が適用されます。これらの税金への対応については、税理士などの専門家に相談し、適切な対策を講じることが大切です。特に、自社株売買は事業承継税制の対象外となるため、この手法を選択する際には税負担を慎重に検討する必要があります。

事業承継税制の活用

事業承継税制は、親族内承継を含む中小企業の事業承継において、相続税や贈与税の負担を軽減し、円滑な経営権の移転を支援する重要な制度です。この制度を活用することで、多くの税金負担を軽減し、経営の安定と事業の継続が可能となります。

事業承継税制の主な特徴は、相続や贈与により取得した自社株式に対して、一定の要件を満たせば相続税・贈与税の納税を猶予または免除できる点にあります。これにより、後継者は大きな税負担を負わずに経営権を引き継ぐことが可能です。

以下の表は、事業承継税制の概要と適用要件、納税猶予・免除の仕組み、主なメリットとデメリットをまとめたものです。

| 項目 | 内容 |

|---|---|

| 概要 | 中小企業の自社株式の相続・贈与時の税負担を軽減する制度。一定要件のもと相続税・贈与税の納税猶予や免除が可能。 |

| 適用要件 | ・中小企業者であること ・後継者が株式の一定割合を取得 ・一定期間経営に従事すること ・特例承継計画の策定・提出 |

| 納税猶予・免除の仕組み | 取得した株式にかかる相続税・贈与税を最大100%猶予・免除。猶予期間中に要件違反がなければ免除される。 |

| メリット | ・高額な税負担を回避可能 ・資金繰りの負担軽減 ・経営の安定と事業継続が支援される |

| デメリット・注意点 | ・適用要件が厳格で手続きが複雑 ・要件違反時の猶予取消リスク ・長期間の経営関与が求められる |

事業承継税制を活用する際は、事前に専門家と相談し、適用要件を十分に理解したうえで計画的に手続きを進めることが重要です。申請には事業継続計画の策定と提出、関係書類の整備などが必要で、期限厳守も求められます。

また、制度の利用にあたっては、猶予期間中の経営状況の変化や要件遵守を常に確認し、適切な対応を行うことが求められます。これにより、猶予の取り消しや追徴課税を防ぎ、税制のメリットを最大限に活用できます。

持株会社の設立活用

持株会社の設立活用は、親族内承継における株式管理と経営効率化を目的とした手法の一つです。持株会社とは、他の会社の株式を保有して経営管理を行う法人であり、設立することで株式の一元管理や経営権の集中が可能になります。そのため、親族内承継においても、株式移転をスムーズに進めるうえで、有効な方法として注目されています。

持株会社設立の主なメリットは以下の通りです。

| メリット | 内容 |

|---|---|

| 株式の一元管理 | 複数の親族間で株式を持株会社に集約することで、所有関係を整理しやすくなる。 |

| 経営権の集中と安定 | 持株会社が経営権を持つことで、後継者への権限移譲が円滑になる。 |

| 経営の効率化 | グループ全体の経営戦略や資金管理を一括で行えるため、効率的な経営が可能。 |

| 相続・贈与税対策 | 持株会社の株式を贈与・相続することで、評価額の調整や分割承継がしやすくなる。 |

| 事業承継税制の適用 | 持株会社体制でも一定の要件を満たせば事業承継税制の適用が可能。 |

一方で、持株会社の設立には以下のようなデメリットや注意点もあります。

| デメリット・注意点 | 内容 |

|---|---|

| 設立・運営コスト | 法人設立費用や維持費用がかかり、小規模企業には負担となる可能性がある。 |

| 複雑な手続き | 会社法や税法に基づく手続きが多岐にわたり、専門家の支援が必要。 |

| 管理体制の整備 | 持株会社としてのガバナンスや会計処理の体制構築が求められる。 |

| 株価評価の難しさ | 持株会社の株価評価は複雑であり、適正評価に時間とコストがかかる。 |

持株会社の具体的な活用方法としては、親族間で株式を持株会社に集約し、その持株会社の株式を後継者に承継させる形が一般的です。これにより、複数の株主が分散していた株式を一元管理でき、相続税や贈与税の評価額の調整など税務面での対策も行いやすくなります。また、グループ全体の経営方針を持株会社レベルで統括することで、経営の効率化と意思決定の迅速化が期待できます。

税務面では、持株会社の設立や株式の移転に際して適切な評価と申告が必要です。特に、持株会社株式の評価は複雑であり、税務署の指導や判例を踏まえた正確な算定が求められます。不適切な評価は税務リスクやトラブルの原因となるため、税理士など専門家の助言を受けることが重要です。また、事業承継税制の適用を受ける場合は、持株会社体制でも要件を満たすことが必要であり、計画的な準備が求められます。

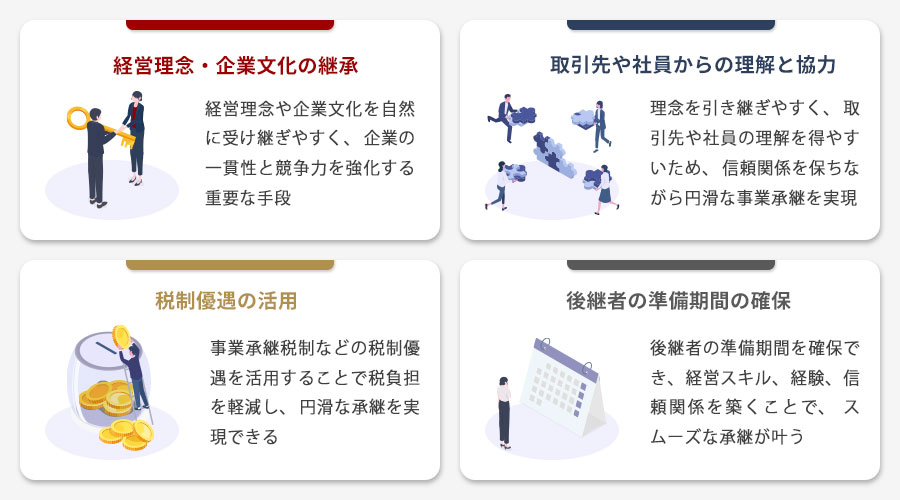

親族内承継のメリット

親族内承継の手続きや手法について解説しましたが、親族内承継が選択される理由として以下のメリットが挙げられます。

- 経営理念・企業文化の継承

- 取引先や社員からの理解と協力

- 税制優遇の活用

- 後継者の準備期間の確保

それぞれについて解説します。

経営理念・企業文化の継承

親族内承継の大きなメリットの一つは、経営理念や企業文化が比較的スムーズに継承できる点です。企業がこれまでに築き上げてきた価値観やビジネススタイルは、企業を独自の存在にし、競争力を高める重要な要素です。親族内承継では、これらの理念や文化が血縁によって自然に伝承されやすく、外部からの影響を受けにくいという特性があります。新たに加わる後継者が、創業者の思いを理解し、同じ価値観を共有することで、企業全体の方向性や長期的なビジョンが一貫して保たれます。

また、親族内での承継は、家族としての絆や信頼関係を基に、円滑なコミュニケーションが促進され、経営の一貫性が維持されやすいという利点もあります。これにより、経営方針の変更や組織文化の再構築が必要となる他の承継方法に比べ、従業員に対する影響も少なく、業務の継続性が確保されやすくなります。

さらに、家族の歴史や伝統に基づいた経営理念は、企業のアイデンティティを強化し、他社との差別化を図る要素となります。このような理念や文化の継承は、社員のモチベーションや忠誠心を高めるだけでなく、長期的なビジネスの成功に直結する重要な要因となります。親族内承継によって、企業の基盤となる価値観を次世代に引き継ぐことは、持続的な成長を目指す上で欠かせないステップです。

取引先や社員からの理解と協力

取引先や社員からの理解と協力が得られやすい点も親族内承継のメリットです。親族内承継では、後継者が創業者や現経営者と血縁関係にあるため、企業のビジョンや理念を自然に受け継ぎやすく、これが取引先や社員に安心感を与えます。特に長年にわたる取引先や社員は、企業の成り立ちや文化を理解しているため、親族内での承継に対してポジティブな反応を示すことが多いです。

また、親族内承継では、後継者が企業の内部事情に精通していることが多く、これがスムーズな経営の引き継ぎを可能にします。社員にとっても、親族が後継者となることで、これまでの職場環境や社風などが大きく変わる心配が少なく、安心して業務に取り組むことができます。

さらに、取引先にとっても、親族内での承継は信頼関係を持続させる要因となります。取引先は、親族内承継によって企業の方針やサービスの質が一貫していることを期待し、これが長期的なビジネス関係の強化につながります。このように、親族内承継は、取引先や社員からの理解や協力を得やすく、これにより事業承継をスムーズに進めることが可能となります。

税制優遇の活用

親族内承継における税制優遇の活用は、事業承継を円滑かつ経済的に行うための重要なポイントとなります。特に、事業承継税制の適用を受けることで、後継者が相続や贈与に伴う税負担を軽減できる可能性があります。事業承継税制では、一定の条件を満たすことで、相続税や贈与税の納税が猶予される制度が設けられており、これを利用することで資金繰りに余裕を持たせることが可能です。

この制度を利用するためには、事前に承継計画を策定し、関係機関への申請や手続きを適切に行う必要があります。また、事業承継税制の他にも、特定の条件下で利用できる贈与税の非課税枠や、相続時精算課税制度などの選択肢があります。

これらの制度を組み合わせることで、税負担を最小限に抑えつつ、企業の成長や安定を図ることができます。親族内承継を考える際には、専門家のアドバイスを受けながら、これらの税制優遇を最大限に活用する戦略を立てることが望ましいでしょう。特に、税制の適用条件や手続きは複雑であるため、税理士や事業承継の専門家と綿密に相談し、適切なプランを策定することが成功の鍵となります。

後継者の準備期間の確保

親族内承継の大きなメリットの一つは、後継者の準備期間を確保できることです。親族内での承継は、時間をかけて後継者を育成することが可能です。これにより、後継者は現経営者の経営スタイルや企業文化を深く理解し、自然と会社のビジョンを共有することができます。

また、長期間にわたる準備期間は、後継者が実際の経営に必要なスキルや知識をじっくりと習得する機会を提供します。例えば、現経営者のもとで重要な経営判断に関わり、実践的な経験を積むことができます。さらに、この期間中に取引先や従業員との信頼関係を築けるため、承継後のスムーズな経営移行が期待できます。後継者はまた、現場の経験を通じて、自分自身の信条やリーダーシップスタイルを形成することができ、企業の長期的な発展に貢献するための基盤を築きます。

これらのプロセスは、企業の安定性を高め、後継者が自信をもって経営を引き継ぐための重要なステップとなります。親族内承継においては、こうした準備期間の確保が、企業の持続的な成長と繁栄を支える重要な要素となります。

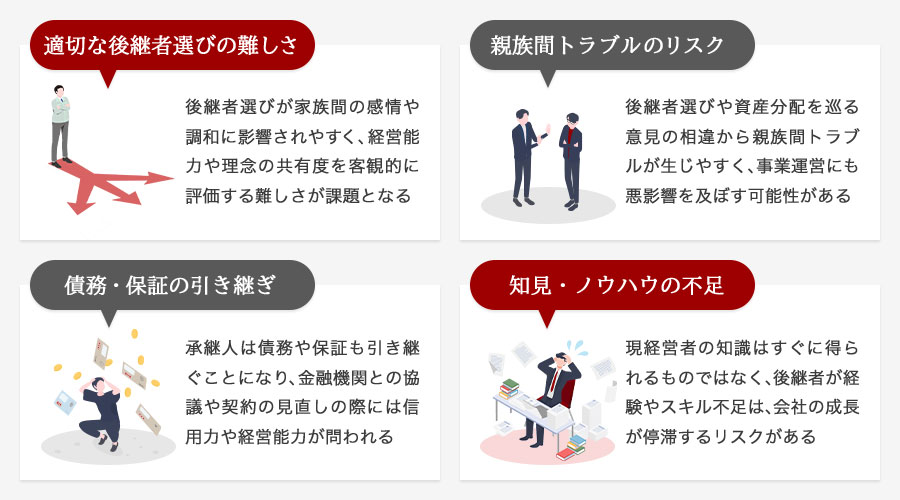

親族内承継のデメリット・注意点

一方、親族内承継にはデメリットや注意点も存在します。

- 適切な候補者選びの難しさ

- 親族間トラブルのリスク

- 債務・保証の引き継ぎ

- 知見・ノウハウの不足

それぞれについて解説します。

適切な後継者選びの難しさ

親族内承継において、後継者選びは非常に重要でありながら難しい課題です。まず、親族内での承継は、家族間の感情や人間関係が影響しやすく、冷静で客観的な判断が求められます。適切な後継者を選ぶためには、候補者の経営能力やビジョンの共有度を評価する必要がありますが、これが必ずしも親族内で一致するとは限りません。

また、後継者候補が複数いる場合、平等性を保ちながら選定することが求められるため、家族内の調和を維持することも難しくなります。さらに、選ばれた後継者が企業の文化や理念をしっかりと理解し、継承する資質を持っているかどうかを見極めることも不可欠です。これには、現経営者との信頼関係やコミュニケーションの質が大きく影響します。

後継者選びの過程で生じる可能性のある親族間の対立や感情的な摩擦を最小限に抑えるためには、第三者の専門家の意見を取り入れることも有効です。これにより、より客観的な視点を提供し、後継者選びのプロセスを円滑に進めることができます。

親族間トラブルのリスク

親族内承継は、家族の絆を深める一方で、親族間トラブルのリスクをはらんでいます。親族間トラブルは、後継者選びや資産の分配を巡る意見の相違から生じることが多く、特に感情的な対立に発展しやすいのが特徴です。

例えば、後継者に選ばれなかった親族が不満を抱くケースや、複数の親族が経営に関与した際の意思決定における対立などが挙げられます。これらの問題は、家族内の信頼関係を損なうだけでなく、事業運営にも悪影響を及ぼす可能性があります。

また、親族間のトラブルは法的手続きに発展することもあり、時間とコストを要することになるため、事前の対策が重要です。例えば、遺言書や家族会議を通じて、事前に親族間で合意を形成しておくことがトラブルの回避につながります。さらに、外部の専門家を交えた公正な意見を取り入れることで、感情的な対立を防ぎ、合理的な解決策を見つけることが可能です。

親族間トラブルのリスクを最小限に抑えるためには、透明性のあるコミュニケーションと明確なルール作りが不可欠です。これにより、親族間の信頼関係を保ちながら、円滑な事業承継を実現することができます。また、問題が顕在化する前に早期に対応することで、後々の大きなトラブルを未然に防ぐことができるでしょう。親族内承継を成功させるためには、このようなリスク管理が重要な要素となります。

債務・保証の引き継ぎ

親族内承継において、債務や保証の引き継ぎは重要な検討事項です。承継者が事業を円滑に引き継ぐためには、企業が抱える債務とそれに付随する保証契約を適切に処理することが求められます。特に、承継者が新たに債務者となる場合には、その負担が事業運営に影響を及ぼさないよう、事前に十分な検討と調整が必要です。

債務の引き継ぎに関しては、金融機関との協議や契約の見直しが必要となることもあり、その場合は承継者の信用力や経営能力が問われることになります。さらに、親族内での保証人の変更や新たな保証人の選定についても慎重に進める必要があります。これには、家族間での透明なコミュニケーションが不可欠であり、場合によっては専門家の助言を仰ぐことが推奨されます。

事業の健全な継続のためには、債務の全体像を把握し、承継後における返済計画を明確にすることが重要です。また、承継者が新たに負うリスクを最小限に抑えるために、保証内容の再評価やリスク分散策の導入も検討する必要があります。

知見・ノウハウの不足

親族内承継において、知見やノウハウの不足は大きな課題となります。特に、現経営者が長年培ってきた業界特有の知識や経営ノウハウを後継者が引き継ぐことは容易ではありません。これらの知識は書籍やマニュアルには記載されていないことが多く、実務を通じて得られるものが多いため、計画的な引き継ぎが求められます。

また、後継者が経営に関する経験やスキルを欠いている場合、会社の成長が停滞するリスクも生じます。このため、後継者が必要な知識を身につけるための教育やトレーニングプログラムを早期から導入することが重要です。さらに、外部の専門家やコンサルタントを活用して、第三者の視点から経営のアドバイスを受けることも有効です。これにより、後継者は現場での実践的な知識を補完し、スムーズな事業承継を進めることができます。

知見やノウハウの不足は一朝一夕には解消できない問題であるため、長期的な視点での計画的な対応が不可欠です。

親族内承継の税金と節税対策

親族内承継に関する税金や節税対策について触れていきます。

相続税

親族内承継における重要な課題の一つが相続税です。相続税とは、被相続人の財産を相続した際に、その受け取った財産の価値に応じて課される税金です。企業の親族内承継では、特に自社株式が相続財産として含まれることが多く、その評価額が高額になる場合があります。これにより、相続税の負担が大きくなり、場合によっては多額の納税資金が必要となることがあります。

相続税の計算には、基礎控除額を差し引いた課税遺産総額に税率を適用して算出します。基礎控除額は、「3,000万円+600万円×法定相続人の数」で計算されるため、相続人の数が少ない場合は、控除額が少なくなり、納税額が増加する可能性もあります。

また、相続税の納税は、原則として現金で行う必要があるため、企業の資産が現金化しにくい場合、資金調達の方法を考慮する必要があります。このような場合には、生命保険を活用したり、事業承継税制を利用して納税猶予を受けることも検討すべきです。

親族内承継において相続税を適切に管理することは、企業の財務状況や後継者への負担を軽減するために重要です。そのため、事前に専門家と相談し、相続税のシミュレーションや節税対策を講じることが不可欠です。事業承継計画の早期策定により、相続税の課題を克服し、円滑な親族内承継を実現することが可能となります。

■相続税の計算方法

- 遺産総額ー基礎控除額=課税遺産総額

- 課税遺産総額×各相続人の法定相続分=各相続人の課税遺産額

- 各相続人の課税遺産額×税率ー控除額=各相続人の相続税額

課税遺産額に対する税率は10%~55%であり、相続する金額が大きいほどに税率が高くなります。

| 各人の法定相続額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | ー |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

参考:国税庁|相続税の税率

贈与税

親族内承継における贈与税は、事業を引き継ぐために親族に対して贈与を行う際に課される税金です。贈与税は、贈与を受けた人がその財産価値に応じて支払う義務が生じます。具体的には、親族内での株式や不動産の移転が贈与として認識される場合、その価値に応じた贈与税が課されます。

贈与税の課税方法には、「暦年課税」と「相続時精算課税」の2つがあり、どちらかを選択することができます。

- 暦年課税:1年間に贈与された財産の合計額を基に贈与税額を計算

- 相続時精算課税:1年間に贈与された財産の合計額を基に贈与税を計算し、贈与者が亡くなったときに相続税で精算

暦年課税では、基礎控除が設けられており、年間110万円までの贈与は非課税となりますが、それ以上の贈与には税金がかかります。また、税率は贈与額の大きさに応じて10%から55%まで設定されており、高額な贈与には高い税率が適用されます。このため、事業承継時には贈与税の負担が大きくなる可能性があるため、計画的な対策が必要です。

暦年課税の場合の贈与額の計算方法として、「一般贈与」と「特例贈与」があります。特例贈与は、18歳以上の方が父母や祖父母などの直系尊属から贈与により財産を取得した場合に適用され、控除額が一般贈与と比べて高いことが特徴です。

親族内承継で子や孫に贈与する場合には特例贈与が適用されるケースが多いため、以下の表では特例贈与の税率と控除額をまとめます。

| 基礎控除後の贈与額 | 税率 | 控除額 |

| 200万円以下 | 10% | ー |

| 400万円以下 | 15% | 10万 |

| 600万円以下 | 20% | 30万 |

| 1,000万円以下 | 30% | 90万 |

| 1,500万円以下 | 40% | 190万 |

| 3,000万円以下 | 45% | 265万 |

| 4,500万円以下 | 50% | 415万 |

| 4,500万円超 | 55% | 640万 |

相続時精算課税

相続時精算課税制度は、18歳以上の子や孫が60歳以上の父母または祖父母から財産を取得した場合に選択できる制度です。この制度を利用すると、贈与を受けた財産に対し、年間110万円の基礎控除額に加えて、2,500万円までが特別控除として非課税となります。なお、2,500万円を超えた部分には、一律20%の贈与税が課税されます。

注意点として、相続時精算課税制度で特別控除された贈与分は、贈与者が亡くなった際に相続財産に合算されて相続税が再計算されます。この合算により、課税対象となる財産額が増えるため、結果的に相続税負担が大きくなる可能性があります。また、一度相続時精算課税制度を選択すると、同じ贈与者からの贈与については全てこの制度が適用され、暦年課税に戻すことはできません。そのため、制度の選択には慎重な判断が求められます。

どちらの課税方法を選択するかは、贈与者や受贈者の財産状況や将来の相続計画に大きく影響します。税理士などの専門家に相談し、最適な選択肢を検討することが推奨されます。

所得税・住民税など

所得税や住民税は通常、贈与や相続による財産取得に対しては発生しません。ただし、贈与や相続によって取得した株式から配当を受け取った場合や、売却による売却益が発生した場合には、所得税・住民税・復興特別所得税が合計20.315%課税されます。配当は受け取った金額に対して課税され、売却益は売却価格から取得費用や譲渡費用を差し引いた利益に対して課税されます。

また、経営者が生前に後継者に対して株式を売却して経営権を譲渡した場合も、経営者の売却益に対して20.315%の税金が課されるため注意が必要です。

事業承継税制(納税猶予・免除制度)

事業承継税制は、中小企業の後継者が事業を引き継ぐ際に、相続税や贈与税の納税を猶予または免除する制度です。この制度を活用することで、後継者は事業資産に係る税負担を軽減でき、資金繰りの負担を和らげることが可能になります。

事業承継税制の対象者は、特例承継計画を提出し、令和9年12月31日までに贈与または相続により会社の株式を取得した後継者です。適用を受けるには、経営承継円滑化法に基づき都道府県知事からの認定を受ける必要があります。また、取得した株式にかかる相続税や贈与税の全額(100%)が納税猶予の対象となります。また、場合によっては免除となるケースもあります。

事業承継税制が適用されるかどうかの判断が難しい場合には、税理士などの専門家の助言を受け、適切な手続きを進めることが重要です。専門家の助言を受けることで、制度適用の要件を満たしているかどうかを確認し、必要な準備を確実に行うことができます。これにより、税負担を適正に抑えることができ、親族内承継をスムーズに進めることが可能になります。

親族内承継の成功事例と失敗ケース

親族内承継は多くの企業が次世代に事業を引き継ぐ際に直面する重要な課題です。ここでは事業承継の成功事例と失敗ケースについて見ていきましょう。

親族内承継の成功事例

まずは親族内承継の成功事例を紹介します。

事例1:製造業での事業承継

1つ目の事例は江戸時代に創業されたお酢の製造専門店です。大量生産の体制を整える製造店が増える中で、昔ながらの手作り製法を守り、競争が激化する中でも経営を安定させました。事業を息子に引継ぎ、歴史ある伝統が受け継がれています。

事例2:サービス業での事業承継

2つ目の事例は150年以上続く老舗旅館です。この旅館はリニューアルのために多額の負債を抱え、経営者保証に不安を感じていた娘夫婦でしたが、保証解除や事業承継特別保証制度などを知り、後継人として事業承継されました。

事例3:小売業での事業承継

3つ目は小売業の事例です。コロナ禍でも売り上げを伸ばした時計店は、経営者の高齢化により息子に事業譲渡を検討するも、経営方針などで意見がぶつかり話し合いが進まない状態でしたが、第三者が間に入り、事業承継が行われました。

親族内承継の失敗ケースと教訓

親族内承継が失敗するケースとしては以下が挙げられます。

- 後継者の知識や経営能力の不足

- 事業承継計画が不十分さで

- 現経営者と後継者での意見の対立

- 親族間での相続トラブル

親族内承継が失敗するケースとして、後継者の知識や経営能力の不足、事業承継計画の不十分さ、現経営者と後継者の意見対立、親族間での相続トラブルが挙げられます。これらの失敗要因の多くは、準備不足や計画の甘さに起因します。

事業承継を成功させるためには、早期からの計画立案、適切な後継者の育成、専門家の助言を活用した綿密な資産管理が必要です。特に、後継者選定の基準を明確にし、育成プログラムを通じて経営能力を高めることが重要です。また、税理士や弁護士といった専門家を活用し、税制対策や資産分配計画を慎重に進めることで、トラブルを未然に防ぐことが可能です。

まとめ:親族内承継を成功させるために

親族内承継は、企業の未来を左右する重要な選択であり、後継者選びや税金、親族間のトラブルなど、さまざまな課題を抱えることがあります。成功するためには、事前にしっかりと計画を立て、適切な手続きを行うことが不可欠です。また、事業承継税制を活用することで、税金面の負担を軽減することも考慮しましょう。専門家のサポートを受けることで、スムーズに承継を進めることができます。

もし、M&Aや事業承継についてさらに詳しい情報や具体的なアドバイスが必要であれば、ぜひM&Aロイヤルアドバイザリーにご相談ください。経験豊富なアドバイザーが貴社の成長と成功を全力でサポートいたします。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。