EPSとは?成長率の目安と計算式、株価との関係性や活用方法

着手金・中間金無料 完全成功報酬型

EPSとは、Earnings Per Shareの略で、1株当たりの純利益を意味します。企業の収益性を評価するための基本的指標であり、投資判断において重要な役割を果たします。

投資家として、株価の動向を正確に把握し、より良い投資判断を下すためには、EPSとは何かの理解が欠かせません。そのため、この記事では、EPSの意味や計算方法、変動要因を詳しく解説します。

さらに、配当性向やPERなどの関連指標との連携についても触れ、EPSを活用した戦略的な投資方法を紹介します。この記事を読むことで、EPSとは何かをしっかりと理解し、あなたの投資スキルを一段と向上させることができるでしょう。

目次

EPSとは1株当たり純利益

EPS(1株当たり純利益)は、企業の収益性を示す重要な指標であり、株主が1株あたりどれだけの利益を得られるかを示すものです。企業の純利益を発行済み株式数で割ることで算出され、投資家にとって企業の利益を比較する際の基準となります。EPSは、企業の財務状況や業績を評価する際の重要な要素であり、特に株式市場では株価の動向に大きく影響を与えることがあります。

EPSは、企業の収益力を測るだけでなく、企業の成長性や収益性のトレンドを把握するのに役立ちます。たとえば、EPSが継続して増加している企業は、収益性が向上し、株主価値が高まっていると考えられます。逆にEPSが減少している場合は、収益性の低下や経営上の問題がある可能性があるため、投資家にとっては注意が必要です。

投資判断の際には、EPS単独での評価ではなく、他の財務指標と組み合わせて分析することが推奨されます。これは、EPSは企業の収益性を示す一側面に過ぎず、総合的な企業評価を行うためには、さまざまな指標を考慮する必要があるためです。たとえば、PER(株価収益率)やROE(自己資本利益率)といった指標と組み合わせて分析することで、より明確な投資判断が可能となります。

また、EPSの変動要因として、企業の売上高の増減、コスト管理、資産の効率的な活用、新規株式発行などが挙げられます。これらの要因は、EPSの増減に直接的な影響を与えるため、企業の業績を評価する際にはこれらを理解することが大切です。

さらに、EPSは企業の株式価値を評価する指標の一つとしても重要です。

EPSの概要と計算方法

EPSとは「Earnings Per Share」の略で、日本語では「1株当たり純利益」と訳されます。これは企業が一定期間に稼いだ利益を発行済みの株式数で割ったもので、企業の収益力を株主一人当たりに換算した指標です。

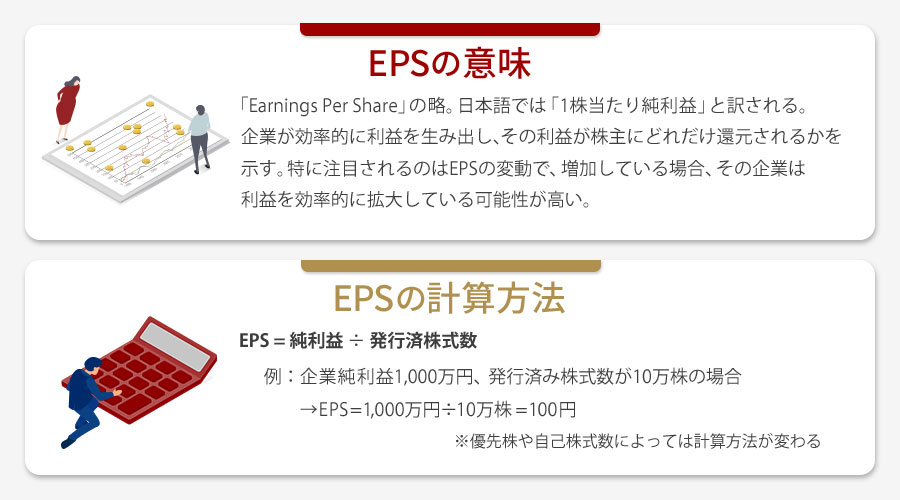

EPSの意味

EPSは投資家にとって非常に重要な指標であり、企業の収益性を評価する際の基盤として広く利用されています。企業が効率的に利益を生み出し、その利益が株主にどれだけ還元されるかを示すため、EPSが高いほど株主にとって魅力的な企業とされる傾向にあります。

EPSの重要性は、その数値が企業の成長性や収益性を直接的に反映することにあります。投資家はEPSを用いて企業の業績を他の企業と比較したり、過去のデータと照らし合わせて成長トレンドを把握したりします。加えて、EPSは企業の財務戦略や経営方針の判断材料としても活用されるため、企業にとっても重要な指標です。

特に注目されるのは、EPSの変動です。EPSが増加している場合、その企業は利益を効率的に拡大している可能性が高いと評価されます。

一方、EPSが減少している場合は、収益性の低下やコスト増加が懸念されるため、投資家は慎重に分析する必要があります。したがって、EPSの動向は企業の健康状態を示すバロメータとも言えるでしょう。

EPSの計算方法

EPSは、企業の純利益を発行済株式数で割ることで求められます。具体的には、企業の決算書で報告される純利益から優先株の配当を差し引いた後、その金額を普通株の発行済株式数で割るのが一般的な計算方法です。

計算式で表すと、

EPS = (純利益 – 優先株配当)/ 発行済普通株式数

となります。この計算により、1株あたりの純利益がどれくらいであるかを明確に把握できます。

EPSの計算においては、純利益の額だけでなく、発行済株式数の変動も重要です。株式分割や新株発行が行われると、発行済株式数が変わるため、EPSに影響を与えます。したがって、過去のEPSと比較する際には、発行済株式数の変動を考慮する必要があります。また、企業の決算期によっては特別損益が発生することがあり、それらもEPSに影響を与えるため、慎重な分析が求められます。

さらに、EPSは単純に計算するだけでなく、その数値が業界平均や競合他社と比べてどのような位置にあるのかを理解することが大切です。高いEPSは一般に企業の収益性が良好であることを示しますが、それが一時的な要因によるものか、持続可能な成長の結果であるのかを見極めることが投資判断において重要です。EPSの変動要因を理解し、適切に解釈することが、投資の成功を左右する鍵となります。

THANK YOU

お問い合わせが

完了しました

ご記入いただきました情報は

送信されました。

担当者よりご返信いたしますので、

お待ちください。

※お問い合わせ後、

2営業日以内に返信がない場合は

恐れ入りますが

再度お問い合わせいただきますよう、

よろしくお願い致します。

お急ぎの場合は

代表電話までご連絡ください。

EPSの算出例

EPS(Earnings Per Share、1株当たり純利益)の算出方法を具体例で説明します。例えば、ある企業の純利益が1,000万円で、発行済み株式数が10万株の場合を考えてみましょう。この場合、EPSは次のように計算されます。

まず、純利益である1,000万円を発行済み株式数である10万株で割ります。計算式は以下の通りです。

EPS = 純利益/発行済み株式数 = 1,000万円/10万株= 100円

この結果、EPSは100円となります。つまり、この企業は1株あたり100円の利益を上げていることを示しています。

さらに、企業が自己株式を保有している場合は、その株式数を発行済み株式数から差し引く必要があります。例えば、上記の例で企業が2万株の自己株式を保有しているとすると、計算は次のようになります。

EPS =純利益/(発行済み株式数-自己株式数)=1,000万円/8万株 = 125円

この場合、自己株式を考慮したEPSは125円となります。このように、EPSの計算には企業が保有する自己株式の数も重要な要素となります。

EPSは企業の収益性を測る重要な指標です。投資家にとっては、企業の収益力を知るための基本的なデータとなるため、正確な計算と理解が不可欠です。このような例を通じて、EPSの算出方法をしっかりと把握しておくことが、投資判断において大いに役立つでしょう。

EPSの変動要因

EPSの変動には、企業の収益性や財務状況、株式数の増減など、さまざまな要因が影響します。EPSが増加するケースと減少するケースを見ていきましょう。

EPSが増加する場合

EPSが増加するケースとしては、以下のような要因が考えられます。

売上の増加

市場シェアの拡大や新製品の成功が売上を押し上げ、純利益が増加することでEPSが向上します。企業の成長性の指標となるため、投資家にとっては注目すべきポイントです。

コスト削減の成功

効率的な運営や製造プロセスの改善により、利益率が向上し、結果としてEPSの増加につながります。企業がコスト管理に成功すれば、利益の増加が期待できます。

自己株式の買い戻し

市場から株式を買い戻すことで発行済株式数が減少し、分母が小さくなるため、EPSが上昇します。これは資本の効率的な利用として評価されることが多く、株主にとってもプラスのシグナルです。

為替レートの好転

特に国際的に活動する企業の場合、円安が進行すると、海外での収益が円換算で増加し、純利益が押し上げられることがあります。

税制面の優遇

税額控除の拡大や税率の引き下げが、EPS増加の要因となり得ます。税負担の軽減により、手元に残る利益が増え、EPSが向上します。

特別利益の発生

資産売却益や訴訟の勝訴などによる一時的な利益が計上されると、その年度のEPSが一時的に上昇することがあります。これは企業の財務健全性を強化する要因となります。

EPSが減少する場合

EPSが減少する場合には以下の要因が考えられます。

売上の減少

市場競争の激化や需要の低迷によって売上が減少すると、企業の純利益が圧迫され、EPSが低下します。

製造コストや販管費の増加

原材料費の高騰や人件費の上昇が利益を圧縮し、EPSの低下を招くことがあります。

株式の新規発行

新たに株式を発行することで発行済株式数が増加し、EPSが希薄化する可能性があります。企業が資本を調達する際に避けられない影響ですが、企業価値に見合わない場合はEPSの低下を招くこともあります。

為替レートの悪化

円高が進行すると、海外での収益が円換算で減少し、純利益が減少することでEPSに悪影響を与えることがあります。

税制の改正や会計方針の変更

税率の引き上げや減価償却費の増加は、企業の純利益を減少させ、EPSの低下を引き起こします。

一時的な特別損失の発生

自然災害や訴訟などによって特別損失が発生すると、その年度の純利益が減少し、EPSが一時的に低下することがあります。

このようにEPSの変動要因を知り、適切に分析することが、企業の将来性や投資のリスクをより正確に判断する手助けとなります。

関連投資指標との連携

EPS(1株当たり純利益)は、他の投資指標と密接に関連しており、これらの指標を総合的に分析することで、企業の財務状況や投資価値をより深く理解することができます。

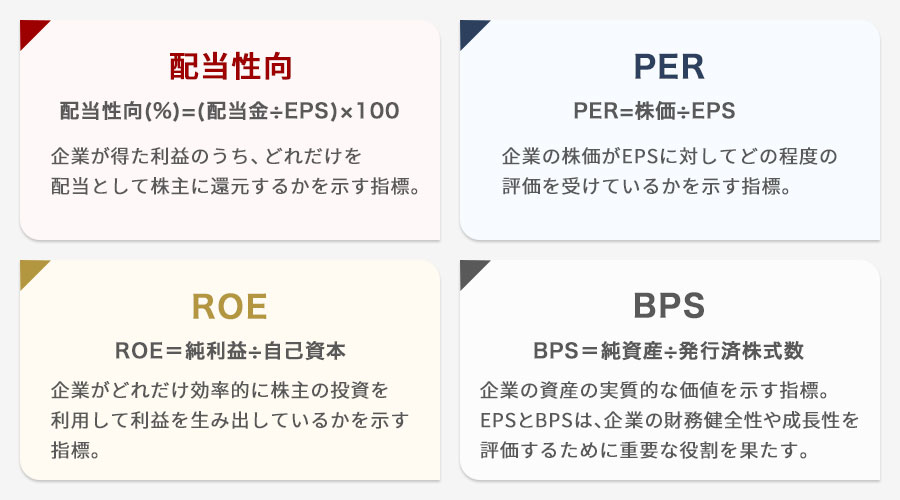

配当性向

配当性向とは、企業が得た利益のうち、どれだけを配当として株主に還元するかを示す指標であり、EPSとは密接な関係があります。配当性向は、通常、配当金をEPSで割ることによって算出され、パーセンテージで表されます。

この指標は、企業がどの程度利益を蓄積し、どの程度を株主に還元するかのバランスを評価するために重要です。高い配当性向は、企業が利益の多くを株主に還元していることを示し、特に成熟した企業や安定したキャッシュフローを持つ企業に見られる傾向があります。しかし、配当性向が極端に高い場合、企業の成長のための再投資余力が不足している可能性があり、将来的な成長の制約となるリスクも考慮する必要があります。

一方、低い配当性向は、企業が利益を再投資に回し、成長を重視していることを示す場合があります。このような企業は、成長過程にある場合が多く、将来的にEPSの増加を見込むことができます。

投資家は、配当性向をEPSと組み合わせて分析することで、企業の利益分配方針や成長戦略をより深く理解することができ、自身の投資戦略に合った企業を選定する際の重要な判断材料となります。配当性向の適切な水準は、業種や市場環境によって異なるため、同業他社との比較も大切です。

PER(株価収益率)との関係

PER(株価収益率)は、企業の株価がEPSに対してどの程度の評価を受けているかを示す指標であり、株式投資における重要な要素です。PERは、株価をEPSで割ることで算出され、その値が低いほど市場がその企業を割安と評価している可能性があります。

一方、PERが高い場合は、市場がその企業の将来の成長性を高く評価していることを示しています。EPSとPERの関係を理解することは、企業の現在の業績と市場の期待値を把握するために不可欠です。

EPSが高く、PERも高い企業は、通常、成長性が高く市場からの期待も大きいことを意味します。これは、投資家がその企業の将来の収益増加を見込んでいることを示します。

一方、EPSが低く、PERも低い場合、その企業は市場からの評価が低く、成長の見込みが少ないと見られている可能性があります。しかし、低PERの企業は、隠れた価値があると判断され、バリュー投資の対象になることもあります。

また、PERは市場全体や同業他社との比較によっても評価されるべきです。同じ業種内でPERが突出して高い企業は、特異な成長要因やリスクを抱えている可能性があります。

逆に、業界平均より低いPERは、その企業が市場で過小評価されている可能性を示唆します。これにより、EPSとPERを組み合わせて分析することで、企業の本質的価値や投資の魅力度をより詳細に評価することが可能になります。投資家はこれらの分析を通じて、長期的な投資判断を下すための基盤を築くことができます。

ROE(自己資本利益率)との関連性

ROE(自己資本利益率)は、企業がどれだけ効率的に株主の投資を利用して利益を生み出しているかを示す重要な指標です。EPSとの関連性を考える際、ROEは企業の収益性のもう一つの側面を提供します。具体的には、ROEは純利益を自己資本で割ることで算出され、EPSと共に企業の利益創出能力や資本効率を測るためのツールとして活用されます。

EPSが高い企業は通常、利益を効率的に生み出していると考えられますが、ROEと組み合わせて分析することで、企業が自己資本をどの程度効果的に利用しているかをさらに深く理解することができます。たとえば、EPSが高くてもROEが低い場合、企業は多くの利益を上げているものの、株主の資本を十分に活用できていない可能性があります。逆に、ROEが高くEPSも高い場合、企業は効率的に資本を運用し、強い収益性を持っていることを示します。

また、ROEの水準はその企業が業界内でどのように位置付けられているかを示す指標ともなり、同業他社との比較においても重要です。高いROEは競争優位性を示す可能性があり、投資家にとって魅力的な要因となります。しかし、ROEが極端に高い場合は、過剰なレバレッジに依存している可能性もあるため、注意が必要です。

このように、EPSとROEを組み合わせた分析は、企業の財務健全性や投資効率を評価する上で欠かせない要素となります。これにより、投資家は企業の持続可能な成長可能性を見極め、リスクとリターンのバランスを考慮した投資判断を行うことができます。したがって、EPSとROEは単独でなく、総合的に考慮することが重要です。

BPS(1株当たり純資産)との関連性

BPS(1株当たり純資産)は、企業の純資産を発行済株式数で割ることで算出され、企業の資産の実質的な価値を示す指標です。EPSとBPSは、企業の財務健全性や成長性を評価するために重要な役割を果たします。

EPSが企業の収益性を示す一方で、BPSは企業の資産価値を測る指標であり、この両者を組み合わせて分析することで、企業の全体的な財務状況をより包括的に理解することができます。

EPSが高く、BPSも高い企業は、収益性と資産価値の両面で優れていると評価され、投資家にとって魅力的な投資先となる可能性があります。一方、EPSが高くてもBPSが低い場合、企業が利益を効率的に上げているものの、資産の蓄積が進んでいない可能性があります。逆に、BPSが高くEPSが低い場合は、資産を多く保有しているが、収益性に課題があると考えられます。

BPSはまた、企業の株価がどれだけの資産価値を反映しているかを示すPBR(株価純資産倍率)との関連でも重要です。PBRが低い場合、企業が市場で過小評価されている可能性があり、バリュー投資の機会となることがあります。

一方で、PBRが高い場合は、資産価値以上に成長期待が織り込まれていることを示します。したがって、EPSとBPSを組み合わせて評価することにより、企業の収益性と資産価値のバランスを把握し、投資価値をより正確に評価することが可能です。

投資家はこれらの指標を通じて、持続的な成長と収益性を持つ企業を選別し、長期的な投資戦略を構築することができます。

EPS成長率について

EPS成長率は、企業の収益性が時間とともにどのように変化しているかを測定する重要な指標です。特に投資家にとって、EPS成長率は企業の将来性を判断するための重要な要素となります。

EPS成長率は、通常、過去数年間のEPSの変化を年平均成長率(CAGR)として表します。この指標は、企業がどの程度持続的に利益を増加させているかを示し、投資の意思決定において重要な役割を果たします。高いEPS成長率は、企業が効率的に資本を活用し、収益性を向上させていることを示唆しますが、単にEPS成長率が高いだけではなく、その成長が持続可能であるかを吟味することも重要です。

また、EPS成長率がプラスである場合、企業が市場での競争力を維持し、収益性を高めている可能性が高いと判断されます。しかし、EPS成長率が低下したりマイナスに転じる場合、企業の業績に何らかの問題が生じている可能性があるため、注意が必要です。

さらに、EPS成長率を評価する際には、業界全体の平均成長率との比較も行うことで、企業のパフォーマンスをより客観的に評価できます。

EPSを用いた投資判断の活用方法と注意点

EPS(1株当たり純利益)は、企業の収益性を評価するための重要な指標です。この指標を用いることで、投資家は企業の利益状況を把握し、多角的な視点からEPSを活用することで、より正確な投資判断が可能になります。投資家はこれらの方法を駆使して、リスクを最小限に抑えつつ、収益性の高い投資先を見極めることが求められます。

業種別平均値との比較

EPSを用いた投資判断の際には、業種別の平均EPSと比較することが重要です。企業のEPSをその業種の平均と比較することで、その企業の収益性が業界内でどの位置にあるのかを把握できます。

例えば、テクノロジー業界の企業と小売業界の企業では、収益構造が異なるため、直接比較するのではなく、各業界の特性を考慮した上での分析が求められます。業種別平均EPSを上回る企業は、同業他社と比べて効率的な経営を行っている可能性がありますが、逆に下回る場合は、改善の余地があるか、特異な戦略を持っている可能性があります。

また、業種別平均EPSとの比較は、特定の企業が市場全体のトレンドにどのように影響を受けているかを理解する手助けになります。市場の上昇局面であれば、業種全体のEPSも上昇する傾向にありますが、個別企業がそのトレンドに乗れていない場合、その理由を掘り下げて分析することが求められます。

逆に、業種全体が低迷している中で突出したEPSを示している企業は、その企業特有の強みや成長戦略が評価されている可能性があります。このように、業種別平均EPSとの比較は、企業の競争力や市場でのポジショニングを評価するための重要な指標となります。投資家はこれを参考にして、より細かな投資判断を行うことができます。

複数指標との組み合わせ

EPSを用いた投資判断において、複数の指標を組み合わせることで、より精緻な分析が可能となります。

EPSは企業の収益性を示す重要な指標ですが、それ単独で全体像を把握するのは難しい場合があります。そこで、他のファンダメンタルズ指標と組み合わせることが有効です。

例えば、PER(株価収益率)は、EPSと株価の関係を示し、企業の評価が適正かどうかを判断する手助けをします。PERが低い場合は、株価が割安とされることが多く、EPSだけでなく市場の評価も考慮した投資判断が可能です。

また、ROE(自己資本利益率)は、企業が株主からの資本をどれだけ効率的に利益に変えているかを示す指標で、EPSとの関連性が深いです。高いROEは、EPSの成長が自己資本を効果的に活用していることを示唆します。

さらに、BPS(1株当たり純資産)とEPSを組み合わせることで、企業の資産価値と収益性のバランスを見ることができます。BPSが高い場合、企業の資産基盤が強固であることを示し、EPSと合わせて企業の健全性を評価する材料となります。

配当性向も重要な指標です。EPSに対する配当の割合を示し、企業がどの程度利益を株主に還元しているかを理解するために役立ちます。配当性向が高い場合、株主への利益還元が大きいことを示しますが、成長投資に回す資金が限られる可能性もあります。

このように、複数指標を組み合わせて分析することで、EPSのみに依存せず、より立体的な投資判断が可能になります。投資家はこれらの指標を組み合わせて、企業の収益性、成長性、株主への還元を総合的に評価することが求められます。

EPS成長率の確認

EPS成長率は、企業の収益力の変化を理解するための重要な指標です。具体的には、過去数年にわたるEPSの推移を追跡し、その増減率を計算することで、企業の業績がどのように推移しているかを把握します。

EPSが順調に成長している場合、企業の収益基盤が強く、将来的な利益拡大が期待できると判断されることが多いです。一方で、EPSの成長が鈍化または減少している場合には、企業が直面している課題や市場環境の変化を考慮し、慎重な分析が必要です。

EPS成長率を確認する際には、過去の成長率と現在の成長の持続可能性を比較することも大切です。例えば、一時的な要因による成長が見られる場合、それが持続可能な成長につながるかどうかを見極める必要があります。

また、EPS成長率は他の指標と組み合わせて分析することで、より精度の高い投資判断を下すことが可能です。例えば、ROEと組み合わせることで、自己資本の効率的な活用が成長に貢献しているかを確認できます。投資家はこれらの観点を考慮しながら、EPS成長率を基にした戦略的な投資判断を行うことが求められます。

EPS単独での判断のリスク

EPS単独での判断にはリスクが伴います。企業の収益力を判断するためにEPSは有用な指標ですが、それだけに依存すると誤った結論に至る可能性があります。

EPSは企業の利益を示す一方で、他の財務指標や市場環境の変化を無視すると、企業の全体像を見誤ることがあります。例えば、EPSが増加している場合でも、借入金の増加や株式の発行によって一時的に利益が押し上げられている可能性があります。これにより、表面的には収益が改善しているように見えても、実際には財務リスクが高まっている場合があります。

また、EPSは過去の業績に基づくため、将来の業績を保証するものではありません。市場の競争状況や経済環境の変化によって、EPSが予期せず変動することもあります。そのため、投資判断を行う際には、EPSだけでなく、ROEやROA、キャッシュフロー、PERなどの他の指標を総合的に分析し、企業の健全性や持続可能性を評価することが重要です。

投資家はこれらの多角的な視点を持ち、EPS単独では捉えきれないリスクを見極めることで、より堅実な投資判断を下すことができるでしょう。

まとめ

EPS(Earnings Per Share)について理解することは、投資家として企業の収益性をしっかり評価するために非常に重要です。この記事を通じて、EPSの計算方法やその変動要因、関連指標との連携方法を把握することで、より戦略的に投資判断を下すことができるようになります。

また、配当性向やPER、ROEなど他の指標と組み合わせて分析することで、EPSの単独使用によるリスクを軽減することもできます。M&A取引においても、EPSは投資家や経営者が企業価値を評価する際の重要な判断材料となるため、正しい理解が必要です。 M&Aや経営課題に関するお悩みはM&Aロイヤルアドバイザリーへご相談ください。

CONTACT

お問い合わせ

当社は完全成功報酬ですので、

ご相談は無料です。

M&Aが最善の選択である場合のみ

ご提案させていただきますので、

お気軽にご連絡ください。